「PayPay銀行の審査は甘い?」

PayPay銀行のカードローンに申し込みたいものの、審査の内容が気になるという人も多いのではないでしょうか。

申し込みをしたとしても審査に落ちてしまうと、時間的にも気持ち的にも良いものではありません。

本記事では、PayPay銀行で実施されるカードローンの詳細について、詳しく説明しています。これからPayPay銀行のカードローンに申し込む人は、ぜひ記事内容をご確認ください。

- PayPay銀行カードローンの審査について

- PayPay銀行の在籍確認の有無と内容

- PayPay銀行が審査落ちになる原因

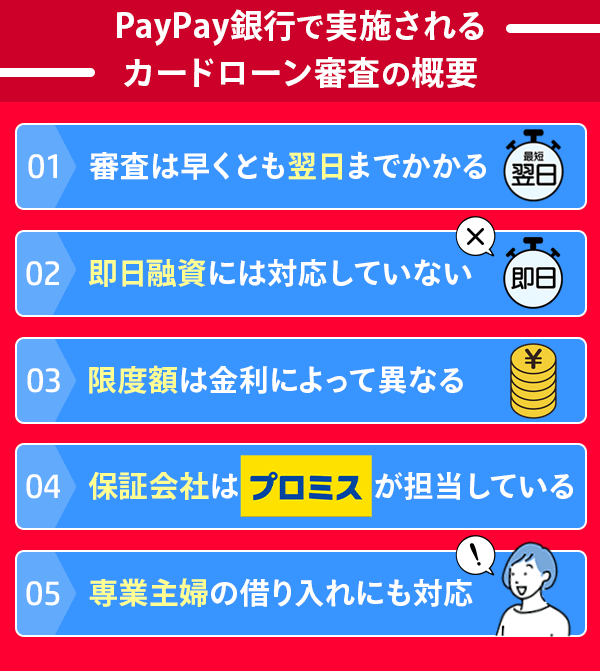

PayPay銀行で実施されるカードローン審査の概要

PayPay銀行のカードローン審査はどのように行われるのでしょうか。

ここでは、カードローン審査の概要について、以下の通り解説します。

- 審査は早くとも翌日までかかる

- 即日融資には対応していない

- 限度額は金利によって異なる

- 保証会社はプロミスが担当している

- 専業主婦の借り入れにも対応している

PayPay銀行カードローンは、仮審査と本審査の2段階審査のため、審査完了が翌日以降となります。

即日融資を受けたい方や審査結果を早く知りたい方は消費者金融カードローンがおすすめです。

| 金融機関名 | 審査スピード※ | 審査通過率 | 在籍確認 |

|---|---|---|---|

プロミス 詳細はこちら | 最短3分 | 42.9% | 原則電話連絡・郵送物なし |

アコム 詳細はこちら | 最短20分 | 40.8% | 原則電話連絡なし |

| PayPay銀行カードローン | 最短翌日 | 非公開 | 電話連絡あり |

消費者金融カードローンの場合、審査通過率を公表しているため、審査が不安な方はチェックするといいでしょう。

審査は早くとも翌日までかかる

PayPay銀行のカードローンの審査結果は、審査を申し込んだ当日ではなく、審査がスムーズに進んでも翌日までかかってしまう点には注意が必要です。

PayPay銀行のカードローン審査は早ければ申し込みから60分以内に仮審査の結果を聞くことができます。

その後、本審査が行われるのですが、本審査の結果が出るのは翌日以降です。

また、審査が行われるのは平日となるため、申し込みの翌日が土日というケースには注意しなければなりません。

無事審査承認が得られたら、すぐに登録した銀行口座にお金を入金するよう手続きすることも可能です。

即日融資には対応していない

カードローンを取り扱う金融機関の中には、即日融資に対応しているところもあります。

しかし、PayPay銀行は即日融資には対応していません。

即日融資に対応している金融機関では、審査がスムーズに進めば、審査を申し込んだ当日に審査の承認を得られます。

この点、PayPay銀行の場合は審査がスムーズに進んだとしても、融資を受けられるのは翌日以降である点には注意しなければなりません。

カードローンの利用を考えている人の中には、できるだけ早くお金が必要という方もいるでしょう。

どうしても即日にお金が欲しい、という人は他の金融機関をあたった方が良いでしょう。

限度額は金利によって異なる

PayPay銀行のカードローン金利は、借入限度額毎に以下のように決められています。

| 利用限度額 | 金利(%) |

|---|---|

| 100万円未満 | 18.0 |

| 100万円以上150万円未満 | 15.0 |

| 150万円以上200万円未満 | 12.0 |

| 200万円以上250万円未満 | 10.0 |

| 250万円以上300万円未満 | 8.0 |

| 300万円以上400万円未満 | 6.5 |

| 400万円以上500万円未満 | 6.0 |

| 500万円以上600万円未満 | 5.5 |

| 600万円以上700万円未満 | 5.0 |

| 700万円以上800万円未満 | 4.0 |

| 800万円以上900万円未満 | 3.5 |

| 900万円以上1,000万円未満 | 3.0 |

| 1,000万円 | 1.59 |

上記通り、限度額が大きくなるほど金利は低くなります。

なお、限度額は審査により決定されますが、最初から大きい限度額となることはそう多くありません。

保証会社はプロミスが担当している

PayPay銀行の保証会社は大手消費者金融のプロミスが担当しています。

カードローンの審査では、PayPay銀行に審査を申し込んだ後、保証会社の審査も受けることになります。

SMBCコンシューマーファイナンスとして公表されている決算資料によると、プロミスの審査通過率は40%程度となっています。

思ったより低いと感じた人も多いのではないでしょうか。

しかし、地方銀行や都市銀行などのカードローン審査と比べると、大手消費者金融のプロミスが保証会社につくPayPay銀行カードローン審査は、比較的審査に通りやすい部類に入ります。

専業主婦の借り入れにも対応している

PayPay銀行のカードローン審査は専業主婦も審査の対象です。

通常、カードローンの審査では借りる人の収入などを元に、返済していけるかどうかが判断されます。

したがって、専業主婦は自分名義の収入がないため、そもそも審査を受けることができないケースも多くありますが、PayPay銀行は配偶者に安定した収入があれば、専業主婦でも審査を受けられます。

ただし、年齢が満20歳以上70歳未満であることなどやPayPay銀行に口座を持っていることなど、その他の条件を満たしていなければいけません。

PayPay銀行のカードローン審査で実施される在籍確認の内容

カードローンの審査を申し込むにあたって、職場への在籍確認がなされるかどうか心配という人も多いのではないでしょうか。

PayPay銀行のカードローン審査では、どのような在籍確認が行われるのでしょうか。

ここでは、PayPay銀行のカードローン審査における在籍確認について、以下の通り解説していきます。

- 勤務先へ匿名の在籍確認あり

- 在籍確認ができないと審査に通らない

- 在籍確認の電話がかかってくるタイミング

- 保証会社プロミスから電話がかかってくる

- 在籍確認の電話が取れない場合・ごまかし方

- 審査にかかる時間

それぞれ見ていきましょう。

勤務先へ匿名の在籍確認あり

結論からお伝えすると、PayPay銀行のカードローン審査では、勤務先へ匿名の在籍確認があります。

在籍確認では会社に電話がかかってきて、申し込んだ人が本当に在籍しているか?の確認が行われます。

PayPay銀行の電話による在籍確認の名乗りは、銀行名+担当者名です。

カードローンの借入審査のための在籍確認であるといったことはもちろん告げられません。

職場の同僚に、明確にお金に困っているということが分かってしまう可能性はそう高くないといえるでしょう。

在籍確認ができないと審査に通らない

在籍確認は、申し込んだ内容に沿って、本当に申し込んだ人が記載した職場に勤めていることを確認するものです。

在籍確認をすることにより、本当は無職なのに正社員であるとウソをついて審査を申し込むといったケースを防いでいるのです。

このため、基本的に在籍確認ができないと審査に通りません。

もちろん、たまたま会社が休みの日に在籍確認の電話が来たものの、電話に出られなかったといったケースでは、翌日以降に改めて電話があります。

一方、勤め先をでっちあげてしまった場合、そのことが在籍確認によりバレてしまうと審査非承認になってしまう点に注意しなければなりません。

在籍確認の電話がかかってくるタイミング

PayPay銀行の在籍確認は基本的に平日の営業時間中だと考えておきましょう。

在籍確認のタイミングについては、あらかじめ金融機関の担当者と打ち合わせすることもできます。

例えば、平日が休日の会社に勤めている場合には、〇曜日と〇曜日以外、などとあらかじめ曜日を指定しておくことでスムーズに審査を進められます。

すでにお伝えした通り、基本的に在籍確認が完了しない限り審査で承認を得ることはできません。

在籍確認の電話がくるタイミングで、会社の事務員の方などが確実に電話対応できる時間帯など事前にしっかりお伝えしておくとよいでしょう。

保証会社プロミスから電話がかかってくる

PayPay銀行のカードローン審査における在籍確認では、保証会社プロミスから電話がかかってきます。

単に在籍しているかどうかを確認するだけなので、PayPay銀行からの電話なのか、保証会社からの電話なのかは特に関係ありません。

なお、保証会社からの電話であっても、基本的には在籍確認の電話ですぐにカードローンの借入審査であることがばれる可能性は低いです。

特に消費者金融の場合は貸金業法で契約者以外に契約の事実を知らせてはいけないという決まりがあります。

借り入れがバレるかも?という心配はさほどする必要はありません。

在籍確認の電話が取れない場合・ごまかし方

何らかの理由により、在籍確認の電話に出られないケースも考えられます。

在籍確認の電話に出られない場合、1回程度であれば審査内容に大きく響くことはありません。

しかし、何度も電話に出られない状況が続くと、審査で否決にされてしまう可能性もあります。

なお、在籍確認の電話に出られなかった場合は、すぐにPayPay銀行の担当者にその旨を伝えましょう。

改めて都合のよい時間で在籍確認の電話をしてくれます。

一方、在籍確認の電話に出ることができず、それが数回続いてしまったような場合には、審査で否決になってしまう可能性もある点には注意しなければなりません。

審査にかかる時間

PayPay銀行のカードローン審査は、仮審査であれば最短60分で審査結果が届きます。

仮審査承認後は最短で翌日以降に本審査の結果を聞くことができます。

審査にかかる時間はおおよそ1日程度と考えておくとよいでしょう。

もちろん、状況次第でより長い時間がかかってしまう可能性もあります。

特に急いで融資を受けたい場合は、必要書類を事前にしっかり準備しておくなど対策しておくのがおすすめです。

PayPay銀行は在籍確認の後に審査が完了することになるため、在籍確認がいつ頃になるのかなど事前に打ち合わせしておくとよりスムーズに審査が進みます。

PayPay銀行カードローンの基本情報

| 項目 | 内容 |

| 名称 | PayPay銀行カードローン |

| 申込資格 | 20歳以上70歳未満で、安定した収入のある方 |

| 借入限度額 | 1万円~1,000万円 |

| 返済方法 | 毎月1,000円から、口座引き落としで返済 |

| 契約方法 | ネット完結 |

| 申込方法 | 公式ホームページから申し込み・ATMからの手続きも可 |

| 金利 | 1.59%〜18% |

| 無利息特約 | 初回借入日から30日間は利息が0円 |

その他特筆すべき情報は、次のとおりです。

銀行のカードローンということもあって、借り入れはとても簡単です。

コンビニや近くの金融機関で融資が受けられる利便性の良さは、急ぎでお金を必要としている人にとって見逃せないポイントです。

また、専用のアプリで借り入れ状況の確認ができる点は、無理のない返済計画において多いに役立つでしょう。

PayPay銀行のカードローン審査難易度に影響する属性

PayPay銀行の審査ではどのような点が見られ、またどのような項目がカードローン審査に影響を及ぼすのでしょうか。

ここでは、以下の通り解説します。

- 年齢

- 勤務先と雇用形態

- 勤続年数

- 年収

- 住居の形態

- 居住年数

- 他社の借り入れ状況

- 家族構成

- 電話の種類

- 健康保険証の種類

それぞれ見ていきましょう。

年齢

PayPay銀行の審査条件として20歳以上70歳未満であることが挙げられます。

まずは上記条件内でないと審査を受けることができない点は押さえておきましょう。

年齢については、条件を満たせれば、そこまで大きな影響はありません。

とはいえ、20代だと十分に稼ぐ能力があるか疑問を持たれたり、一方で60歳以上になると定年退職により将来収入がなくなってしまうことを懸念されたりなど、審査に影響があることも考えられます。

PayPay銀行のカードローンについて、具体的な審査基準は公開されていませんが、例えば30代~40代で子供がいる場合には、教育費などにより負担が大きくなる可能性がある、といった判断がされる可能性もあります。

勤務先と雇用形態

PayPay銀行のカードローン審査では勤務先と雇用掲載も重要なポイントとなります。

勤務先については、一部上場企業や公務員など、安定していて信頼性の高い職場であれば審査に通りやすくなるでしょう。

雇用形態についても同様で、正社員であれば安定性が高いと判断されやすいです。

なお、PayPay銀行のカードローン審査では雇用形態に特に条件はありません。

派遣社員の方やアルバイト・パートの人でも、安定した収入があることを証明できれば、審査で承認を得ることが可能です。

また、専業主婦の方であっても配偶者に安定した収入があれば審査を受けることができます。

勤続年数

勤続年数については、長く勤めている方が審査にプラスとなりやすいです。

PayPay銀行のカードローン審査において、勤続年数に明確な条件はありません。

例えば転職して数ヶ月といった人でも審査を受けることができます。

とはいえ、やはり転職したばかりの人より数年間同じ職場に勤めている人の方が、審査において高い評価を得やすいです。

年収など他の条件が厳しい場合に、勤続年数が短いから、といった理由で最終的に審査非承認になってしまうといった可能性はあるでしょう。

勤続年数が短いときに審査を受けて否決になってしまったという方は、数年後に勤続年数が長くなってから審査し直すことで、承認を得られる可能性があります。

年収

年収は基本的に高ければ高いほど有利です。

営業職で歩合給の割合が高く、毎年の年収が上下しやすいといった場合には審査に悪い影響が及んでしまう可能性があります。

消費者金融など貸金業法の対象となる金融機関のカードローンは、総量規制の対象です。

貸金業法における総量規制では、借入額を年収の3分の1に納めなければならないと定められています。

例えば、年収600万円の方であれば借入額200万円まで、年収300万円の方であれば借入額100万円までが限度となります。

あらかじめ、ご自分の年収に対して、借りたい額がどの程度なのかを確認しておくとよいでしょう。

住居の形態

住居の形態については、賃貸より持ち家の方が高く評価されやすい傾向にあります。

住宅ローンを組んでいる場合、毎月の返済額が大きいと、カードローン審査に悪い影響が及ぶ可能性もあります。。

なお、先程貸金業法の総量規制についてお伝えしましたが、住宅ローンの借入は総量規制の対象外です。

とはいえ、毎月決まった返済額がある点は負担と見なされてしまう可能性がある点に注意しなければなりません。

多額の返済額によってローン審査が否決になってしまった場合、住宅ローンの繰り上げ返済や、年収アップを達成した後で、申し込みを再検討する必要があります。

居住年数

居住年数については、長く住んでいる方がよい評価を得やすいです。

持ち家にせよ、賃貸にせよ、居住するには住宅ローンや家賃を含め、諸経費がかかります。

1つの場所に長く住んでいるということは、無理のない範囲でお金のやりくりをできていると判断される可能性が高いです。

特に持ち家で居住年数が長く、住宅ローンを支払い続けているケースは、それだけローンの残債が減っていると判断することも可能です。

居住年数は審査にそれほど大きな影響が及ぶものではありませんが、審査に落ちた人は数年後に再度申し込むことで、やや審査に有利になる可能性があります。

他社の借り入れ状況

他社の借り入れ状況は非常に重要なポイントです。

まず、すでにお伝えしたように貸金業法の対象となるカードローンを契約する場合、借入額は年収の3分の1までに納めなければなりません。

上限額は、他の借り入れも合わせた合計金額です。

カードローンの審査申し込み時に他社で借り入れがあるという人は、現在の借り入れ金額に十分注意する必要する必要があります。

なお、住宅ローンは総量規制の除外となることはすでにお伝えしましたが、自動車ローンも同様に除外されます。

住宅ローン、自動車ローンともに総量規制から除外されるとはいえ、毎月の返済額は加味されるものと考えておきましょう。

家族構成

家族構成については、両親と一緒に暮らしているのか、独身なのか、また配偶者や子どもはいるのかなどにより審査に影響が及びます。

独身の方の場合、家族がいる場合と比べると日々の生活費などの負担額は小さく抑えやすいです。

一方、配偶者や子どもがいる場合には生活費や教育費などの負担が大きくなりやすい傾向があります。

特にお子様が3人以上いるようなケースでは、将来の教育費の負担もどんどん大きくなっていくことが想定されます。

こうした点が、カードローン審査時に悪い影響を及ぼしてしまうことも考えられるでしょう。

電話の種類

固定電話か、携帯電話かなど、電話の種類のチェック項目が用意されているケースもあります。

最近では固定電話を設置する家庭も減ってきており、携帯電話で審査申し込みするという方は多いでしょう。

この点は、特に固定電話か携帯電話から審査に影響が及ぶとは考えにくいです。

なお、カードローン審査を受けるにあたって注意したい点が、個人信用情報です。

携帯電話を購入する際に、機種代金費用を分割で支払っているという方も多いでしょう。

この分割払いは、ローン扱いとなっているのが一般的です。

このため、万が一携帯電話の支払いを延滞してしまったことのあるという方は、知らない間に個人信用情報にキズがついてしまっているケースがあります。

個人信用情報にキズがついてしまっていると、カードローンの審査で承認を得られない可能性が高くなってしまいます。

健康保険証の種類

健康保険には社会保険と国民健康保険、後期高齢者医療制度の3つがあります。

このうち、どの保険証であるかによって審査の結果が左右されることは考えにくいです。

一方、社会保険は基本的に会社員や公務員などが用いるもので、国民健康保険は自営業や非正規雇用の方が用いるもの、また後期高齢者医療制度は75歳以上の方が用いるものです。

このため、基本的に健康保険証の種類が後期高齢者医療制度という方は、75歳以上となるためPayPay銀行の年齢要件を満たすことができません。

また、国民健康保険の方は自営業や非正規雇用であることが多く、一般的に安定性が低く、カードローン審査では不利になってしまうケースも多いでしょう。

PayPay銀行のカードローン審査に落ちる7つの原因

ここでは、PayPay銀行のカードローン審査に落ちる7つの原因をご紹介します。

- 信用情報に難がある

- 他社からの借り入れが多い

- 短期間に複数のカードローンへ申し込む

- 前提となる利用条件を満たしていない

- 必要書類の不備

- 在籍確認ができない

- プロミスで返済が滞ったことがある

それぞれ見ていきましょう。

信用情報に難がある

カードローン審査では個人信用情報がチェックされます。

個人信用情報とは、あらゆる借り入れの情報が登録されているもので、過去の返済状況を確認することができます。

万が一、ローンを延滞してしまった場合、個人信用情報にその情報が登録されてしまいます。

個人信用情報に延滞情報が載ってしまうと、カードローン審査で承認を得ることが難しくなってしまうのです。

ちなみに、税金の延滞については基本的に個人信用情報にキズはつきません。

ローンの延滞は、1日遅れた程度では登録されません。

気になる方は個人信用情報機関に問い合わせることで個人信用情報を閲覧することもできます。

他社からの借り入れが多い

他社からの借り入れが多いと審査時に不利になってしまうケースがあります。

借り入れをしていると、当然返済していかなければなりません。

毎月の返済額が多くなってしまうと、返済の負担が大きくなり金融機関側の貸し倒れのリスクが高くなります。

また、すでにお伝えしたとおり貸金業法の対象となる、消費者金融のカードローンの場合は総量規制の対象です。

複数の金融機関から借り入れをしている場合は、それらの借り入れの合計額が、年収の3分の1を超えることができない点に注意が必要です。

短期間に複数のカードローンへ申し込む

ある金融機関のカードローンに落ちたとしても、他の金融機関のカードローンの審査で承認を得られるといったことはよくあります。

金融機関ごとに審査の基準が異なるからです。

ただし、カードローンの審査に出したことは個人信用情報に登録されます。

また、審査時には個人信用情報が閲覧されます。

金融機関の審査時に、個人信用情報を見て、複数のカードローンの審査を受けていることが分かると、別の金融機関で審査否決になっているのでは、と思われる可能性が高くなるでしょう。

結果として、カードローンの審査に悪い影響が及ぶ可能性がある点に注意しなければなりません。

前提となる利用条件を満たしていない

PayPay銀行のカードローン審査では、以下の条件を満たす必要があります。

- お申込時の年齢が20歳以上70歳未満の方

- お仕事をされていて、安定した収入のある方

- 当社に普通預金口座をお持ちの個人の方

上記のうち、分かりやすいのは年齢の条件です。

19歳以下の方だと、仮にすでに働いていて、安定した収入があるという人でも審査の条件を満たしていないということになります。

なお、普通預金口座については、審査申し込み時点で持っていない方は、同時に口座開設を申し込むことが可能です。

必要書類の不備

PayPay銀行で審査申し込みをする場合、以下の書類が必要になります。

- 収入証明書

- 本人確認書類

- (普通預金口座がない場合)預金口座開設申込書

収入証明書は、サラリーマンの人は源泉徴収票等、個人事業主の方は確定申告書等になります。

また、本人確認書類は運転免許証やマイナンバーカードです。

サラリーマンの人で源泉徴収票を紛失してしまったといった人もいるのではないでしょうか。

源泉徴収票は、通常紛失してしまった場合は職場に再発行してもらうことが可能です。

あらかじめ、必要書類の準備ができているか、早い段階で確認しておきましょう。

在籍確認ができない

在籍確認ができないと審査を進めることができません。

在籍確認は、申し込み時に書類に書いて出した職場に本当に勤めているかどうかを確認するものです。

たまたまタイミングが合わずに在籍確認ができなかったということも考えられるでしょう。

数回程度であれば、在籍確認できるまで電話をかけてくれる可能性は高いです。

一方、何度かけても電話がつながらないような場合には審査が止まってしまう可能性もあります。

職場の電話がつながらないことがあらかじめ想定できるのであれば、どのタイミングであればつながりやすいかなどあらかじめ伝えておくことが大切です。

プロミスで返済が滞ったことがある

PayPay銀行のカードローンはプロミスが保証会社としてつきます。

このため、カードローン審査時には保証会社であるプロミスの承認を得なければなりません。

通常、ローンを借りて延滞してしまった場合、延滞の事実が個人信用情報に登録されます。

一方、ローンを滞納してから数日程度以内に返済した場合には、個人信用情報に登録されないことが多いです。

しかし、過去にプロミスで借り入れをして、小さな滞納を繰り返している、といった方は、仮に個人信用情報にキズがなくても、延滞の履歴が残っていて、審査に落ちてしまうということは十分考えられます。

PayPay銀行のカードローン審査に通過するためのポイント

最後に、PayPay銀行のカードローン審査に通過するためのポイントを見ていきましょう。

具体的には以下の3つです。

- 事実に沿って正しく申し込む

- 希望限度額を最低限度に抑える

- PayPay銀行の口座を事前に開設しておく

それぞれ見ていきましょう。

事実に沿って正しく申し込む

カードローンの審査申し込みをする際、名前や住所、年収、勤め先、他の借り入れ状況などを入力していくことになります。

基本情報は、正しく入力しましょう。

特に年収や勤め先は源泉徴収票を提出することになるため、仮に間違った情報を入力した場合にはすぐにばれることになります。

また、他の借り入れ状況についても同様です。

カードローン審査を申し込むと、金融機関は個人信用情報をチェックします。

このため、他にどのような借り入れをしているかは分かってしまうのです。

他に借り入れしていることがばれたら審査に悪い影響があるかも、と思い借り入れの情報を隠してしまうといったことをしても、すぐにばれてしまいます。

そうしたことにならないよう、事実に沿って正しく申し込むことが大切です。

希望限度額を最低限度に抑える

カードローン審査申し込み時には、実際にどの程度の額の借り入れが必要かを考えたうえで、最低限度に抑えるようにするとよいでしょう。

なお、PayPay銀行では、借入額を少なくしても審査には影響がないことが明言されています。

とはいえ、貸金業法の対象となるカードローンの審査では借入額を年収の3分の1に納めなければならない総量規制があります。

借入額が年収の3分の1以上になる額の申し込みをしたとしても、審査で承認を得ることはできません。

そうした制度上の制限なども踏まえたうえで、希望限度額を設定することが大切です。

PayPay銀行の口座を事前に開設しておく

PayPay銀行でカードローンを組むには、PayPay銀行で普通預金口座を開設しておく必要があります。

普通預金口座の開設自体は、カードローン審査と併せて手続きすることが可能です。

とはいえ、もともとPayPay銀行で普通預金口座を開設しておき、口座に生活資金口座など入金されているケースでは、審査にプラスとなる可能性が高いでしょう。

預金の動きを見て、無理なお金の使い方がされていないことが分かれば、お金を貸した後もしっかり返済してもらえるイメージがつきやすいためです。

PayPay銀行の審査内容をよく把握の上申し込みを検討しましょう

PayPay銀行のカードローンについて、審査や在籍確認の内容、注意点、審査のポイントや審査に通るためのポイントなどお伝えしました。

PayPay銀行のカードローン審査では、年齢が要件を満たしており、安定した収入があれば誰でも審査を申し込むことが可能です。

本記事の内容を参考に、審査前に押さえておくべきポイントや把握しておくべき審査内容を理解したうえで、審査申し込みを検討してみてください。