「自営業のつなぎ資金を確保したいけれど、どこに相談すれば良いかわからない」

「今の実績や売り上げ状況で、本当に融資を受けられるのか不安」

自営業のつなぎ資金について、多くの経営者の方が上記のようなお悩みを抱えていますが、適切な方法を選べば実績が少ない段階でもスムーズに調達できるケースは多くあります。

例えば、銀行融資が難しい状況でも、ファクタリングやビジネスローンを利用することで資金難を乗り越えられる場合があります。

- 日本政策金融公庫

- 銀行・信用金庫

- ビジネスローン・カードローン

- ファクタリング

- 売掛金(請求書)の早期入金サービス

- 国の補助金・助成金

この記事では、自営業におすすめのつなぎ資金の調達方法について、それぞれのメリットや特徴を詳しく解説します。

あわせて実績なしでも調達できる理由や、失敗しない選び方についても紹介します。

資金繰りの悩みを解消し、事業を安心して継続させるためのヒントとして、ぜひ参考にしてみてください。

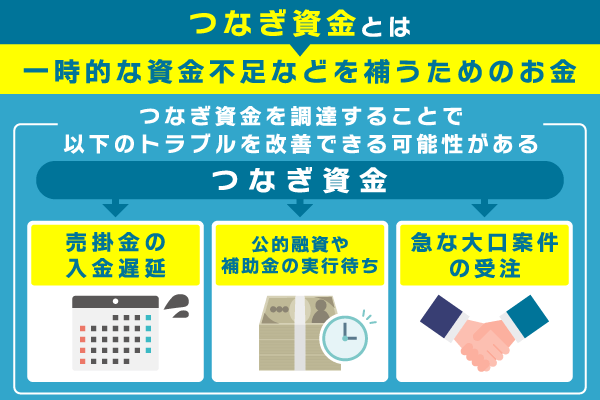

つなぎ資金は事業資金や経費を一時的に補うためのお金

つなぎ資金とは、売上の入金までの期間や急な出費に対応するために、一時的に借り入れる事業資金のことです。

自営業や個人事業主は、売上が確定してから実際に入金されるまでに数ヶ月のタイムラグ(支払サイト)が発生することが多く、その間の運転資金が不足しやすい傾向にあります。

こうした資金不足を改善するのに、つなぎ資金はとても有効です。

- 大きな案件の入金待ちなど、手元の現金不足を補うのに最適

- あくまで一時的な資金繰りの改善策として利用する

- 長期的な設備投資や赤字補填には不向き

資金ショートによる黒字倒産を防ぐためにも、まずはつなぎ資金の仕組みと役割を正しく理解しておきましょう。

つなぎ資金のメリット・デメリット

つなぎ資金を利用する最大のメリットは、融資スピードが早く、急場の資金不足を確実にカバーできる点にあります。

銀行のプロパー融資などは審査に数週間〜1ヶ月程度かかるのが一般的ですが、つなぎ資金に特化したビジネスローンやファクタリングであれば、最短即日で資金調達が可能だからです。

例えば、急な機材トラブルで明日までに修理費が必要になった場合でも、つなぎ資金なら間に合わせることができるでしょう。

- メリット:最短即日調達が可能で、急な出費に対応できる

- デメリット:金利・手数料が高めで、長期利用には向かない

- 推奨シーン:短期的な資金ショートの回避

一方で、一般的な銀行融資と比較して金利や手数料がやや高めに設定されていることが多いため、長期の借入には適していない点には注意が必要です。

メリットとデメリットの双方を理解した上で、状況に合わせて計画的に利用することをおすすめします。

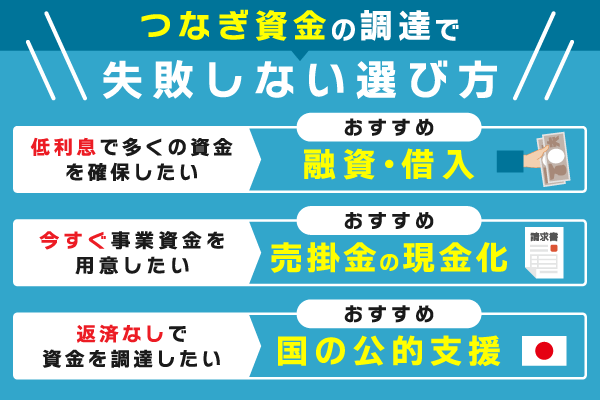

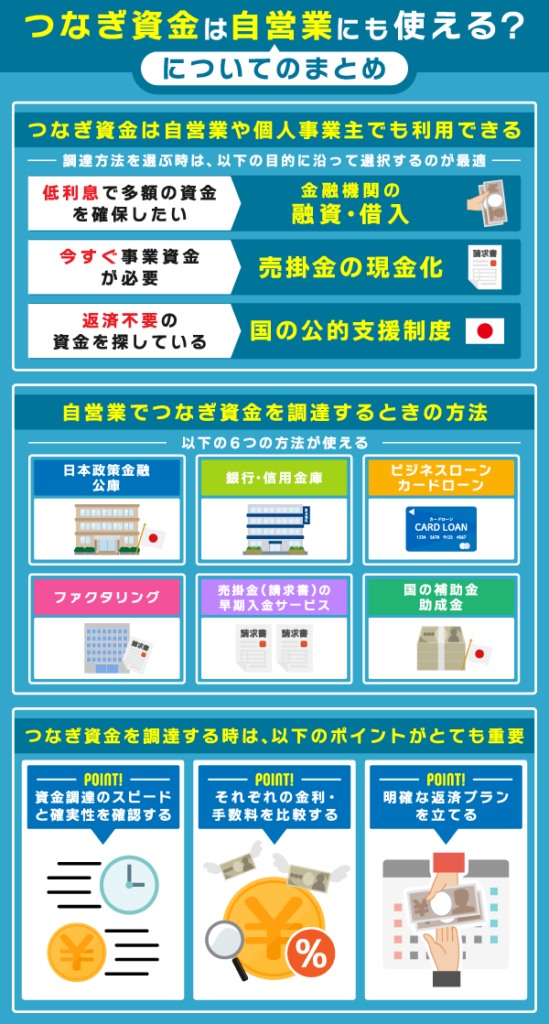

つなぎ資金は自営業にも利用可能!資金調達で失敗しない3つの選び方

自営業でもつなぎ資金は問題なく利用可能であり、選び方のポイントさえ押さえれば資金調達の失敗を防ぐことができます。

法人とは異なり、個人の信用力が問われる場面が多いものの、最近では個人事業主向けの柔軟なサービスが増えているからです。

つなぎ資金の調達方法は、以下の3つに分類されます。

| 融資・借入 | 日本政策金融公庫 | 「低利息で多くの資金を確保したい」 という人におすすめ。 |

|---|---|---|

| 銀行・信用金庫 | ||

| ビジネスローン (カードローン) | ||

| 売掛金の現金化 | ファクタリング | 「今すぐ事業資金を用意したい」 という人におすすめ。 |

| 売掛金(請求書)の 早期入金サービス | ||

| 国の公的支援 | 補助金・助成金制度 | 「返済なしで資金を調達したい」 という人におすすめ。 |

「資金調達までのスピード」「審査の柔軟性」「金利・手数料のバランス」の3つを基準に選ぶのが、失敗しない選び方のポイントです。

- 資金調達までのスピード(即日対応か)

- 審査の柔軟性(赤字や税金滞納でも相談可能か)

- 金利・手数料のバランス(負担が大きすぎないか)

ただし、焦って手当たり次第に複数の業者へ申し込むと、申し込みブラックとして信用情報に傷がつく恐れがある点には注意が必要です。

実は、決算書の内容に自信がない方でも、適切なサービスを選べば資金を確保できる可能性は十分にあります。

短期間(1ヶ月〜6ヶ月)に3社以上の金融機関に申し込むと、「お金に相当困っている」と判断され、審査に通りにくくなる「申し込みブラック」状態になる可能性があります。

申し込みは「本命の1社」に絞るのが鉄則です。

実績なし・赤字決算の個人事業主でもつなぎ資金は調達できる

開業したばかりで実績がない場合や、直近が赤字決算の状態でも、つなぎ資金を調達することは十分に可能です。

銀行融資と比べた場合、つなぎ資金には以下の違いがあります。

| つなぎ資金 | 銀行融資 | |

|---|---|---|

| 重視する点 | 現在の売上・事業計画 | 決算書・過去の実績 |

| 赤字への利用 | 柔軟(現状を評価) | 非常に厳しい |

| 税金滞納者 | 相談可能な場合あり | 原則不可 |

| 担保・保証人 | 原則不要のケースが多い | 必要となる場合が多い |

銀行融資が「過去の実績」を重視するのに対し、ビジネスローンやファクタリングなどは「現在の売上」や「将来の収益性」を主な評価基準にしているからです。

- 評価基準が「過去の実績」ではなく「現在の売上」

- 売掛金という「資産」の価値を評価(ファクタリング)

- 独自の審査基準により柔軟な対応が可能

例えば、赤字決算であっても、取引先に対する確定した売掛金があれば、ファクタリングを利用してスピーディーに現金化することができます。

もちろん、すべての業者が対応しているわけではありませんが、銀行に比べて門前払いされるケースは低いと言えるでしょう。

諦めずに、自社の現状(売上や取引状況)を正当に評価してくれる柔軟なサービスを探してみてください。

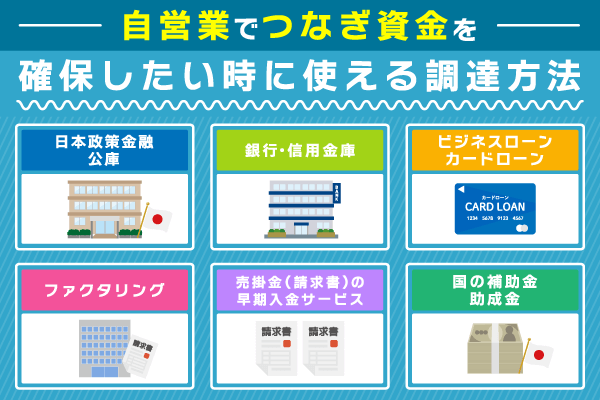

自営業でつなぎ資金を確保したい時に使える6つの調達方法

自営業者が利用できるつなぎ資金の調達方法は多岐にわたり、それぞれの特徴を理解して使い分けることが重要です。

「金利の安さ」を優先すべきか、「入金スピード」を最優先すべきかによって、選ぶべきサービスが全く異なるからです。

例えば、数ヶ月先の資金確保なら金利の低い公的融資が適していますが、明日の支払いが必要な場合は即日入金のビジネスローンを選ぶべきでしょう。

- 日本政策金融公庫

- 銀行・信用金庫

- ビジネスローン・カードローン

- ファクタリング

- 売掛金(請求書)の早期入金サービス

- 国の補助金・助成金

それぞれの特徴を比較すると、以下のようになります。

| 調達方法 | 入金スピード | 金利・手数料 | 審査難易度 |

|---|---|---|---|

| 日本政策金融公庫 | 3週間〜1ヶ月程 | 1%〜3%程 | 比較的柔軟 |

| 銀行・信用金庫 | 2週間〜 | 1.0%〜4.0%程 | 厳しい |

| ビジネスローン カードローン | 最短即日〜数日 | 10.0%〜18.0%程 | 比較的柔軟 |

| ファクタリング | 最短即日 | 5%〜20%程 | 柔軟(売掛金重視) |

| 売掛金(請求書)の 早期入金サービス | 最短即日 | 3%〜18%程 | 比較的柔軟 |

| 国の補助金・助成金 | 半年~1年超 | 返済不要 | やや厳しい |

ここでは、代表的な6つの調達方法について、それぞれのメリットや注意点を詳しく解説します。

ご自身の状況に最も適した方法を見つけるための参考にしてください。

日本政策金融公庫

日本政策金融公庫は、国が100%出資している金融機関であり、民間の銀行よりも低金利で融資を受けられる点が最大の特徴です。

日本政策金融公庫は事業に取り組む方々を支援する政策金融機関です。

引用:日本政策金融公庫

国民生活事業、中小企業事業、農林水産事業の3事業がそれぞれ連携し、幅広いサービスを提供しています。

実績の少ない開業直後の個人事業主や、業績が悪化している企業に対しても積極的に支援を行っているため、審査のハードルが比較的低い傾向にあります。

具体的には、「セーフティネット貸付」などを利用すれば、売上が減少していても低金利で運転資金を確保できる可能性があります。

- メリット:圧倒的な低金利、無担保・無保証人の制度あり

- 対象:開業直後や赤字決算でも相談しやすい

- 注意点:融資実行まで時間がかかる(約1ヶ月)

ただし、申し込みから融資実行までに平均して3週間から1ヶ月程度の時間がかかる点には注意が必要です。

そのため、資金が必要になる時期まで余裕がある場合に、最優先で検討すべき選択肢と言えるでしょう。

銀行・信用金庫

銀行や信用金庫からの融資は、低金利かつ大きな金額を調達できるため、経営の安定化を図る上で非常に有効な手段です。

特に信用金庫は地域密着型で親身に相談に乗ってくれることが多く、大手銀行で断られた場合でも融資を受けられるケースが少なくありません。

例えば、信用保証制度を利用した融資であれば、万が一返済が滞っても保証協会が肩代わりしてくれる仕組みがあるため、審査を有利に進められます。

- メリット:低金利で高額融資が可能、経営相談もしやすい

- 対象:信用保証協会の活用で審査通過率アップ

- 注意点:決算書などの書類必須、審査期間が長い

一方で、審査には決算書や事業計画書の提出が必要であり、融資実行までに1ヶ月以上の時間がかかることも珍しくありません。

緊急のつなぎ資金として利用するには時間がかかりすぎる場合があるため、計画的な資金調達の一環として活用することをおすすめします。

ビジネスローン・カードローン

ビジネスローンやカードローンは、審査スピードが非常に早く、最短即日で資金を調達できる点が大きな魅力です。

銀行融資とは異なり、AI審査やスコアリングシステムを導入している業者が多いため、煩雑な書類作成なしでスムーズに手続きが完了します。

具体的には、スマホアプリから申し込みを行い、その日のうちにコンビニATMで必要な現金を手にすることも可能です。

- メリット:最短即日融資、スマホ完結、書類が少ない

- 対象:緊急で現金が必要な方、短期のつなぎ資金

- 注意点:金利が高め(年10.0%〜18.0%程)

ただし、銀行融資や公庫に比べて金利が高めに設定されているため、長期間の借り入れには適していない点には注意が必要です。

「来週の入金まで数日間だけ借りたい」といった、短期間かつ緊急性の高いつなぎ資金として割り切って利用しましょう。

金利18.0%と聞くと高く感じますが、「10万円を1週間だけ借りる」場合、利息は約345円です。

※計算式:10万円 × 18% ÷ 365日 × 7日

ATM手数料のような感覚で、緊急時のピンチを乗り切るための「必要経費」として考えれば、決して高いコストではありません。

ファクタリング(売掛金の早期資金化)

ファクタリングは、手持ちの売掛金(請求書)を業者に買い取ってもらうことで、支払期日よりも早く現金化できるサービスです。

借入(融資)ではないため、担保や保証人が不要であり、個人の信用情報に履歴が残らないというメリットがあります。

- 売掛金の売却:借金ではなく「資産の現金化」

- 信用情報への影響なし:今後の融資審査に響かない

- 最短即日:請求書があればすぐに資金化可能

具体的には、翌月末に入金予定の100万円の請求書を、手数料を引いた90万円程度で即日買い取ってもらうようなイメージです。

ただし、手数料が売掛金額の2%〜20%程度かかることが一般的であり、銀行融資の利息と比較するとコストが高くなる傾向にあります。

多少の手数料を払ってでも、信用情報への影響を避けつつ、今すぐ現金が必要な場合には最適な手段と言えるでしょう。

請求書(100万円)をファクタリング業者へ売却。

(手数料10% = 10万円)

90万円が即日入金!

売掛金(請求書)の早期入金サービス

売掛金の早期入金サービスは、請求書代行サービスなどに付帯している機能で、ファクタリングと同様に売上を早期に現金化できる仕組みです。

普段利用している請求書作成ソフトや会計システムのオプションとして提供されていることが多く、オンライン上で手軽に手続きできる利便性があります。

例えば、「GMO掛け払い」や「マネーフォワード ケッサイ」などを利用していれば、簡単な操作で入金サイクルを短縮できる場合があります。

- 手軽さ:普段使っているソフトから数クリックで申請可能

- スピード:審査が簡素化されており入金が早い

- 制約:そのサービスで発行した請求書しか対象にならない

ただし、利用できるのはそのサービスを通じて発行した請求書に限られるため、すべての売掛金に対応できるわけではありません。

既に利用中のサービスに対応機能がないか確認し、使える場合は積極的に活用することをおすすめします。

- 対応ソフトを既に使っている

- 特定の請求書だけ現金化したい

- WEBだけで完結させたい

国の補助金・助成金(長期的な資金計画)

補助金や助成金は、国や自治体から支給される返済不要の資金であり、要件を満たせば事業の大きな助けとなります。

「小規模事業者持続化補助金」や「IT導入補助金」など、販路拡大や業務効率化に取り組む自営業者を支援する制度が数多く用意されているからです。

具体的には、広告宣伝費や新しい機材の購入費用の3/2程度が補助されるケースが多く、実質的な負担を大幅に減らすことができます。

- 返済不要:借金ではなく「もらえるお金」

- 負担軽減:経費の1/2〜2/3程度を国が支援

- 信用力向上:採択されることで対外的な信用に繋がる

一方で、原則として「後払い」であるため、一旦は自己資金で経費を支払う必要があり、直近の資金不足を補う「つなぎ資金」としては利用できません。

目先の資金繰りではなく、数ヶ月〜半年後の資金計画を安定させるための手段として申請を検討してみてください。

補助金は基本的に以下の流れで進むため、

現金が手に入るまで半年〜1年以上かかることも珍しくありません。

1:事業実施・経費の支払い

(一時的に資金が減る!)

2:報告書の提出・確定検査

3:補助金の入金

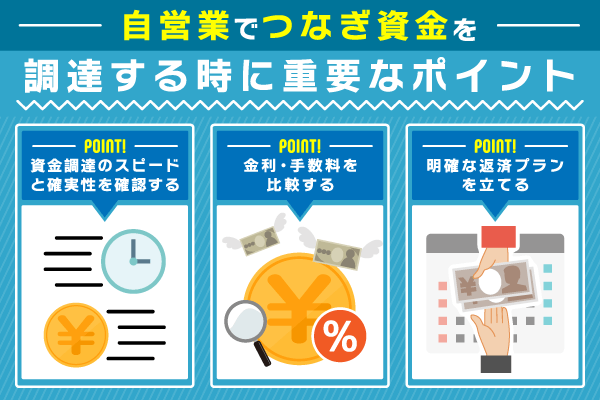

自営業でつなぎ資金を調達する時に重要な3つのポイント

自営業者がつなぎ資金を調達する際は、資金繰りの悪化を防ぐためにおさえておくべきポイントがあります。

目先の現金欲しさに条件をよく確認せずに契約してしまうと、かえって経営状況を悪化させてしまうかもしれません。

具体的な内容は、以下の通りです。

- スピードと確実性:必要な日までに絶対に入金されるか?

- コストの比較:金利や手数料は利益を圧迫しないか?

- 返済プランの明確化:入金予定で確実に返済できるか?

特に、切羽詰まった状況では冷静な判断ができなくなりがちですが、一度立ち止まって条件を見極める必要があります。

以下のポイントを参考に、自社の状況に最も有利な条件での資金調達を目指しましょう。

- 契約書に記載された手数料(金利)は説明通りか?

- 返済期日は売上の入金日より後に設定されているか?

- 万が一返済が遅れた場合の遅延損害金は確認したか?

- 担当者の対応に不審な点はないか?

(強引な勧誘など)

資金調達のスピードと確実性を確認しておく

資金調達を選ぶ際は、必要な期日までに現金が手元に入る「スピード」と「確実性」を確認することが最優先事項です。

どんなに好条件の融資であっても、支払期日に間に合わなければ意味がなく、審査に落ちてしまえば時間の無駄になってしまうからです。

例えば、月末の支払いが迫っているなら、審査に数週間かかる銀行融資よりも、即日対応可能なビジネスローンやファクタリングを選ぶべきでしょう。

- 明日までにお金が必要

→ 金利よりスピード重視

(ファクタリング・ビジネスローン) - 来月末までにお金が必要

→ コスト重視で低金利な方法に挑戦

(銀行・公庫)

ただし、スピードが早いサービスほど金利や手数料が高くなる傾向があるため、緊急度とのバランスを考慮する点には注意が必要です。

「いつまでに、いくら必要なのか」を明確にし、その期日に確実に間に合う方法を選定してください。

審査の確実性を上げるには、「必要書類の不備をなくすこと」が基本にして最大の対策です。

特にビジネスローンやファクタリングでは、書類さえ完璧なら即決されるケースも多いため、事前に必要書類リスト(本人確認書類、確定申告書、通帳コピーなど)を確認して手元に用意しておきましょう。

金利・手数料を入念に比較する

借入や現金化にかかるコストは業者によって大きく異なるため、金利や手数料は必ず複数のサービスで比較・検討しましょう。

わずかな金利差や手数料の違いであっても、借入額が大きくなればなるほど、最終的な返済総額に数万円以上の差が出ることは珍しくないからです。

例えば、ファクタリングの手数料が10%の業者と15%の業者では、100万円利用した場合に5万円もの差が生じます。

もちろん、審査スピードなどの付加価値も重要ですが、コスト意識を高く持つことは経営者として欠かせない視点と言えます。

相見積もりを取るなどして、少しでも有利な条件で資金を調達できるよう交渉してみることをおすすめします。

- 「他社さんでは手数料〇〇%で提示されているんですが…」

競合の存在をちらつかせるのが最も効果的! - 「今回条件が良ければ、今後も継続して利用したいと考えています」

リピーターになる可能性を示唆して優遇を引き出す!

明確な返済プランを立てておく

資金を調達する前に、いつ、どの売上で返済するのかという具体的な返済プランを立てておくことは絶対に欠かせません。

返済の見通しが立たないまま安易に借り入れを行うと、自転車操業に陥り、さらに資金繰りが悪化するリスクが高まるからです。

「来月末に入金されるA社の売上30万円を返済に充てる」

上記のように、返済原資(どこから返すか)をあらかじめ確保しておくのが鉄則です。

万が一、予定していた入金が遅れる可能性も考慮し、予備の資金策やリスケジュールの相談先も想定しておくと安心でしょう。

「借りて終わり」ではなく、「返済して完了」までの道筋を明確にした上で、契約に進むようにしてください。

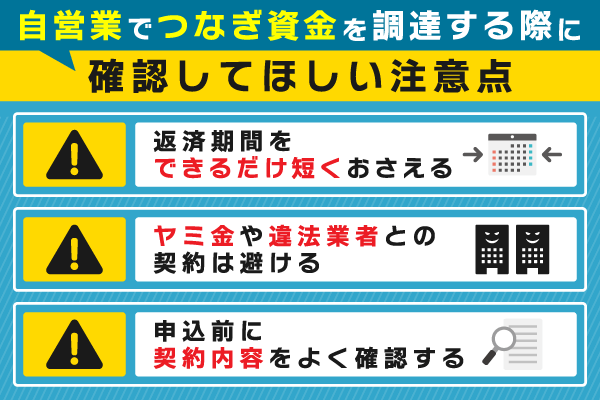

自営業でつなぎ資金を調達する際に確認してほしい3つの注意点

つなぎ資金の調達は緊急を要する場合が多いですが、手続き前には3つの注意点を確認しておく必要があります。

一時の資金不足を解消しようとした結果、法外な利息を支払う羽目になったり、トラブルに巻き込まれたりするリスクを避けるためです。

無事に資金を調達したい人は、以下の注意点を必ず確認しておきましょう。

- 返済期間

- 業者の信頼度調査

- 契約内容の精査

特に、甘い言葉で近づいてくる悪質な業者には十分な警戒が必要であり、自分の身は自分で守らなければなりません。

後悔のない資金調達を行うためにも、以下のリスク管理を徹底してください。

以下の謳い文句を使っている業者は、違法業者(闇金)の可能性が極めて高いです。絶対に関わらないでください。

- 「審査なしで誰でも融資」

- 「ブラックでもOK」

- 「他社で断られた方歓迎」

- 固定電話の番号がない(携帯番号のみ)

資金の返済期間をできるだけ短くおさえる

つなぎ資金を利用する際は、返済期間を可能な限り短く設定し、早期完済を目指すことが鉄則です。

一般的に、つなぎ資金向けの融資商品は金利が高めに設定されているため、借り入れ期間が長引くほど利息負担が重くのしかかるからです。

例えば、金利15%で借り入れた場合、1ヶ月で返すのと半年かけて返すのでは、支払う利息の額に数万円単位の差が生じます。

もちろん、無理な返済計画は禁物ですが、売上が入金されたらすぐに一括返済するなど、返済期間を短縮する工夫が重要です。

「つなぎ資金はあくまで一時的なショートカット」と割り切り、ダラダラと借り続けないようにしましょう。

ヤミ金や違法業者との契約は絶対に避ける

「審査なし」「ブラックでも即融資」といった甘い言葉を謳うヤミ金・違法業者とは、絶対に契約してはいけません。

一度でも利用してしまうと、法外な高金利を請求されるだけでなく、執拗な取り立てによって事業継続が困難になる恐れがあるからです。

具体的には、金融庁の登録を受けていない業者が、SNSやダイレクトメールを使って勧誘してくるケースが増えています。

正規の業者であれば、必ず「貸金業登録番号」を持っており、公式サイト等で明示されているはずです。

少しでも怪しいと感じたら、金融庁の「登録貸金業者情報検索入力ページ」を利用して、実在する正規の業者かどうかを必ず確認してください。

もし違法業者に関わってしまった場合や、返済に行き詰まった場合は、一人で抱え込まずに専門機関へ相談してください。

- 金融庁 金融サービス利用者相談室

(違法な金融業者に関する情報提供・相談) - 日本貸金業協会 貸金業相談・紛争解決センター

(借入や返済に関する相談) - 警察相談専用電話(#9110)

(悪質な取り立てなどの被害相談)

申込前に契約内容をよく確認する

正式な申し込みや契約を行う前に、契約書の内容や利用規約を隅々まで確認する癖をつけましょう。

口頭での説明と契約書の内容が食い違っていたり、想定外の手数料や違約金が記載されていたりするトラブルを防ぐためです。

例えば、「手数料無料」と聞いていたのに、契約書には小さく「事務手数料」や「解約金」についての記載があるケースも珍しくありません。

契約書のチェック項目

- 実質年率:手数料を含めたトータルの金利はいくらか?

- 中途解約・一括返済:早期完済した時の違約金はないか?

- 遅延損害金:1日でも遅れた場合のペナルティ利率は?

- 契約の自動更新:知らない間に契約が伸びる条項はないか?

急いでいるとつい読み飛ばしてしまいがちですが、契約後の変更やキャンセルは難しい場合が多いため、慎重さが求められます。

不明な点や曖昧な記述があれば、契約印を押す前に担当者に質問し、納得できるまで説明を求めることをおすすめします。

まとめ:つなぎ資金は自営業で資金不足が発生した時に役立つ

つなぎ資金は、自営業者が直面する一時的な資金不足を解消し、事業を継続させるための強力な手段と言えます。

売上の入金ズレや急な出費があっても、ビジネスローンやファクタリングを適切に活用することで、黒字倒産のリスクを回避できるからです。

本記事では、低金利な公的融資から最短即日の民間サービスまで、6つの調達方法を紹介しました。

- 日本政策金融公庫

- 銀行・信用金庫

- ビジネスローン・カードローン

特に、実績が少ない段階や赤字決算であっても、現在の売上や将来性を評価してくれるサービスを選べば、資金調達の道は十分に開かれています。

ただし、焦るあまり高金利な借入を繰り返したり、違法業者に関わったりするのは危険なので絶対に避けてください。

まずは「いつまでにいくら必要か」を冷静に整理し、ご自身の状況に合った調達方法への申し込みを検討してみましょう。