「クレジットカード3枚持ちに最強の組み合わせを知りたい」

「クレジットカード3枚持ちにおすすめの組み合わせを知りたい」

そのようなお悩みを抱える方も少なくありません。

クレジットカード3枚持ちは、カードごとのポイント還元や特典などそれぞれの特色を活かせることがメリットです。

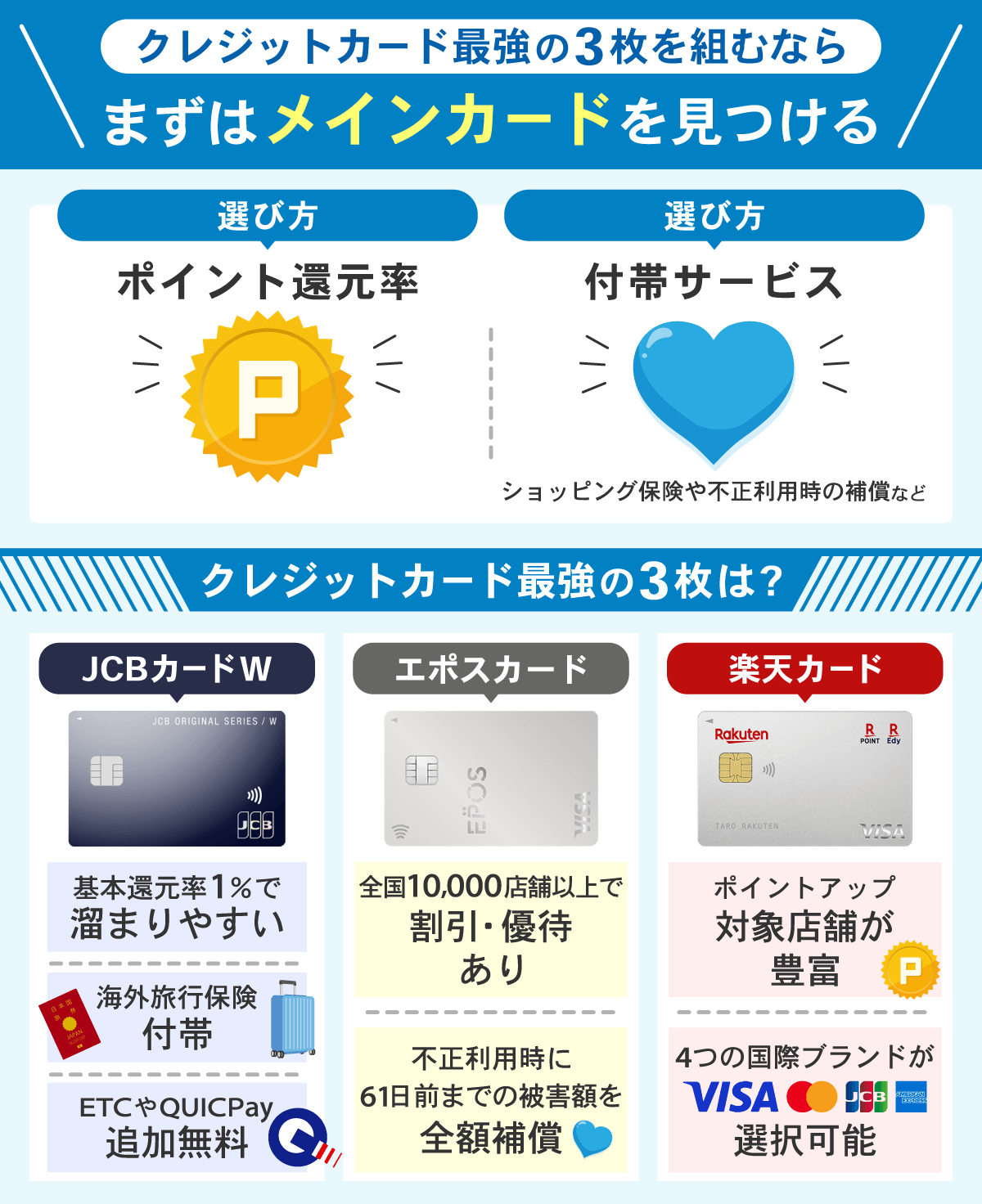

メインのカードはポイント還元率・付帯サービスで選ぶとポイントが溜まりやすく、目的にあった付帯サービスを受けられるため、お得で便利に利用できます。

高還元率!付帯サービス充実!

\最強3枚持ちでおすすめのカード3選/

| 還元率 | 付帯サービス | 年会費 | |

|---|---|---|---|

JCB CARD W 詳細はこちら | 1.0% ポイントアップ 対象店舗が豊富 | ETCカード追加無料 海外旅行傷害保険 ショッピングガード保険 | 永年無料 |

エポスカード 詳細はこちら | 0.5% 提携サイトでの利用で ポイント2~30倍 | 全国10,000店舗以上で優待あり 盗難・紛失時の全額補償 海外旅行傷害保険 | 永年無料 |

楽天カード 詳細はこちら | 1.0% ポイントアップ プログラムが充実 | 海外旅行傷害保険 | 永年無料 |

この記事では、クレジットカード3枚持ちに最強の組み合わせを紹介します。

最強の組み合わせを選ぶ方法も詳しく解説しますので、クレジットカード3枚持ちを検討している人はぜひ参考にしてください。

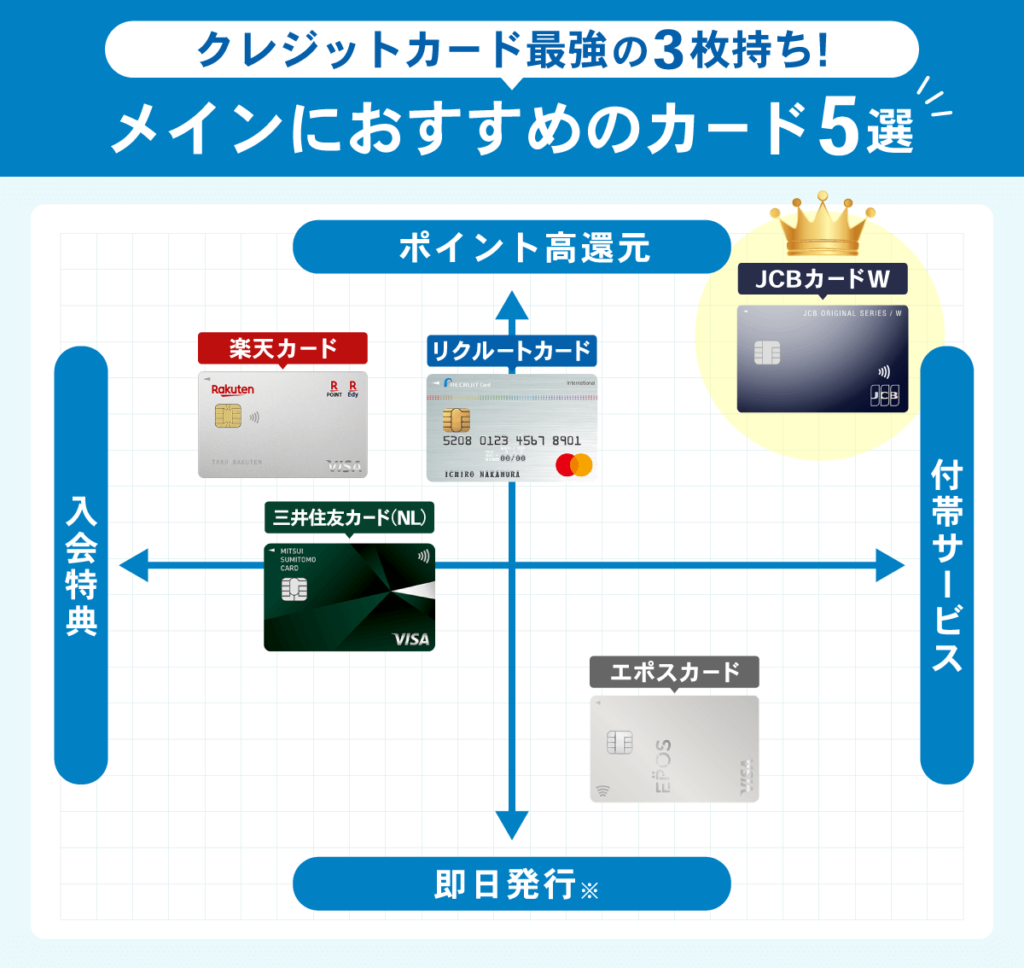

クレジットカード最強の3枚持ち!メインにおすすめのカード5選を還元率やサービスで紹介

クレジットカード3枚持ちのメインにおすすめカードを紹介します。

おすすめのクレジットカードの選出基準は、以下の通りです。

- 還元率

ポイントのためやすさや汎用性の高さ

還元率1%以上・ポイントアップの提携店舗や特典が充実しているか - 付帯サービス

不正利用時の補償・海外旅行傷害保険の有無など

| 還元率 | 付帯サービス | 年会費 | 特徴 | 申し込み条件 | ポイント名称 | 国際ブランド | |

|---|---|---|---|---|---|---|---|

JCB CARD W 詳細はこちら | 1.0% | ETCカード追加無料 海外旅行傷害保険 ショッピングガード保険 | 永年無料 | 基本還元率が1%で ポイントを貯めやすい | 18歳以上39歳以下 | Oki Dokiポイント | JCB |

エポスカード 詳細はこちら | 0.5% | 全国10,000店舗以上で優待あり 盗難・紛失時の全額補償 海外旅行傷害保険 | 永年無料 | 約10,000店舗で 割引・優待を受けられる | 18歳以上 (高校生を除く) | エポスポイント | Visa |

楽天カード 詳細はこちら | 1.0% | 海外旅行傷害保険 | 永年無料 | ポイントアッププログラムが 充実している | 18歳以上 (高校生を除く) | 楽天ポイント | Visa・Mastercard・JCB ・アメリカンエキスプレス |

| 三井住友カード (NL)  詳細はこちら | 0.5% | 選べる無料保険あり | 永年無料 | 対象店舗でスマホタッチ決済時、 最大7%※1で高還元が狙える | 18歳以上 (高校生を除く) | Vポイント | Visa・Mastercard |

| リクルートカード 詳細はこちら | 1.2% | 旅行損害保険 | 永年無料 | 基本還元率1.2%で ポイントを貯めやすい | 18歳以上 (高校生を除く) | リクルートポイント | Visa・Mastercard・JCB |

三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD Wは基本還元率が1%でポイントを貯めやすい

- 基本還元率が1%でポイントを貯めやすい

- ポイントアップ対象の店舗が豊富

- 提携店舗での利用で最大21倍ポイントがたまる

JCB CARD Wは基本還元率が1%で、日常生活の買い物でポイントを貯めやすいことが魅力です。

39歳までの入会で年会費が永年無料となり、通常JCBカードの2倍ポイントが貯まります。

ポイントアップは事前申請が必要な店舗の場合、WEBから対象ショップページのポイントアップボタンを押す必要があるため、高還元を目指す場合には確認しましょう。

いつでもポイント2倍になる対象店舗には、Amazonやセブン‐イレブン、スターバックスなどの身近で利用できる店舗があります。

基本還元率が1%からさらに2倍になるため、対象店舗をよく利用する人であればさらにポイントが貯めやすいです。

| 還元率 | 1.0% |

| サービス | ・対象店舗のポイントアップ ・付帯保険 ・入会キャンペーン |

| 年会費 | 永年無料 |

| 申し込み条件 | 18歳以上39歳以下 |

| ポイント名称 | Oki Dokiポイント |

| 国際ブランド | JCB |

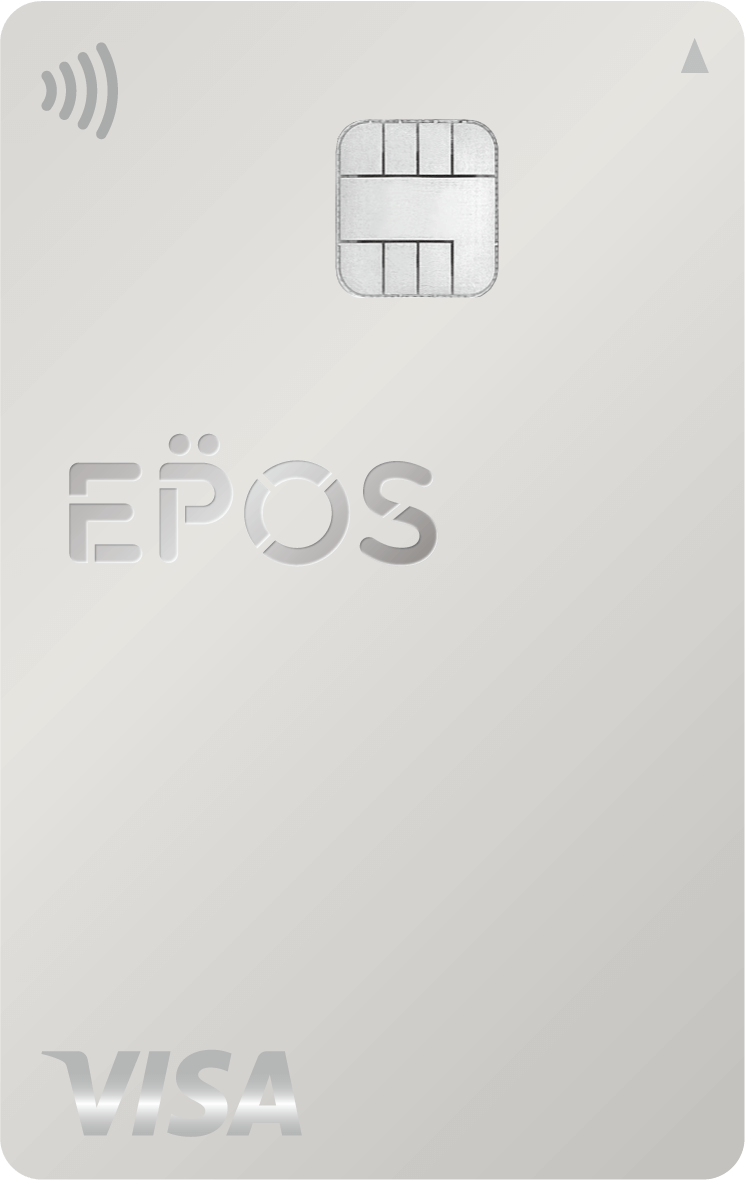

エポスカードは約10,000店舗で割引・優待を受けられる

- 約10,000店舗で割引・優待を受けられる

- 提携サイトでの利用でポイント2~30倍貯まる

エポスカードは、約10,000店舗で割引・優待を受けられます。

飲食店や遊園地、美容院など多彩な店舗が割引・優待の対象店舗なため、お得に楽しめます。

また利用者専用のエポスアプリは、カードの利用状況をリアルタイムで確認することが可能です。

エポスアプリを確認すると万一の不正利用に気付いたり、使い過ぎを予防できたりするため、日常生活で便利に役立てられます。

さらに海外旅行傷害保険が無料で付帯されるので、コストをかけずに旅行時のリスクを低減することも可能です。

お得で便利に活用できるエポスカードを確認してみましょう。

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| サービス | ・会員限定優待 ・付帯保険 ・入会キャンペーン |

| 申し込み条件 | 18歳以上 (高校生を除く) |

| ポイント名称 | エポスポイント |

| 国際ブランド | Visa |

楽天カードはポイントアッププログラムが充実している

- ポイントアッププログラムが充実している

- 新規入会&利用で5,000円相当のポイントが付与される

- ポイントをカードの支払いに利用できる

楽天カードはポイントアッププログラムが充実しているため、高還元率を目指す人におすすめです。

特に楽天市場や楽天ビューティーなどの楽天グループのサービスを利用すると、最大16倍までポイント還元率がアップします。

ネットショッピングをよく利用する方であれば、あまり意識しなくてもポイントを貯めやすいです。

さらに、楽天ポイントはカードの支払いに利用できるため、ポイントを失効させるリスクを抑えられます。

高還元が期待できる楽天カードを利用してみましょう。

| 年会費 | 永年無料 |

| 還元率 | 1.0% |

| サービス | ・対象店舗でポイントアップ ・新規入会キャンペーン ・付帯保険 |

| 申し込み条件 | 18歳以上 (高校生を除く) |

| ポイント名称 | 楽天ポイント |

| 国際ブランド | Visa・Mastercard・JCB・アメリカンエキスプレス |

三井住友カード(NL)は対象店舗で最大7%※1だから高還元が狙える

- 対象店舗でのスマホタッチ決済で最大7%※1の高還元が狙える

- ナンバーレスでのぞき見されるリスクを低減できる

- 新規入会&条件達成で最大5,000円相当プレゼント

三井住友カード(NL)は、対象店舗でのスマホタッチ決済で最大還元率7%※1の高還元が狙えます。

ポイントアップの対象店舗はセブン‐イレブン、ローソン、マクドナルドなどの身近で利用しやすい店舗です。

お近くにポイントアップの対象店舗がない場合でも、指定のコンビニや小売店を指定すると決済時に付与されるポイントが0.5%増えます。

また三井住友カード(NL)はナンバーレスで、カード番号が表記されていません。

カード番号ののぞき見されるリスクを低減できるため、クレジットカードのセキュリティを重視する人にもおすすめです。

さらに入会キャンペーンが充実しており、新規入会&条件達成で最大5,000円相当プレゼントされます。※2

三井住友カード(NL)は、ポイントの貯めやすさとセキュリティを重視する人におすすめです。

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| サービス | ・対象店舗でのスマホタッチ決済で最大7%※1還元 ・選べる無料保険 ・入会キャンペーン |

| 申し込み条件 | 18歳以上 (高校生を除く) |

| ポイント名称 | Vポイント |

| 国際ブランド | Visa・Mastercard |

※1 三井住友カード(NL)注釈

■ポイント還元率 ※1

※スマホのVisaのタッチ決済・Mastercard®タッチ決済が対象

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

■キャンペーン期間 ※2

・期間

2025/5/1~2025/6/30

・内容

新規入会&条件達成で最大5,000円相当プレゼント

【条件・内訳】

①新規入会&スマホのタッチ決済1回で3,000円分のVポイントPayギフトプレゼント

②新規入会&ID連携&カード利用で2,000円相当のVポイントプレゼント

リクルートカードは年会費が永年無料なのに基本還元率1.2%でポイントを貯めやすい

- 基本還元率1.2%でポイントを貯めやすい

- ポイントをdポイントまたはPontaポイントに交換できる

- 電子マネーのチャージでポイントを貯められる

リクルートカードは年会費が永年無料でありながらも、基本還元率1.2%でポイントを貯めやすいクレジットカードです。

店舗での支払いだけでなく、公共料金や携帯料金・固定電話の料金などでも1.2%でポイントが還元されます。

さらに、リクルートカードで電子マネーのチャージをするだけでポイントを貯められるので、ポイントの二重取りが可能です。

貯まったポイントはdポイントまたはPontaに交換できるため、dポイントやPontaを利用する人におすすめです。

| 年会費 | 永年無料 |

| 還元率 | 1.2% |

| サービス | ・入会キャンペーン ・付帯保険 |

| 申し込み条件 | 18歳以上 (高校生を除く) |

| ポイント名称 | リクルートポイント |

| 国際ブランド | Visa・Mastercard・JCB |

クレジットカード3枚持ちに最強の組み合わせを選ぶ方法は?国際ブランド・年会費で選ぶ

クレジットカード3枚持ちに最強の組み合わせを選ぶ方法を解説します。

- 還元率重視ならポイント付与条件を確認する

- 年会費ありは1枚までに絞る

- VisaかMastercardを中心に組み合わせる

- 特典・付帯保険が重視なら内容や条件を確認

- ステータス重視ならクレジットカードのランクを確認する

- ウェブサイト・アプリの使いやすさを確認する

次の項目からは、クレジットカード3枚持ちに最強の組み合わせを選ぶ方法を詳しく解説します。

還元率重視ならポイント付与条件を確認する

還元率重視なら、ポイント付与条件を確認しましょう。

ポイント付与条件を確認しておくと、高還元を狙えます。

確認しておきたい内容

- ポイントアップの条件

- 基本ポイント還元率

ポイントアップの条件でよくあるのは、対象店舗での決済時に還元率がアップするパターンです。

対象店舗で利用するだけで還元率がアップする場合もあれば、Webまたはアプリから事前エントリーが必要な場合もあります。

そのため、対象店舗の利用でポイントアップを狙う場合には条件を確認しましょう。

基本ポイント還元率とは、利用金額に対して何%のポイントが還元されるのかを示した数値です。

例えば、基本ポイント還元率が1%であれば、1,000円の買い物をすると10ポイントが付与されます。

還元率を重視する場合には、ポイント付与の条件を確認しましょう。

年会費ありは1枚までに絞る

クレジットカード3枚持ちに最強の組み合わせを選ぶには、年会費ありは1枚までに絞りましょう。

年会費ありのカードは、年会費以上にお得がなければ意味がないためです。

- 優待サービスが豊富

- ステータスが高い

- 付帯サービスが充実している

年会費ありのカードは、無料のカードよりも優待や付帯サービスが豊富な傾向にあります。

しかし複数枚所持すると所持に費用が掛かる他、サービス内容が重複する可能性が高いです。

また、ステータスを重視する場合にも一枚あれば目的を達成できます。

クレジットカード3枚持ちに最強の組み合わせを選ぶには、年会費ありのカードは一枚だけにしましょう。

VisaかMastercardを中心に組み合わせる

クレジットカード3枚持ちに最強の組み合わせを選ぶには、VisaかMastercardを中心に国際ブランドを組み合わせましょう。

異なる国際ブランドを組み合わせることで、クレジットカード払いができないリスクを低減できます。

知っておきたいこと

- 国際ブランドとはクレジットカードの世界規格

- 国際ブランドの違いは主に利用できる店舗

- 日本国内のシェアはVisa・JCBが多い

国際ブランドによって、クレジットカードの機能が変わることはありません。

ただし、店舗によっては支払いに利用できないクレジットカードがあります。

そのため複数の国際ブランドを所持すると、クレジットカード払いができないリスクを低減できます。

日本国内はVisa・JCBの加盟店が多いため、メインで利用するクレジットカードにVisa・JCBを選びましょう。

特典・付帯保険が重視なら内容や条件を確認

特典・付帯保険が重視なら、保険内容や適用条件を確認しましょう。

特典や付帯保険の条件によっては、所持するだけでは保険が適用されないためです。

- 適用条件

- 自動付帯または利用付帯なのか

付帯保険には、自動付帯と利用付帯の二種類があります。

自動付帯はカードを所持しているだけで適用される保険ですが、利用付帯は交通費などの旅費を対象のクレジットカードで支払うことで適用されます。

利用付帯を知らずに付帯保険の補償に期待してしまうと、実際に保険を利用するシーンで利用できません。

特典・付帯保険を重視してクレジットカードを選ぶ場合には、内容や条件を確認しましょう。

ステータス重視ならクレジットカードのランクを確認する

ステータス重視なら、クレジットカードのランクを確認します。

クレジットカードのランクは、以下の通りです。

| クレジットカードの ランク | 特徴 |

| 一般 (スタンダード) | 年会費無料が多い |

| ゴールド | 優待サービスが豊富 |

| プラチナ | 旅行傷害保険の補償額が高額な傾向にある |

| ブラック | クレジットカード会社からの招待が必要な場合が多い |

例えば、年会費無料の楽天カードは一般に相当しますが、楽天ゴールドカードはゴールドです。

- 特典や付帯サービスが充実している

- 審査基準が厳しい

- 社会的地位を証明しやすい

ハイステータスカードは審査基準が厳しく誰でも所持できるものではないため、社会的地位の証明としても利用できます。

また、特典や付帯サービスが充実しているため、使い方次第で年会費以上の特典が受けられる可能性があります。

ウェブサイト・アプリの使いやすさを確認する

クレジットカード3枚持ちに最強の組み合わせを選ぶには、ウェブサイト・アプリの使いやすさを確認しましょう。

ウェブサイト・アプリが使いやすいと、カードの利用履歴などをスムーズに確認できます。

確認すべきポイント

- 簡単にログインできるかどうか

- 画面の見やすさ

- 操作のしやすさ

ウェブサイト・アプリは、使い過ぎの予防や不正利用の早期発見に役立てることが可能です。

しかし、必要な情報にアクセスしにくさやログインに手間がかかってしまう場合には、ウェブサイト・アプリを見る頻度が低下する可能性があります。

そのため、カードを選ぶ際にはカード会社の公式サイトでウェブサイト・アプリの使い方を確認しましょう。

クレジットカード3枚持ちに最強の組み合わせ例は?高還元・国際ブランド・付帯保険で紹介

クレジットカード3枚持ちに最強の組み合わせ例は、以下の通りです。

| 楽天カード+JCB カード W +三井住友カード(NL) | リクルート カード+ JCB カード W+ 三井住友カード(NL) | JCBカードW+楽天カード +エポスカード | 楽天カード+JCBカードW +リクルートカード | |

|---|---|---|---|---|

| 組み合わせ例 |  |  |  |  |

| 特徴 | 使い方次第で高還元を狙える | 手堅くポイントを集められる | 異なる国際ブランドを保有できる | 付帯保険で国内外の 旅行時に備えられる |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

次の項目からは、クレジットカード3枚持ちに最強の組み合わせ例を詳しく解説します。

楽天カード+JCB カード W+三井住友カード(NL)は使い方次第で高還元を狙える

楽天カード+JCB カード W+三井住友カード(NL)は、使い方次第で高還元を狙えます。

| カード名 | 楽天カード | JCB カード W | 三井住友カード(NL) |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| ポイント 還元率 | 1.0% | 1.0% | 0.5% |

| 最高ポイント 還元率 | 3.0% | 5.5% | 7.0%※1 ※スマホタッチ決済時 |

| 国際ブランド | Visa・Mastercard・JCB・アメリカンエキスプレス | JCB | Visa・Mastercard |

| 海外旅行 傷害保険 | 最高2,000万円 | 最高2,000万円 ※利用付帯 | 最高2,000万円 |

| 国内旅行 傷害保険 | なし | なし | なし |

| 申込条件 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 (高校生を除く) |

| 発行スピード | 約1週間〜10日前後 | 最短5分 ※条件あり | 最短10秒 (カード番号のみ) |

- 楽天カード:楽天グループのサービスを利用すると高還元が狙える

- JCB カード W:対象店舗でいつでもポイント2倍

- 三井住友カード(NL):対象店舗でのスマホタッチ決済で最大還元率7%※1

三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

リクルートカード+JCB カード W+三井住友カード(NL)は手堅くポイントを集められる

リクルート カード+JCB カード W+三井住友カード(NL)は、手堅くポイントを集められます。

| カード名 | リクルートカード | JCB カード W | 三井住友カード(NL) |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| ポイント 還元率 | 1.2% | 1.0% | 0.5% |

| 最高ポイント 還元率 | 3.2% | 5.5% | 7.0%※1 ※スマホタッチ決済時 |

| 国際ブランド | Visa・Mastercard・JCB | JCB | Visa・Mastercard |

| 海外旅行 傷害保険 | 最高2,000万円 | 最高2,000万円 ※利用付帯 | 最高2,000万円 |

| 国内旅行 傷害保険 | 最高1,000万円 | なし | なし |

| 申込条件 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 (高校生を除く) |

| 発行スピード | 審査完了後約1週間 | 最短5分 ※条件あり | 最短10秒 (カード番号のみ) |

- リクルート カード:基本ポイント還元率が1.2%

- JCB カード W:基本還元率が1%

- 三井住友カード(NL):対象店舗でのタッチ決済で最大還元率7%※1

三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBカードW+楽天カード+エポスカードは異なる国際ブランドを保有できる

JCBカードW+楽天カード+エポスカードは、異なる国際ブランドを保有できます。

| カード名 | 楽天カード | JCB カード W | エポスカード |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| ポイント 還元率 | 1.0% | 1.0% | 0.5% |

| 最高ポイント 還元率 | 3.0% | 5.5% | 1.0% |

| 国際ブランド | Visa・Mastercard・JCB・アメリカンエキスプレス | JCB | Visa |

| 海外旅行 傷害保険 | 最高2,000万円 | 最高2,000万円 ※利用付帯 | 最高3,000万円 |

| 国内旅行 傷害保険 | なし | なし | なし |

| 申込条件 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 (高校生を除く) |

| 発行スピード | 約1週間〜10日前後 | 最短5分 ※条件あり | 最短30分 |

- JCBカードW:JCB

- 楽天カード:Visa・Mastercard・JCB・アメリカンエキスプレス

- エポスカード:Visa

楽天カード+JCBカードW+リクルートカードは付帯保険で国内外の旅行時に備えられる

楽天カード+JCBカードW+リクルートカードは付帯保険で、国内外の旅行時に備えられます。

| カード名 | 楽天カード | JCB カード W | リクルートカード |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| ポイント 還元率 | 1.0% | 1.0% | 1.2% |

| 最高ポイント 還元率 | 3.0% | 5.5% | 3.2% |

| 国際ブランド | Visa・Mastercard・JCB・アメリカンエキスプレス | JCB | Visa・Mastercard・JCB |

| 海外旅行 傷害保険 | 最高2,000万円 | 最高2,000万円 ※利用付帯 | 最高2,000万円 |

| 国内旅行 傷害保険 | なし | なし | 最高1,000万円 |

| 申込条件 | 18歳以上 (高校生を除く) | 18歳以上39歳以下 | 18歳以上 (高校生を除く) |

| 発行スピード | 約1週間〜10日前後 | 最短5分 ※条件あり | 審査完了後約1週間 |

- 楽天カード:海外旅行で最高2,000万円まで補償

- JCBカードW:海外旅行で最高2,000万円まで補償※利用付帯

- リクルートカード:海外旅行で最高2,000万円・国内旅行で最高1,000万円まで補償

クレジットカード3枚持ちのメリット

クレジットカード3枚持ちのメリットは、以下の通りです。

- カードの使い分けでポイントを貯めやすくなる

- ライフスタイルにあわせて特典・付帯保険を組み合わせられる

- クレジットカードの利用可能額が増える

- 複数の国際ブランドを組み合わせると利用できる場所が増える

- 紛失しても予備で対処できる

次の項目からは、クレジットカード3枚持ちのメリットを詳しく解説します。

カードの使い分けでポイントを貯めやすくなる

クレジットカード3枚持つと、カードの使い分けでポイントを貯めやすくなります。

ポイントアップの対象店舗が設定されている場合には、クレジットカードごとに異なるためです。

- 店舗ごとにクレジットカードを使い分けられる

- 基本ポイント還元率の高いカードを所持できる

3枚のクレジットカードを所持していると、所持しているカードから最も還元率が高いカードを利用ごとに選ぶことができます。

そして、3枚中1枚に基本ポイント還元率の高いカードがあれば、ポイントアップ対象店舗でない場合にもポイントを貯めることが可能です。

3枚のカードを使い分けて、ポイントを効率良く貯めましょう。

ライフスタイルにあわせて特典・付帯保険を組み合わせられる

3枚のクレジットカードを持っていると、ライフスタイルにあわせて特典・付帯保険を組み合わせられます。

クレジットカードの主な付帯保険の内容は、以下の通りです。

- ショッピング保険

- 海外旅行傷害保険

- 国内旅行傷害保険

- 不正利用の補償サービス

- ETCカード付帯の車両損傷補償制度

ショッピング保険とは、対象のクレジットカードで購入した商品が破損や盗難の被害に遭った場合に適用される保険です。

海外旅行傷害保険・国内旅行傷害保険では、国内外の旅行でのトラブルを補償してもらえます。

自分が怪我をした場合の治療費を補償してもらえるだけでなく、他の人を怪我させてしまった場合にも賠償責任が補償されることが特徴です。

不正利用の補償サービスは、フィッシング詐欺やスキミングなどでカードが不正利用された場合に被害額を補償してもらえます。

どの付帯保険も補償額や条件が異なるため、利用する可能性がある場合には確認が必要です。

クレジットカードの利用可能額が増える

クレジットカードを3枚所持すると、利用可能額が増えます。

クレジットカードの利用限度額について知っておきたいことは、以下の通りです。

- 同じ種類のカードを発行しても利用限度額は増えない

- 複数枚所持すると1枚が上限に達しても対応できる

同じ種類のカードを複数枚発行しても、利用限度額が最も多いカードのみが適用されます。

利用限度額を増やすために3枚のクレジットカードを所持する場合には、カード会社を分ける必要があるため注意しましょう。

カード会社を分けてクレジットカードを発行できれば、1枚が上限に達しても支払いに利用できます。

複数の国際ブランドを組み合わせると利用できる場所が増える

複数の国際ブランドを組み合わせると、利用できる場所が増えます。

国際ブランドによって、利用できる場所が異なるためです。

- 海外だと特定の国際ブランドにしか対応していない店舗がある

- 国際ブランドによっては海外でのカードキャッシングに対応していない

国際ブランドをカードごとに分散させておくと、海外で店舗での支払いやカードのキャッシングをする際に利用できないリスクを低減できます。

日本でクレジットカードを利用できる店舗なら複数の国際ブランドに対応していることが一般的ですが、海外だと特定の国際ブランドにしか対応していない店舗も多いためです。

また、ATMでのカードキャッシングにも国際ブランドによって利用できるかどうか異なります。

国際ブランドをわけておくと、海外旅行時にクレジットカードを利用できないリスクを低減することが可能です。

紛失しても予備で対処できる

クレジットカードを3枚所持していると、紛失しても予備で対処できます。

カードの再発行には平均数週間かかるため、他のカードがあれば再発行を待つ間も普段通りの決済方法を行うことが可能です。

- カード会社の盗難・紛失の連絡受付は年中無休・24時間対応

- すぐにカード会社と警察に連絡する

クレジットカードを紛失すると、不正利用されやすくなります。

まずは、カード会社に利用停止の連絡を入れましょう。

カード会社に連絡すると、紛失したクレジットカードを無効にできます。

また、紛失したクレジットカードが不正利用されていた場合には例外パターンを除いて不正利用分をカード会社に補償してもらうことが可能です。

ただし一般的には補償できる期間に定めがあるため、紛失に気付いたらなるべく早めにカード会社に連絡しましょう。

クレジットカード3枚持ちのデメリット

クレジットカード3枚持ちのデメリットは、以下の通りです。

- 利用額やポイントの管理が難しくなる

- 盗難・紛失のリスクが増す

- 年会費の負担が増える

次の項目からは、クレジットカード3枚持ちのデメリットを詳しく解説します。

利用額やポイントの管理が難しくなる

クレジットカードを3枚持つと、利用額やポイントの管理が難しくなります。

カードの枚数が増えるごとに管理の手間が増えるためです。

- 利用額

- 引落日

- ポイント

3枚のカードを所持していると、カードを使った金額がわかりにくくなります。

利用額の管理が不足すると、使いすぎて金銭的に負担がかかるかもしれません。

また、引き落とし日を適切に管理できていないと、口座残高が不足する可能性があります。

支払いを滞納してしまうとブラックリストになる場合もあるため、注意しましょう。

クレジットカードを3枚所持すると、慣れるまでは管理が難しいと感じられる場合があります。

盗難・紛失のリスクが増す

クレジットカードを3枚所持すると、盗難・紛失のリスクが増します。

持ち歩くカードの枚数が増えるためです。

- 持ち歩く枚数を決めておく

- オンラインで管理できるクレジットカードを選ぶ

クレジットカードを3枚所持しながらも盗難・紛失のリスクを低減するには、3枚とも持ち歩かないようにしましょう。

持ち歩く枚数が減ることで、外出先で管理する手間を低減できます。

枚数を制限していると万一紛失した場合にも、3枚すべてのカード会社に連絡を入れなくても済みます。

また、オンラインで管理できるクレジットカードならオンラインでクレジットカードの利用停止手続きを行うことが可能です。

クレジットカードを3枚所持する場合には、紛失・盗難に気をつけましょう。

年会費の負担が増える

クレジットカードを3枚所持すると、年会費の負担が増えます。

年会費について知っておきたいことは、以下の通りです。

- 年会費無料でも条件付きの場合がある

- ステータスカードは年会費が数万円になるものがある

年会費が無料のクレジットカードでも、初年度のみや利用が必要などの条件がある場合があります。

複数枚のクレジットカードを持つと年会費無料の条件を忘れやすくなるため、注意しましょう。

また、ゴールドやプラチナなどのステータスカードは年会費が数万円に達する場合があるため、特別な事情がなければ1枚のみ所有しましょう。

クレジットカード3枚持ちの最強の組み合わせに関するよくある質問

クレジットカード3枚持ちの最強の組み合わせに関するよくある質問は、以下の通りです。

組み合わせに関するよくある質問

- 3枚目のクレジットカードは審査が厳しくなるって本当?

- クレジットカードは何枚持っても良い?

次の項目からは、クレジットカード3枚持ちの最強の組み合わせに関するよくある質問について詳しく解説します。

3枚目のクレジットカードは審査が厳しくなるって本当?

以下の条件のいずれかを満たしていれば、自分の収入が少なくても3枚目のカードを作ることは難しくありません。

- 不動産収入がある

- 土地や建物などの資産を所有している

- 預貯金がたくさんある

- 配偶者に十分な収入がある

クレジットカードの審査は利用者の収入だけで判断されるわけではないため、収入のない学生や主婦も審査に通過できる場合があります。

ただし、短期間に2枚以上のクレジットカードを作成していたり、信用情報に問題がある場合はクレジットカードを発行できないケースがあるため、注意しましょう。

利用者に収入がなくても支払い能力に問題がないと状態であれば、3枚目のカードを作成できる可能性が高いです。

クレジットカードは何枚持っても良い?

クレジットカードの所持枚数に上限はありません。

クレジットカードの平均所持枚数は2~3枚であり、年々増加傾向にあります。

そのため、クレジットカードを3枚所持するのは、珍しいことではありません。

- 平均所持枚数は2~3枚

- 携帯枚数は平均2枚

クレジットカードの平均所持枚数は、利用者の年代によっても異なります。

男女ともに年齢があがるにつれて、クレジットカードの平均所持枚数が増える傾向にあります。

クレジットカードの所持枚数に上限はないため、自分にあったクレジットカードを選んでみましょう。

まとめ

この記事では、クレジットカード3枚持ちに最強の組み合わせを紹介しました。

以下は、クレジットカード3枚持ちに最強の組み合わせ例です。

- 楽天カード+JCB カード W+三井住友カード(NL)

⇛使い方次第で高還元を狙える - リクルート カード+JCB カード W+三井住友カード(NL)

⇛手堅くポイントを集められる - JCBカードW+楽天カード+エポスカード

⇛異なる国際ブランドを保有できる - 楽天カード+JCBカードW+リクルートカード

⇛付帯保険で国内外の旅行時に備えられる

クレジットカードを3枚所持して、うまく使い分けてみましょう。