「お金がない!助けてほしい」

「明日生活するお金がなく困っている」

このように、どこに助けを求めたらいいのか分からずに困っている人もいると思います。

お金がないから助けてほしいといった状況の場合、まずは働いて現金を手にするのが確実です。

ただし、明日生活するお金もなく困っている場合は一旦お金を借りて生計を立ててから仕事を探すようにしましょう。

消費者金融カードローンなら最短即日でお金を借りることが出来ます。

一旦消費者金融で借りた資金を元にバイトなどで仕事を増やす方法をおすすめします。

本記事では、お金がない助けてというときに安心して現金を用意する方法を紹介します。

審査が不安だという人は審査なしでも現金を手にすることが出来る方法はあります。

お金がないからといって違法な金融業者からは絶対に借りないようにしましょう。

違法な利息の請求や厳しい取り立てにあう恐れがあります。

「お金がない助けて」という状況にならないために、心がけるべき行動についても解説していますのでぜひ参考にしてください。

- お金がないときの対処法を知りたい人

- すぐにお金を得られる方法を知りたい人

- 本当にお金がないけど借りられない人

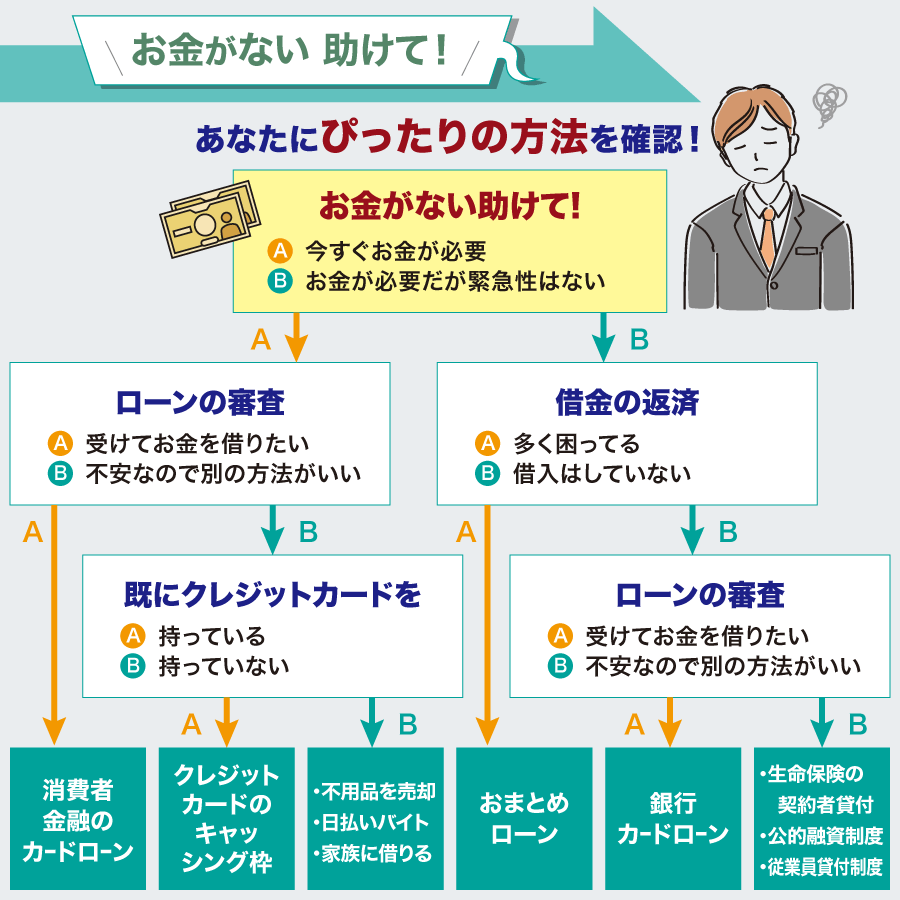

「お金がない助けて」というときは今すぐ必要か考える

「お金がない助けて」という状況の時にまず考えるべきことは働いて現金を手に入れることです。

しかし、「お金がない助けて」という状況の時に現実的な方法ではないでしょう。

お金を手にして生計を立て直すことが先決ですので、まずは今すぐ必要であるか考えてみましょう。

明日生きるお金がないほど困窮しているときは、

最短即日で借入ができる消費者金融をおすすめします。

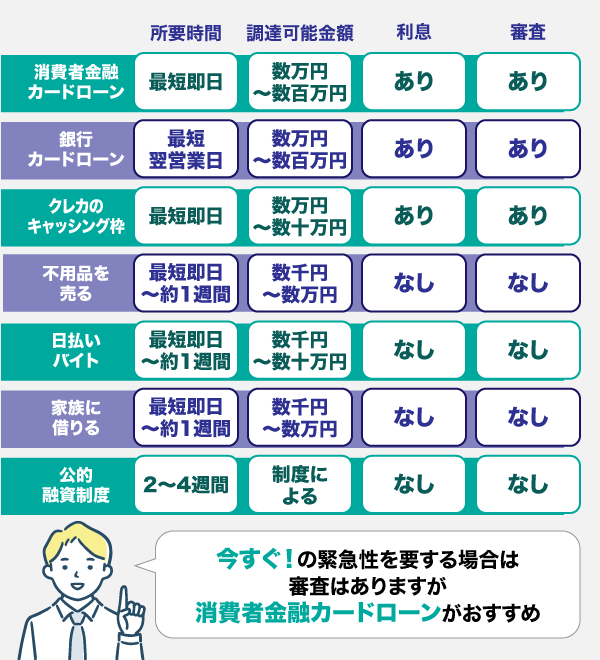

以下では、お金がない時の対処法についてまとめていますので、ご自身の緊急度や目的に合わせてチェックしてみて下さい。

\お金がない時の対処法一覧/

| 目的 | お金がない時の対処法 |

|---|

| 最短即日で お金が必要 | 消費者金融カードローン |

|---|---|

| クレジットのキャッシング枠 |

| 一週間以内 お金が必要 | 不用品を売却する |

|---|---|

| 日払いバイトで働く | |

| 家族に借りる |

| 一週間以上 余裕ある | 銀行カードローン |

|---|

| どこからも 借りれない | 生命保険の契約者貸付 |

|---|---|

| 国の公的融資 | |

| 勤務先の従業員貸付制度 |

| 借金返済で お金が必要 | おまとめローン |

|---|---|

| 債務整理 |

クレジットカードののキャッシング枠を利用する方法や家族借りる方法なら審査なしで借りられます。

ただし、「家族から借りるのは抵抗がある…」「今すぐお金が必要」という人は、消費者金融カードローンがおすすめです。

\スマホ完結ですぐにお金が必要な方におすすめ/

| 融資スピード | Webで最短25分融資※ |

|---|---|

| 在籍確認 | 電話連絡なし※ |

| 無利息期間 | 365日間※ |

レイクは365日間利息0円※のためオトクに利用することができます。

電話連絡なしのため安心して審査結果を待つことができます。

誰にもバレずに今すぐお金を借りたい人はレイクの利用がおすすめです。

レイクに関する注釈

*在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

*21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※お申込時間や審査によりご希望に添えない場合がございます。

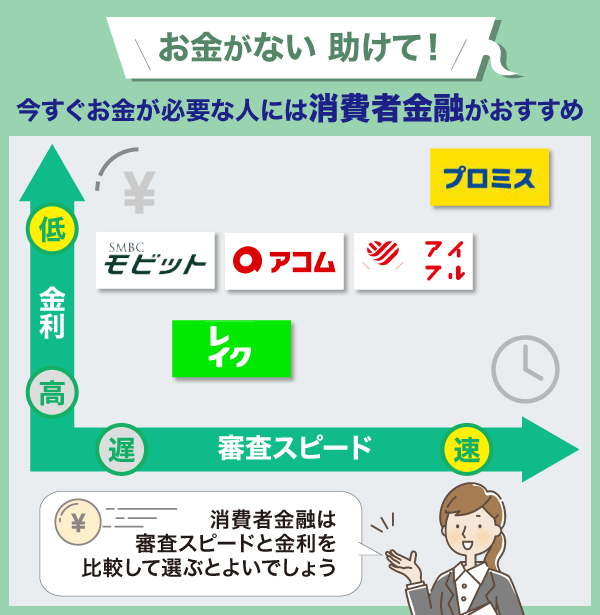

【最短即日でお金が必要な人向け】消費者金融なら最短即日でお金がない時に助けてくれる

「お金がない助けて」となっているにも関わらず、今すぐに現金を用意しなければならない場合は消費者金融カードローンの利用を優先して検討しましょう。

- 最短即日での借入が可能

- Webで手続きを完結させることが出来る

- 無利息サービスがあるものもある

消費者金融カードローンの中でも、大手消費者金融なら最短即日融資※に対応しており、すぐにお金が必要な人のニーズに応えています。

アコムは最短20分※ですぐに借りることが出来ますのでおすすめです。

さらに一部の大手消費者金融では、初回利用者に限り一定期間は金利がかからない無利息サービスを適用しています。

無利息サービスの適用期間内に全額返済が可能なら利息0円にて借りられるので、借入期間が長期化しない人は金利を抑借りることことができます。

ここからはお金がなくて助けてほしい人にとっておすすめの消費者金融カードローンについて詳しく解説していきます。

| 融資スピード※1 | 金利(年率) | 貸付限度額 | Web完結 | 無利息サービス | |

|---|---|---|---|---|---|

アコム 詳細はこちら | 最短20分※ | 3.0〜18.0% | 最高800万円 | 可能 | 初回契約日の翌日から 最大30日間 |

SMBCモビット 詳細はこちら | 最短15分 | 3.0〜18.0% | 最高800万円 | 可能 | 提供なし |

プロミス 詳細はこちら | 最短3分 | 4.5~17.8% | 最高500万円 | 可能 | 初回借入日の翌日から 最大30日間 |

| アイフル 詳細はこちら | 最短18分 | 3.0〜18.0% | 最高800万円※4 | 可能 | 初回契約日の翌日から 最大30日間 アイフルの貸付条件はこちら |

| レイク 詳細はこちら | 最短25分 ※2 | 4.5〜18.0%※3 | 最高500万円 | 可能 | 初回契約の翌日から 365日間または60日間 のいずれかが適用※5 |

注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※1:申込時間や審査状況によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

※2:Webで最短25分融資も可能。

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。 一部金融機関および、メンテナンス時間等を除きます。

※3:貸付利率はご契約額およびご利用残高に応じて異なります。

※4:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※5:365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

・無利息期間経過後は通常金利適用

・初回契約翌日から無利息適用

・他の無利息商品との併用不可

アコムは最短20分ですぐにお金を借りることが出来る

- 最短20分※で審査が完了する

- 3秒スピード診断で借り入れ前に診断ができる

- 郵送物の発送が原則行われない

アコムはWeb申込なら最短20分※で審査が完了して、すぐにお金を借りることができます。

一部の銀行に限っては土日祝日の即日融資※が可能で、今すぐお金が必要な人も借り入れすることが出来ます。

アコムは郵送物の発送が原則行われないので、家族にバレにくいという特徴があります。

原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。

引用元:アコム公式

もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

なお、アコム利用者の方は平日9時~18時の間はWebにてチャットでのお問い合わせに対応しています。

時間内であればチャットで気軽に相談することが出来るので、利用中に困りごとがあった時にも安心のサービスです。

消費者金融で初めてお金を借りる人はサポートが充実しているアコムをぜひ検討してみてください。

さらに、3秒スピード診断をおこなっているので、審査を受ける前に借り入れができるかどうかを診断することが出来ます。

審査が不安な人や審査結果を知りたい人は借り入れ前の目安となりますので、まずは気軽に診断から始めてみてください。

\最短20分※で周囲にバレずに借りれる/

※お申込時間や審査によりご希望に添えない場合がございます。

SMBCモビットはWEB完結で原則電話連絡なしで周囲にバレずに借りられる

- 原則電話連絡・郵送物なしで手続きできる

- 返済でVポイントを貯めることが出来る

- 三井住友銀行ATMを手数料0円で利用可能

SMBCモビットの特徴は、申込~返済まで全てスマホで完結することが出来ます。

Web完結で申し込めば原則電話連絡や郵送物もなしで手続きが可能なので、周囲にバレずに借入したい人におすすめです。

SMBCモビットでは借入を返済するたびにVポイントが付与され、返済に充てることもできます。

会員専用サービス「Myモビ」内のVポイントサービスよりご返済が可能です。

引用元:SMBCモビットの返済方法

Vポイントを貯めている人はお得に返済を行うことが出来ます。

また、SMBCモビットはモビットカードを利用する場合に三井住友銀行のATMが手数料0円で利用することが出来ます。

返済時の負担を減らしたい人におすすめの消費者金融です。

SMBCモビットの利用を検討しているひとはまずはお借入診断で借入の可否を診断してみてください。

\申込~借入までスマホ完結/

プロミスは最高金利が17.8%で利息を抑えることができる

- 最高金利が17.8%で低い

- 初回借入の翌日から30日間無利息

- Webで最短3分※で融資可能

プロミスは最高金利が17.8%と、他の消費者金融と比べて金利が低くなっています。

そのため、利息を抑えて借りたい人におすすめの消費者金融です。

さらにプロミスは初回借入日の翌日から30日間無利息サービスを行っています。

起算日が借入日の翌日からとなっていますので、利用のタイミングを自身で調節することが出来るのがメリットです。

また、プロミスでは最短3分※で融資を受けることが出来ますのですぐにお金を借りたい人におすすめです。

プロミスの利用を検討している人はまずは1秒借入診断で借入可能かどうか診断してみてください。

\利息を抑えながらすぐに借りられる/

※:申込時間や審査状況によりご希望に添えない場合がございます。

また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

アイフルは独自の審査基準によって審査が行われるため期待が持てる

- 独自の審査基準によって審査に期待が持てる

- 最短18分※で融資可能

- 原則来店不要で手続きが完了

アイフルは独自の審査基準を持っているため、審査に期待が持てる消費者金融です。

これはアイフルがどの銀行系グループにも属しておらず、銀行の審査基準に倣った審査基準ではないからです。

審査が不安な人にとって、審査通過に期待が持てる消費者金融といえるでしょう。

アイフルは、最短18分※で審査が完了します。

さらに、原則来店不要で、24時間365日いつでもインターネットから申し込みできます。

24時間365日受付中です。

WEB(スマホ/PC)からのお申込み方法

お持ちのスマホ・PCより申込可能です。

そのため、すぐに借入をしたい人にとっておすすめです。

すぐにでも、借入ができるかどうかを知りたい人は、1秒診断を活用してみてください。

\独自の審査で期待が持てる/

※:申込時間や審査状況によりご希望に添えない場合がございます。

また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

レイクは初回時にWeb申込で契約額に応じて適用される無利息期間がある

- 契約額に応じて適用される無利息期間がある

- Web申込で最短25分※で融資

レイクはWeb申込なら契約額に応じて以下の無利息期間が適用されます。

| 60日間無利息 | 初めてのご契約。 Webお申込み、ご契約額が50万円未満の方。※ |

|---|---|

| 365日間無利息 | 初めてのご契約。 Webでお申込み・ご契約、ご契約額が50万円以上で ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。※ |

注釈

※ 無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

また、レイクは申込後最短15秒* で審査結果が表示され、Web申込で最短25分※で融資を受けることができます。

すぐに融資が可能で、無利息期間の適用がある消費者金融を探している方はレイクを検討してみてください。

すぐに借入を希望する人は、まずはレイクの一秒診断で借入可能か試してみることをおすすめします。

\Web申込で365日間無利息/

注釈

※お申込時間や審査によりご希望に添えない場合がございます。

また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

【一週間以内にお金が必要な人向け】審査なしでお金をすぐに手に入れる4つの方法

今すぐお金が必要だが消費者金融カードローンは審査が不安だという人もいると思います。

そのような人には、消費者金融カードローン以外のお金を手に入れることが出来る4つの方法を紹介します。

- クレジットカードのキャッシング枠を利用する

- 不用品を売却する

- 日払いのバイトで給与をもらう

- 家族に借りる

いずれも審査なしですぐにお金を手に入れることが出来る方法です。

ここからは「お金ない助けて!」の人がすぐにお金を手に入れられる方法について解説していきます。

クレジットカードのキャッシング枠なら審査なしで今すぐ借りられる

- 手持ちのクレジットカードがあればすぐに現金が手に入る

- 追加の審査や手続きが不要

- 海外でも利用することができる

クレジットカードを持っている人は、ショッピング枠とは別にキャッシング枠の設定があるかどうかを確認してみてください。

クレジットカードから現金の引き出しが可能な機能のことで、コンビニや銀行のATMから借入ができます。

なお、クレジットカードにキャッシング枠の設定があれば、カードの新規作成時に審査は完了しているため、再審査は不要です。

審査に落ちる心配もなく、新たに申込手続きを行うといった手間もかかりません。

設定状況は、クレジットカードの会員サイトやカード会社から届いた利用明細書から確認できます。

利用可能枠はクレジットカード契約時に決まりますが、一般的に10~30万円程度です。

また、ATMに現金を引き出しに行く時間がない場合は、クレジットカードの会員ページやコールセンターから振込依頼を行うことができます。

注意点として、キャッシング枠の金利は15.0~18.0%程度で金利が高くなっています。

計画的な利用と本当に必要な金額を見極めたうえで借りるようにしましょう。

不用品を売却すれば最短当日中に現金が手に入る

- 使わなくなった物を売ることで現金を得られる

- 買取店の場合は商品を持ち込むとその場で現金を受け取れる

身の回りにある不要品の中に換金価値の高いものがある場合は買取店や質屋で売ることでお金になるケースも有り得ます。

換金価値の高いものとは主に以下のものを指します。

- ブランドバッグや時計

- 貴金属

- ゲーム機本体やソフト

- 人気の家電製品

これらの物品を買取店に買い取ってもらうことで、その場で現金が手に入るので「お金がない助けて」の状態に即対応、解決へとつながります。

その他にも、「メルカリ」や「ラクマ」といったフリマアプリへの出品も不用品の売却による現金化が可能です。

しかし、買取店とは異なり自分で出品価格を設定できるので、納得できる価格にて商品の売却を行うことができます。

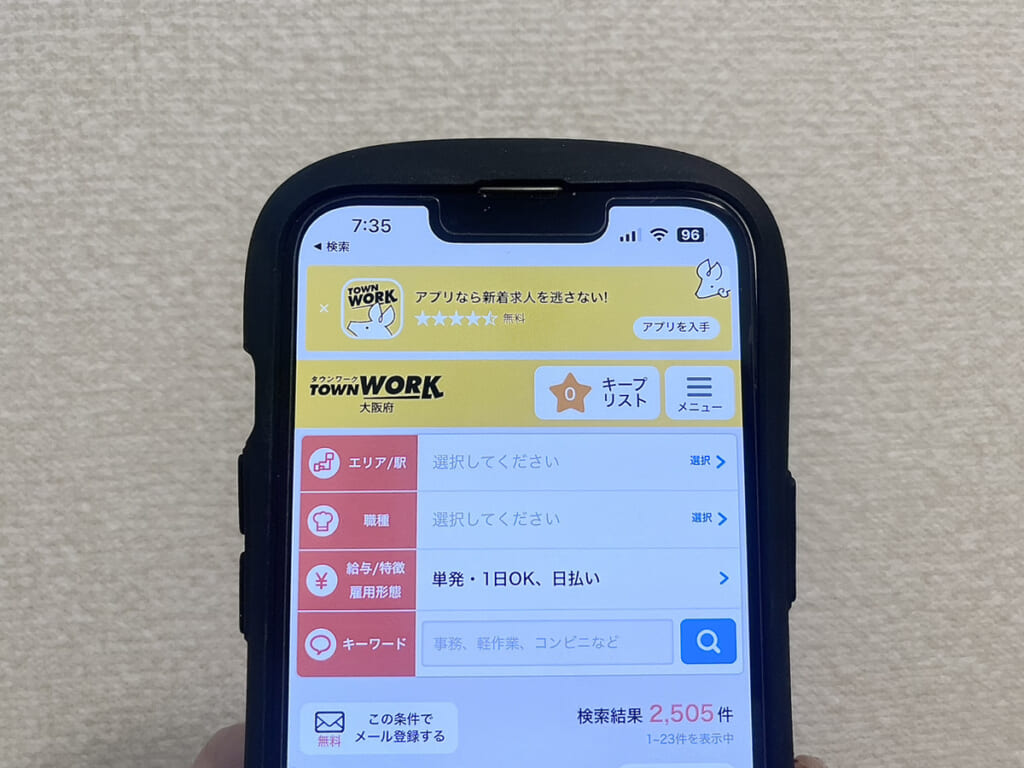

日払いバイトなら当日に給与が今すぐ支給される場合がある

- 働いたその日に給料を受け取れる

- 自分の都合に合わせて短期間で働ける

- 比較的簡単に仕事が見つかりやすく、登録手続きも簡単。

日払いバイトは働いた当日に給与を受け取ることができるため、すぐにお金が必要なときに適した方法です。

お金を借りて返済に追われる心配もなく、買取店やフリマアプリなどで不用品を売却するといった手間もかかりません。

日払いバイトには主に以下のものが挙げられます。

- 工場での軽作業

- 交通量調査

- 引っ越し作業員

- イベントスタッフ

- フードデリバリーサービスの配達員

仕事をしている人は、終業後や休日などの空き時間を有効活用してお金を得られるでしょう。

日払いバイトにいつ行けるか分からない、どのように見つければ良いか分からない場合は、人材派遣会社に登録するのがスムーズです。

定期的に求人メールを送ってもらったり、アプリやサイトから日払いバイトの検索を行うことができます。

家族に借りれば金利や返済期限に融通が利く可能性が高い

- 通常は家族間での借り入れには金利がかからない

- 返済条件や期限が家族と話し合いやすい

- 緊急時にすぐにお金が手に入る

「お金がない助けて」となったら家族にお金を借りるのも方法の一つです。

消費者金融や銀行などから借りるのとは異なり金利が発生しないため、カードローンやクレジットカードへ申し込む前に相談してみましょう。

ただし、家族間におけるお金の貸し借りだったとしても、毎月の返済金額や返済期限、借りたお金を何に使うのかを明確に伝えたうえで、遅延のないように返済することが重要です。

家族間の貸し借りであっても、のちのちトラブルを避けるためにも借用書を作成しておくとよいでしょう。

借用書を作成しなくても契約自体は成立しますが、契約を強固なものにするだけでなく、相手に納得してもらい人間関係の崩壊を防ぐ役割もありますので、できる限り作成しましょう。

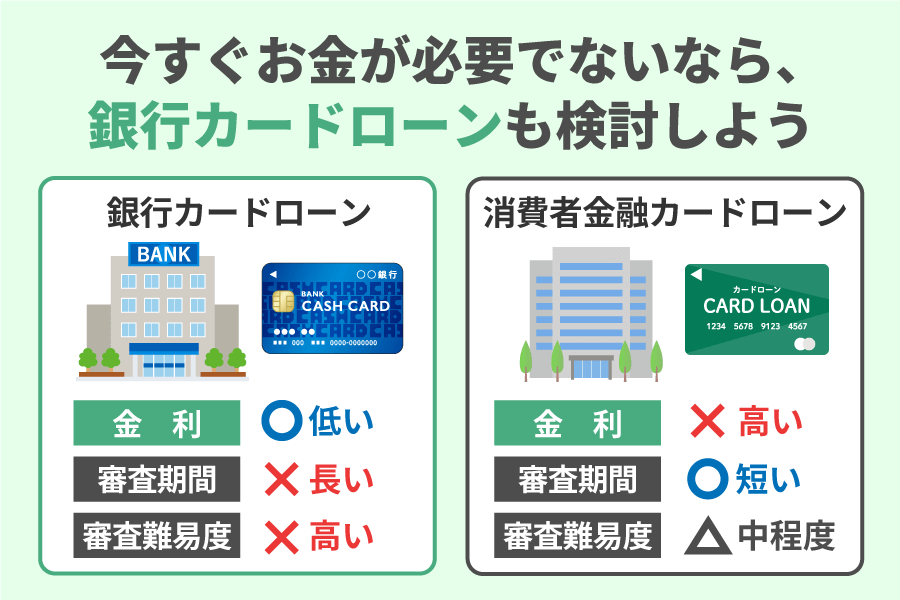

【時間に余裕がある人向け】銀行カードローンは低金利で借り入れが可能

「お金がない助けて」となっているが、緊急性を要していない場合は利息を抑えて借りることができる銀行カードローンの利用を検討してみてください。

- 利息を抑えて借りることが出来る

- 銀行と取引があれば金利優遇を受けられる可能性がある

- 消費者金融よりも高額の借入が可能

銀行カードローンは金利が低く設定されているため、支払う利息を少しでもおさえたい人に適した方法です。

銀行は消費者金融のように貸金業以外にも、預金や為替といった業務で利益を得ているため、金利を低く設定できる背景があるのです。

また、銀行と住宅ローンの契約や給与振込口座として取引がある人なら、金利優遇を受けられるなどお得に利用できる場合があります。

申込情報や提出した必要書類の不備があるのはもちろん、申込方法に郵送を選択すれば、審査結果の回答や契約手続きまでに時間がかかります。

その他にも、消費者金融カードローンと比べて銀行カードローンの審査通過難易度は高く、返済能力や属性を厳しくチェックされる傾向です。

対して、消費者金融は独自の審査基準をもって審査している会社が多いため銀行カードローンの審査よりも審査に期待が持てます。

審査が不安な人は消費者金融カードローンの利用を検討してみましょう。

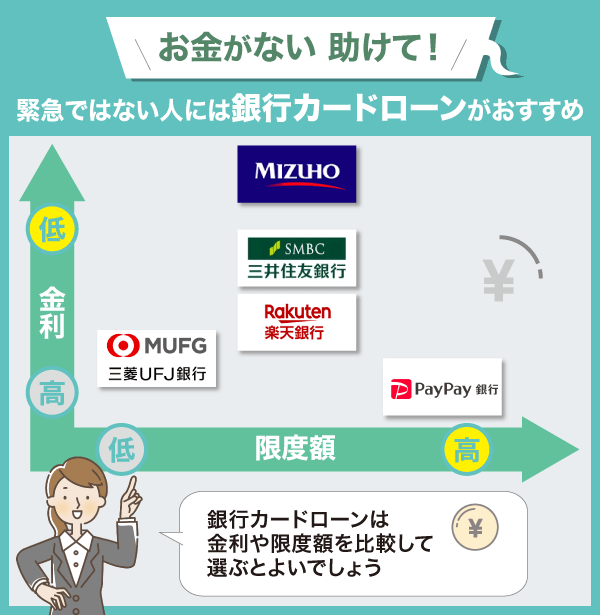

ここでは、主な銀行カードローンの特徴を以下の表でまとめましたので、どこを利用するのが最適なのかを判断する際に役立ててください。

| 審査回答時間 | 金利 | 貸付限度額 | Web完結 | 無利息サービス | |

|---|---|---|---|---|---|

| 三井住友銀行 カードローン | 最短当日 | 1.5~14.5% | 最高800万円 | 可能 | なし |

| みずほ銀行 カードローン | 最短翌営業日 | 2.0〜14.0% | 最高800万円 | 可能 | なし |

| 三菱UFJ銀行 カードローン | 最短翌営業日 | 1.8〜14.6% | 最高500万円 | 可能 | なし |

| 楽天銀行 スーパーローン | 最短翌営業日 | 1.9〜14.5% | 最高800万円 | 可能 | なし |

| PayPay銀行 カードローン | 最短翌営業日 | 1.59~18.0% | 最高1,000万円 | 可能 | 初回借入日から30日間 |

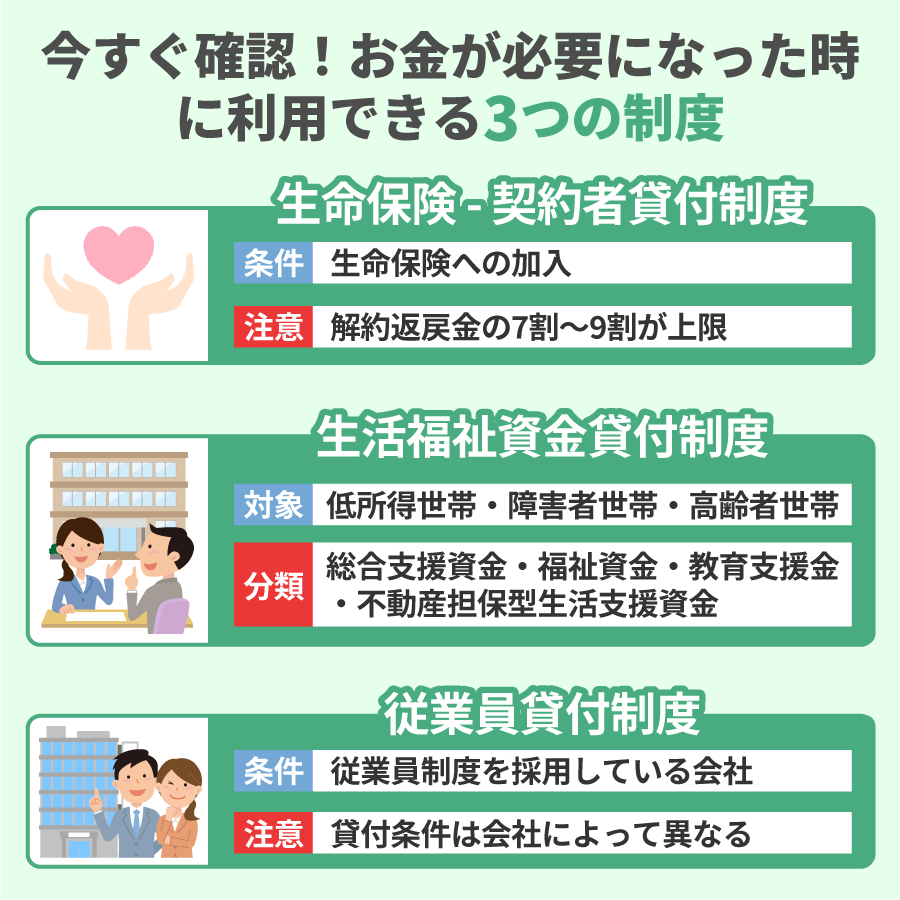

「お金がない助けて」というときに利用できるか確認したい3つの制度

「お金なしで助けて」という場合に一定の要件を満たせば以下の制度を利用することが出来ます。

- 生命保険の契約者貸付

- 国からの公的融資

- 従業員貸付制度

これらの方法はクレジットカードやローンのように申込者の年齢や返済能力といった基準だけで審査通過可否が決まるものではありません。

いずれの制度も審査項目に信用情報の照会が含まれていないため、過去に金融事故を起こしている人でも利用できる可能性が高いです。

以下では、制度別に特徴を解説しますので、要件を満たしている場合は利用を検討してみてください。

生命保険の契約者貸付なら解約返戻金を担保にお金を借りられる制度

- 一般的に金利が低め

- 返済期間や方法が柔軟で契約者との取り決めによって調整できる

- 保険契約者であれば比較的早く資金を調達することができる

解約返戻金のある生命保険に加入している場合、審査なしで貸付を受けられる契約者貸付制度を利用できます。

保険を解約したときに保険会社から支払われる解約返戻金を担保にして、年2~6.0%程度の金利でお金を借りることが出来る制度のこと。

借りられる金額は、解約返戻金の7割~9割を上限にしているケースがほとんどです。

ただし、加入する生命保険が掛け捨てタイプの場合は、契約者貸付を利用できない可能性が高いので、詳細は生命保険会社に確認してください。

契約者貸付制度は以下に注意して利用するようにしましょう。

- 借入金額と利息の合計が融資可能額を超えると保険が解約扱いになります

- 返済の遅延が発生すると保険が解約扱いになります

- 借入期間内に保険金の支払いが発生した場合は保険金から借入金額が相殺されます

契約者貸付制度を利用する場合、保険証券を用意のうえでコールセンターやインターネット、保険会社窓口などから手続きを行えます。

早ければ手続きを行った当日中に振込融資を受けることが可能です。

公的融資は国が設けた生活困窮者救済のための制度

- 無利子または低利子のため返済負担が軽減される

- 地域特性に即した柔軟な支援が受けられる

「お金がない助けて」という状況に直面した場合、国や自治体が低金利または無利子で貸付を行う生活福祉資金貸付制度を利用するのも方法の一つです。

生活福祉資金貸付制度は、生活困窮者の生活再建を図ることを目的とした制度で、以下の世帯を対象に貸付を行っています。

- 低所得世帯:必要資金を他から借りることが困難な世帯(市町村民税非課税程度)

- 障害者世帯:身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者が属する世帯

- 高齢者世帯:65歳以上の高齢者(日常生活上療養または介護を要する)が属する世帯

生活福祉資金貸付制度は、4つの資金に分類されていおり、自分に適した資金を選ぶ必要があります。

| 貸付限度額 | 資金使途 | 据置期間 | 償還期限 | 貸付利率 | |

|---|---|---|---|---|---|

| 生活支援費 | 2人以上 月20万円以内 単身 月15万円以内 | 生活再建のために必要な生活費 | 最終貸付日から6月以内 | 据置期間経過後10年以内 | 保証人あり:無利子 保証人なし:年1.5% |

| 住宅入居費 | 40万円以内 | 賃貸契約締結に必要な費用 | 貸付日から6月以内 | 据置期間経過後10年以内 | 保証人あり:無利子 保証人なし:年1.5% |

| 一時生活再建費 | 60万円以内 | ・就職や転職に必要な費用 ・滞納中の公共料金の立て替え ・債務整理にかかる費用 | 貸付日から6月以内 | 据置期間経過後10年以内 | 保証人あり:無利子 保証人なし:年1.5% |

生活福祉資金貸付制度の審査を行うに当たって申込者の信用情報の照会を実施しないため、金融事故を起こしている場合でも審査に通るケースはあります。

これらの制度は税金を原資とした制度なので、以下の場合は制度を受けられない可能性があります。

- 貸付による生活の再建が期待できない場合

- 返済の意思が認められない場合

要件を確認して正しい目的で利用を検討するようにしましょう。

生活福祉資金貸付制度の利用を希望する場合は、以下の手順で申込手続きを行ってください。

- 社会福祉協議会や市区町村役所にて生活福祉資金貸付制度を利用したい旨を伝える

- 担当者との相談後に申込手続きを行う(必要書類の記入、本人確認書類や住民票の提出が必要)

- 審査(申込者の属性、提出した書類などを参考に融資可否を決定)

- 審査結果の通知:社会福祉協議会から郵送にて通知

- 融資開始:申込手続き時に指定した金融機関口座へ振込

生活福祉資金貸付制度の申込手続きは、居住する地域の社会福祉協議会や役所にて行います。

融資開始までにかかる時間は利用する制度によって異なりますが、緊急小口資金貸付なら最短1週間程度で借り入れが可能です。

従業員貸付制度は勤務先から借り入れが可能な制度

- 急な経済的困難や特別な支出に対応してくれる

- 銀行や他の貸付機関よりも柔軟な条件で貸付を受けられる

勤務先の福利厚生の一環として従業員貸付制度を導入している場合、会社からお金を借りることが可能です。

福利厚生の一環につき、制度を利用してお金を借りたからといって人事評価が下がることはありません。

ただし、法令で義務付けられている制度ではありませんので、従業員貸付制度そのものを導入していない場合もあります。

雇用形態は正社員に限る、勤続年数といった一定の要件を満たしていれば、勤務先が指定する方法にて借入手続きを行えます。

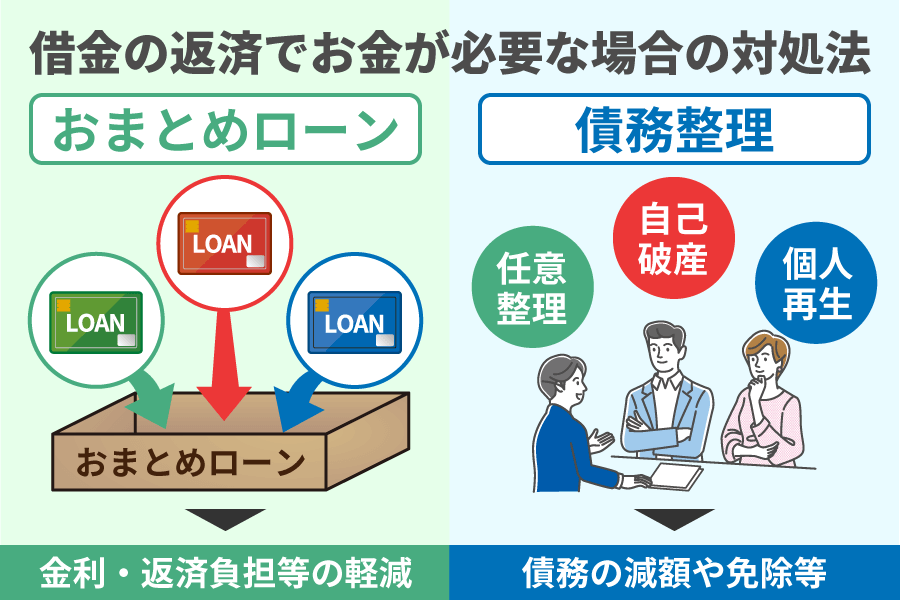

「お金がない助けて」の理由が借金返済の場合の対処法

複数社から借金をしていて毎月の返済負担が大きいといった理由が「お金がない助けて」の状態につながっている場合、以下の対処法を検討してみてください。

- おまとめローンの利用

- 債務整理を行う

いずれの方法も借金の返済負担が大きい人に適した対処法です。

特徴は異なる方法ですが、借金問題の解決を期待できるでしょう。

おまとめローンなら複数の借金の一本化が可能

- 借入の一本化によって管理が簡単になる。

- 返済負担が軽減されることがある

- 返済計画を立てやすくなる。

複数社から借入の毎月の返済負担が大きいと悩んでいる人は、おまとめローンの利用を検討してみてください。

複数の借金を一つにまとめて契約し直すローン商品で、金利や毎月の返済負担の軽減や返済期間の短縮を期待できる方法。

おまとめローンは貸金業法に基づく追加借入ができない返済専用のローンで、例外貸付が認められた商品です。

その条件の1つとして借り換え前の金利を上回らないというものがあり、段階的に借入残高を減らしていくことが期待できるでしょう。

おまとめローンは消費者金融や銀行などが提供しており、以下のようなものがあります。

消費者金融が行っているおまとめローン

| 金利 | 契約限度額 | |

|---|---|---|

| アイフル「おまとめMAX・かりかえMAX」 | 3.0~17.5% | 最大800万円 |

| プロミス おまとめローン | 6.3~17.8% | 最大300万円 |

| SMBCモビットのおまとめローン | 3.00~18.00% | 最大800万円 |

| 貸金業法に基づくおまとめローン レイク de おまとめ | 6.0~17.5%※ 100万円以上の場合:6.0~15.0% | 10~500万円 |

| ORIX MONEY(おまとめローン) | 3.0~17.8% | 50~800万円 |

| LINEポケットマネー 借りかえ | 3.0~15.0% | 最大300万円 |

銀行が行っているおまとめローン

| 金利 | 契約限度額 | |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン | 9.8%・12.5%・14.6% | 最大1,000万円 |

| オリックス銀行 カードローン | 1.7~14.8% | 10〜800万円 |

| 楽天銀行スーパーローン | 1.9~14.5% | 10〜800万円 |

| 横浜銀行カードローン | 1.5~14.6% | 10〜1,000万円 |

| auじぶん銀行カードローン | 1.48~17.5% | 10〜800万円 |

総量規制の例外貸付に該当するため、消費者金融が提供するおまとめローンでも、返済能力が認められれば年収の3分の1を超える金額で契約できます。

おまとめローンの申し込みから利用までの流れは、以下のとおりです。

- おまとめローンに申し込む

- 必要書類を提出

- 審査開始

- 審査結果の通知

- 契約手続き

- おまとめローンの融資金で他社借入分を完済

- おまとめローンの契約どおりに返済を行う

おまとめローンの申込手続き完了後に所定の審査を実施し、通過後に契約手続きを行います。

おまとめローンの融資金で他社借入分を完済したら、契約どおりに返済していくだけです。

例えばA社・B社・C社のそれぞれから50万円を借りていて総借入金額150万円、毎月の返済金額が各社で2万円だったとしましょう。

| 複数社で借入 | おまとめローン | ||

|---|---|---|---|

| A社 | 50万円 | 1社のみ | 150万円 |

| B社 | 50万円 | ||

| C社 | 50万円 | ||

| 各社で2万円ずつの合計6万円 返済日は毎月3回 | 1社で3万円 返済日は毎月1回 | ||

おまとめローンの融資金を元にA社・B社・C社へ150万円を完済し、おまとめローン契約先に毎月1回の返済日に返済を行う流れです。

借入の毎月の返済負担を抑えたい人はおまとめローンの利用を検討してみてください。

債務整理を行えば借金の減額・返済期間の猶予・免除などが可能

- 負債の一部が免除されたり返済条件が緩和される場合がある

- 新たな財務管理計画を立てやすくなる

- 月々の返済額が減少し生活が安定する可能性がある

借金の返済がどうにもならないくらいに行き詰っているなら、債務整理を検討するタイミングかもしれません。

債務整理とは、借金問題を解決するための最終手段ともいえる方法で「任意整理」「自己破産」「個人再生」といった3種類の手続きがあります。

債務の減額や免除、支払い期間の調整などを行えるので「お金がない助けて」という状況を抜け出して、生活の再建が期待できるでしょう。

どの手続きが最適なのかは、借金がどのくらいあるのか、持ち家や車を持っているのか、保証人は立てているのかなど、その人が置かれる状況によって異なります。

特に債務整理を行うことで信用情報に金融事故の情報が登録されるため、一定期間はクレジットカードやローンの利用、新規契約、更新はできません。

債務整理の手続き別の特徴を表でまとめたので、検討・比較する際の参考にしてみてください。

| 特徴 | メリット | デメリット | 信用情報の 登録期間 | |

|---|---|---|---|---|

| 任意整理 | 債権者との交渉によって毎月の返済額や返済方法を調整し、3~5年間で借金を完済する方法 | ・将来利息のカット ・裁判所を介さない手続き ・同居する家族や勤務先に知られずに手続きを進められる ・任意整理を行う債務を選べる | ・借金の返済義務は残る ・債権者が減額交渉に応じない場合があるため弁護士や司法書士による交渉が不可欠 | 完済から約5年間 |

| 自己破産 | ・裁判所に免責許可決定(借金の返済能力がないと認めてもらう)を受ける手続き ・非免責債権(税金や社会保険料など)を除く全ての借金の返済が免除となる | ・借金の返済義務がなくなる ・0万円未満の財産や99万円以下の現金、生活必需品となる家具や家電などは処分されない | ・税金や社会保険料などの支払い義務は継続する ・職業制限を受ける ・借金の理由(浪費など)によっては免責許可決定を受けられない ・保証人に返済義務が発生する | 約5~10年間 |

| 個人再生 | ・裁判所に再生計画案を提出、認可してもらう手続き ・債務額を5分の1(最大10分の1)程度に減額が可能 | ・住宅ローン特則(住宅資金特別条項)を利用すれば、所有する自宅を手放さずに済む ・借金の大幅な減額が可能・借金の原因を問われない | ・借金の返済義務は残る・ 安定収入がある、借金総額が5,000万円を超えるといった要件を設けている ・保証人に返済義務が発生する | 約5~10年間 |

どの手続きを選ぶのが良いか、自分一人で手続きを行えるか分からないなど、債務整理に不安がある場合は、弁護士や司法書士といった借金問題の専門家のサポートを受けるのがスムーズです。

相談はもちろん、債務整理を行うに当たって必要な手続きの代行もしてくれます。

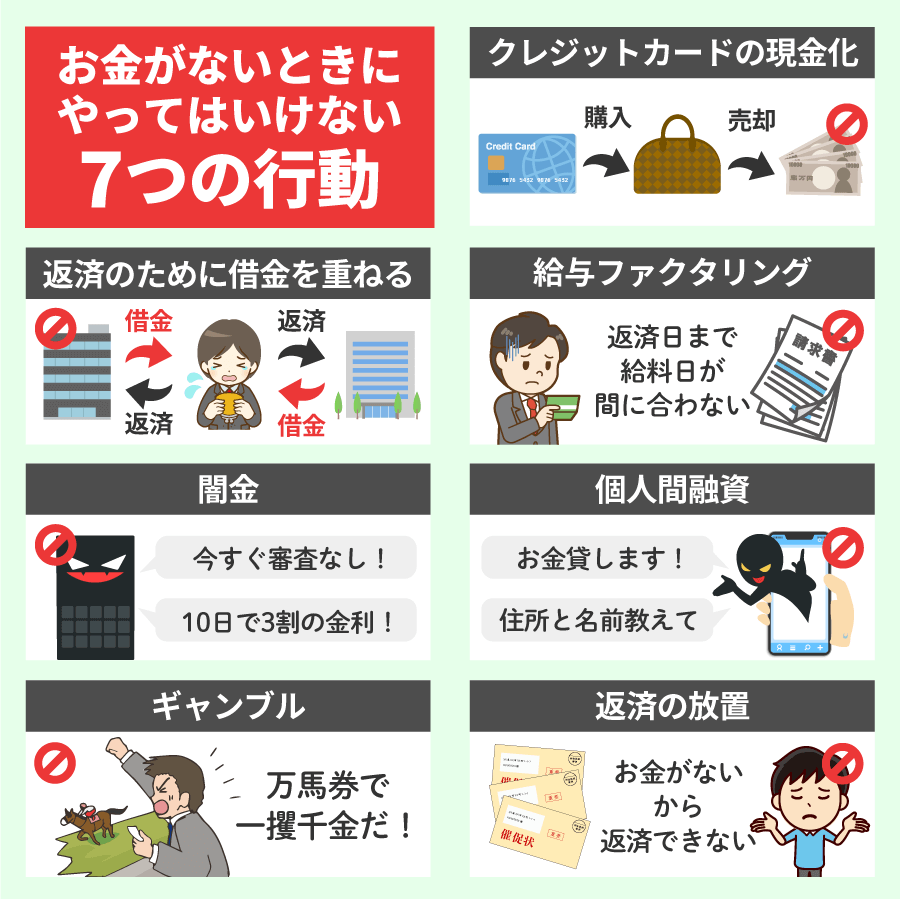

本当にお金がない時にやってはいけない7つの行動

お金がなくて困っていても、以下の7つの行動は絶対にやってはいけません。

- クレジットカードの現金化

- 借金を返済するために借金を重ねる

- 給与ファクタリングの利用

- 闇金からの借り入れ

- SNSやインターネット掲示板を介して取引を行う個人間融資

- ギャンブルで一攫千金を狙う

- 借金の返済を放置する

どの方法も正しくお金を調達する方法とはかけ離れており、お金がない助けてという状態の解決につながらないからです。

場合によると、損をしたり怖い思いをしたりトラブルに巻き込まれたりすることもあり得ます。

行動別に内容を解説しますので、トラブルに巻き込まれないためにチェックしておきましょう。

クレジットカードの現金化はカード会社の規約違反に該当する

クレジットカードの現金化は、法律によって規制されていないため違法ではありませんが、カード会社の規約違反に該当する可能性が高いです。

クレジットカードを現金化する流れは以下のとおりで、クレジットカードの「ショッピング枠」を換金目的に使用します。

- 商品などをクレジットカードで購入して現金化業者や買取業者に買い取ってもらう

- 手数料を差し引いた現金を受け取る

- クレジットカードの返済日に商品の購入代金を支払う

クレジットカードの現金化業者が指定する商品を購入、または自分で換金価値の高そうな商品を購入して買い取ってもらうケースがあります。

クレジットカードの現金化目的で購入される商品の一例

- ゲーム機やゲームソフト

- 商品券や金券

- ブランドバッグや時計

- 貴金属

- 新幹線の回数券

- 家電

- Amazonギフト券

購入した商品の代金を現金化業者や買取業者からそのまま受け取れるわけではありません。

買取価格は高確率で下回りますし、手数料も発生するため損をすることは避けられないでしょう。

クレジットカードの現金化は最短即日で現金が手に入るので、お金がない助けてとなったときに最優先して検討したくなる人もいることでしょう。

強制解約の措置を取られたら、現金化に使用したものも含めたすべてのクレジットカードやローンの利用や更新ができなくなります。

クレジットカードの現金化は絶対に行わないようにしてください。

借金の返済のために借金をしても完済が困難になる

「お金がない助けて」となる理由が借金の返済によるものだったとしても、返済のために借金をするのはやめましょう。

借金をして返済に充当すれば、そのときは安心できるかもしれませんんが、次の返済がまたすぐにやってきます。

そのときにまた返済ができなければ借金を繰り返すことになり、完済は困難で遠のいていく一方です。

借金の返済が困難であれば支出をおさえて返済に回す、どうしても返済ができないようなら債務整理を検討するのも方法の一つです。

給与ファクタリングは手数料が高額といったトラブルも見られる

給与ファクタリングという、支給前の給与を債権として買い取ってくれる専門業者の利用も避けてください。

給与を専門のファクタリング業者に債権として買い取ってもらい、給与支給日以前に手数料を差し引いた金額を受け取るサービスのこと

給与の前借りに近いサービスで、利用者は給与が支給されたらファクタリング業者に対して支払いを行う仕組みです。

早期現金化が可能な方法で「お金がないけれど給与日まで時間がある」「ローンは利用したくない」といった人に適しているように見えます。

しかし、実際には高額な手数料が発生するという問題があり、5~20%前後、中には45%以上の手数料を徴収するファクタリング専門業者もいるので注意が必要です。

また、返済を遅延した場合、嫌がらせともいえる取り立てを行う悪質なファクタリング業者も存在します。

闇金は貸金業登録を行わない違法業者

「お金がない助けて」「お金がなくてどうにもならない」といった状態でも、絶対に利用してはいけないのが闇金です。

闇金とは、貸金業登録を行わず違法にお金を貸す業者を意味します。

- 貸金業を営むために必要な国や都道府県への登録手続きを行っていない

- 「誰でも借りられる」「審査なしで即日融資」といった勧誘を行う

- 利息制限法や出資法の上限を超える高金利で貸出を行う

- 返済を遅延すると厳しい取り立てを行う

闇金は無登録業者であるがゆえに、消費者金融やカード会社のように貸金業法を遵守せずにお金を貸す金融業者です。

法外な金利を課したり、返済を遅延すれば厳しい取り立てを行ってきたりすることを平然と行うのです。

しかし、気付いたときには10日で1割や3割といった金利がかかっていますし、返済が遅延すれば以下のような方法で取り立てを行ってきます。

闇金の取立方法

- 深夜や早朝に電話をかけてくる、または訪問

- 自宅やその周辺にて大声で叫ばれる

- 債務者以外の第三者に返済を要求する

- 自宅の玄関や外壁に貼り紙をされる・落書きをされる

状況改善のために何とか返済しようとしても、利息ばかり膨らんでどうにもならない状態に陥っています。

自力解決は到底難しく、闇金問題に強い弁護士などの専門家を利用するしか選択肢はありません。

SNSや掲示板の個人間融資には闇金や詐欺が紛れているリスクが高い

面識のない者同士がSNSや掲示板などを介してお金の貸し借りを行う個人間融資も絶対に利用してはいけません。

個人間融資は個人を装った闇金が潜んでいるリスクが高い危険性の高い方法です。

実際に金融庁の公式サイトでも、個人間融資の危険性について注意喚起を行っています。

また、個人間融資では、個人を装ったヤミ金融業者により違法な高金利での貸付けが行われるほか、個人情報が悪用されるなどして、更なる犯罪被害やトラブルに巻き込まれる危険性があります。

ヤミ金融業者による個人間融資は利用しないようにしましょう。

SNS等を利用した「個人間融資」にご注意ください!

また、お金を貸してくれる相手が闇金ではなかったとしても、貸金業登録を行っていないケースがほとんどでしょう。

その他にも「お金を貸す前に保証金〇〇円の振込が必要」というように、お金を借りるどころか詐欺の被害に遭うこともありますので、絶対に利用しないようにしましょう。

ギャンブルで一攫千金できる可能性は極めて低い

「お金がない助けて」という状況を改善するために、ギャンブルで一攫千金を狙うのは現実的ではないで方法です。

お金のない状況が今よりもさらに深刻化しますし、場合によっては家族に迷惑をかけます。

もちろんギャンブルで勝つケースもありますが、ケースとしては稀です。

少し勝ち始めたら「もっと増やしたい」となって、結果的に大損となれば対処法はありません。

趣味程度のギャンブルならまだしも、借金をしたり有り金すべてをギャンブルに使っていたりするようでは生活が破綻するのは時間の問題でしょう。

また、ギャンブル依存症になって、抜け出せなくなるリスクが高いことも十分に理解してください。

返済を放置したら遅延損害金の発生・ブラックリスト入りを避けられない

借金の返済が理由で「お金がない助けて」の状況に陥ったとしても、返済を放置することは絶対にやめましょう。

- 返済が遅延した日数に応じて遅延損害金が発生する

- ブラックリスト入りする

遅延損害金は消費者金融カードローンであれば20.0%程度で、通常の金利と比べて高く設定されています。

本来であれば支払う必要のない無駄なお金なので、返済期限は守るようにしましょう。

また、返済の遅延が長期化すれば、信用情報に金融事故情報として登録されることを避けられません。

ブラックリスト入りすると、クレジットカードやローンの新規契約や更新ができない、契約を解除されるといった事態を避けられなくなります。

返済を放置することは絶対に避け、一日でも早い返済に努めるようにしてください。

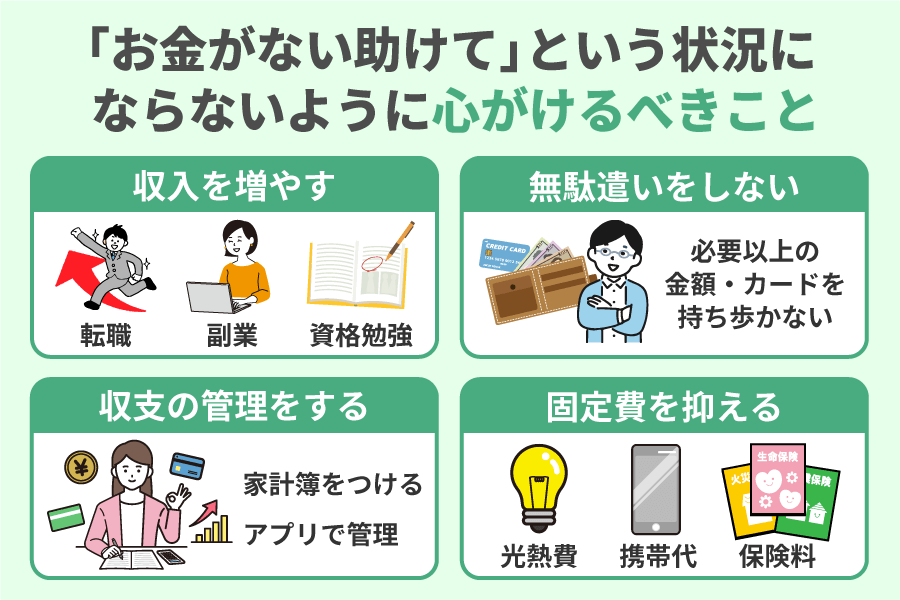

「お金がない助けて」とならないために心がけたい4つの行動

「お金がない助けて」とならないためには、普段からお金の管理に気を付けて生活することが重要です。

収入を増やすためにはどうすれば良いのかを考える以外にも、節約をする、家計簿をつけるといった習慣を身につけましょう。

「お金がない助けて」とならないために心がけたい行動は以下のとおりです。

- 収入を増やして手元に残るお金を増やす

- 節約をして無駄遣いをしない

- 家計簿をつけて収支の管理をする

- 固定費を見直して支出をおさえる

すべての行動を日常化すれば、お金に困るリスク回避につながるでしょう。

行動別に内容を解説します。

収入を増やして手元に残るお金を増やす

お金がない助けてと悩んでいるだけでは、何も解決しません。

収入を増やすなどして手元に残るお金を増やすための努力をしてみてください。

収入を増やすために検討できる方法は、以下のとおりです。

- 給与面の条件が良い会社への転職

- 副業を行って収入そのものを増やす

- 資格取得などで昇給や昇格を目指す

上記のうち、昇給や昇格のために必要な条件がある場合には、すぐに結果を出すのは難しいかもしれません。

業務に必要な資格を取得する、上司から高い評価を受けるといったことが求められる場合もあるでしょう。

しかし、さまざまな条件をクリアして昇給や昇格で基本給が増えると手元に残るお金を増やすことが可能です。

給与面の条件が良い会社への転職を希望する場合は、転職先で軌道に乗るまで時間がかかります。

すぐにお金が増えるわけではないですが長期的な目で見ると有効な方法です。

昇給や昇格が現実的ではない、転職の意思がない場合は、本業以外に副業を行うのも収入を増やすのに効果的な方法です。

本業に支障が出ない範囲内で数時間でも働けば生活の足しにはなります。

副業の中には、インターネット環境があれば対応可能な案件もあるなど、時間に融通を利かせて働くことも可能です。

節約をして無駄遣いをしない

転職や副業、昇給や昇格で収入を増やすのが難しい場合は、無駄な出費がないように節約することを心がけましょう。

節約をして手元に残ったお金を貯金に回すなどしておけば、予想外の出費や病気などで働けなくなったとしても「お金がない助けて」とはならないので安心です。

節約を行う際には以下のポイントを心がけて生活するとよいでしょう。

- 買い物をする際に「必要性は高いのか」「他店と比べて高額ではないか」などを比較する

- 必要以上の現金やクレジットカードを持ち歩かない

買い物をする意思がなくても、財布の中に現金やクレジットカードがあれば衝動買いにつながるケースは十分に有り得ます。

なお、節約を心がけても短期間でお金が増えたと実感するのは難しいです。

長期間にわたってコツコツと継続することで、節約効果やお金を増やせていることを理解できるようになります。

家計簿をつけて収支の管理をする

家計の収支を管理できていない人は、節約ができず浪費を繰り返す傾向が見られます。

給与をもらったものの、何に使ったか分からずお金だけないといった状況では、いつまでも「お金がない助けて」という状況からは抜け出せません。

家計の収支管理のやり方が分からない場合は、家計簿をつけるなどして「いつ・何に・どれだけのお金を使ったのか」を把握できるようにしてください。

また、単に節約をするのではなく、お金を貯めることの具体的な目標を設定すれば、モチベーションも高まりますし、途中挫折を避けられます。

固定費を見直して支出をおさえる

家計の改善に効果的なのが固定費の見直しです。

家計の支出項目とは以下の2種類に分類されており、そのうち固定費は定期的かつ一定に発生する支出を指します。

- 変動費:食費・日用品費・被服費など

- 固定費:住居費・光熱費・保険料、通信費など

変動費は毎月の支出金額が固定ではなく、高いこともあれば低いこともあるでしょう。

それに対し、固定費は継続的な支出で毎月の支払金額に大きな変動がありません。

固定費の節約が実現すれば長期的な節約が期待できるので、手元に残したお金を生活費や貯金に回せます。

なお、手っ取り早く固定費の見直しを行うのであれば、加入する保険や携帯電話の契約内容を確認してみてください。

意外と不必要なプランに加入しているケースがあるからです。

契約内容を見直した結果、1ヶ月につき数万円もの節約が可能になる場合もあります。

お金ないので助けてほしい人からのよくある質問

「お金ない助けて」という人からのよくある質問は以下の通りです。

- すぐに現金が欲しい時はどうすればいいですか?

- 無職やブラックだけどお金がない時はどうすればいいですか?

- 大学生なのですがお金がないので助けてほしい場合はどうしたらいいですか?

- お金がない時に助けてくれるおすすめのアプリはありますか?

ここから詳しく解説していきますので、実際にお金がなくて困っている人はぜひ参考にしてみてください。

すぐに現金が欲しい時はどうすればいいですか?

すぐに返金が欲しい場合は消費者金融カードローンの利用がおすすめです。

中でも大手消費者金融カードローンなら最短即日※で借入することが出来ます。

また、スマホやパソコンから申込~借入を行うことが出来るWeb完結に対応しているので、直接店舗に行く手間がなく、さらには周囲にバレにくいメリットもあります。

中でもアコムは、最短20分※1で融資を受けることが出来ます。

また初めてなら最大30日間は利息がかかりませんので利息を抑えて借りることが出来るので、今すぐ利息を抑えて借りたい人におすすめです。

※:お申込時間や審査によりご希望に添えない場合がございます。

また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります。

※1:お申込時間や審査によりご希望に添えない場合がございます。

無職やブラックだけどお金がない時はどうすればいいですか?

無職やブラックでお金がない人は、返済能力や信用が低いため審査に通りにくいといわれています。

そういった人がお金がなくて助けてほしい状況の時には審査なしでお金を手に入れる方法を試してみることをおすすめします。

- 家族からお金を借りる

- 不用品を質屋に持っていく

- フリマアプリやリサイクルショップで物を売る

- 日雇いのバイトで給与を稼ぐ

質屋やリサイクルショップは審査なしですぐにお金を手にすることが出来ます。

他には日雇いのバイトでお金を稼ぐことで手に入れたり、家族に借りる方法があります。

どこからもローンの審査が通らないからと言って、闇金からお金を借りるのは絶対にやめましょう。

大学生なのですがお金がないので助けてほしい場合はどうしたらいいですか?

大学生が「お金がない助けて」という状況に陥った場合は、「学生ローン」が選択肢として挙げられます。

大学生を対象とした金融商品で、消費者金融によっては18歳から利用が可能。

消費者金融と同様に審査を通過すれば最短即日で現金を借りることが出来ます。

ただし、収入が全くない場合は審査に通ることは難しいので注意してください。

日ごろからお金がない状況を作らないように、アルバイトで稼いだ範囲内でお金を使うように心がけるようにしましょう。

既に日本学生支援機構などから奨学金を利用している場合、奨学金貸与月額変更願(届)を提出することによって貸与額の増額ができる可能性があります。

お金がない時に助けてくれるおすすめのアプリはありますか?

お金がない時は以下ののアプリの利用がおすすめです。

- 消費者金融カードローンのアプリ

- 銀行カードローンのアプリ

- 大黒屋や質屋さんどっとコムなどの質屋のアプリ

なかでも、消費者金融カードローンのアプリは申込~借入までアプリで一括完結できるものもありますので、すぐにお金を手に入れたい人におすすめです。

また、審査なしでお金を手に入れたい人には不用品を売ってお金にかえることができる質屋のアプリがおすすめです。

自分の目的に合ったアプリの利用を検討してみましょう。

お金がない助けてという状況から抜け出すために適切な方法を検討しよう

自分では気を付けていたとしても、いつ「お金がない助けて」という状況に陥るのかは分かりません。

そのような状況にならないように、普段から気を付けて生活をするのが良いでしょう。

「気付いたときには対処法がなかった」「お金がなくてどうにもならない」となるケースも有り得るので、記事内で紹介した方法を心得ておくことが重要です。

そして、お金がなく助けてほしい状況の場合はまずは今すぐ必要なのかを考え、そのうえでお金を借りる方法について検討しましょう。

もし今日中にお金が必要だという場合、即日融資可能な消費者金融カードローンがおすすめです。

自分自身の今の状況や緊急度に応じて自身に合った方法を検討するようにしましょう。

貸付条件

アイフル

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |