「低金利でカードローンを借り入れしたい」

「低金利で借り入れするにはどこがおすすめ?」

カードローンを利用するうえで、金利について上記の様な疑問を持っている人もいると思います。

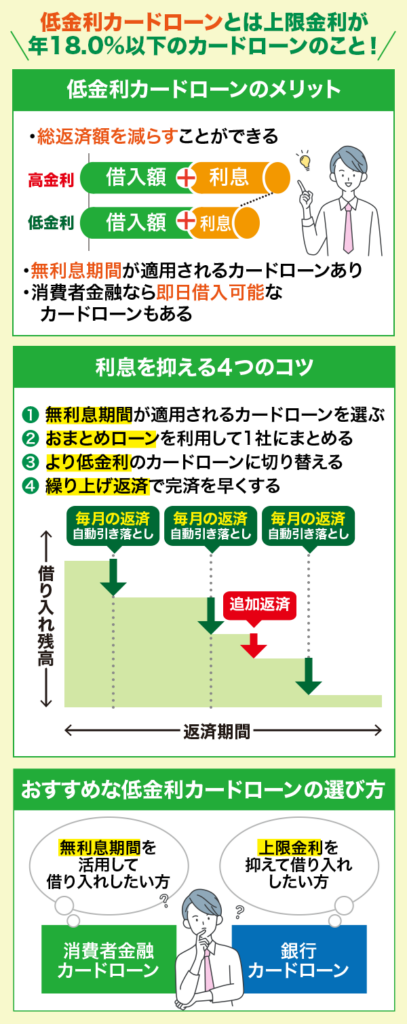

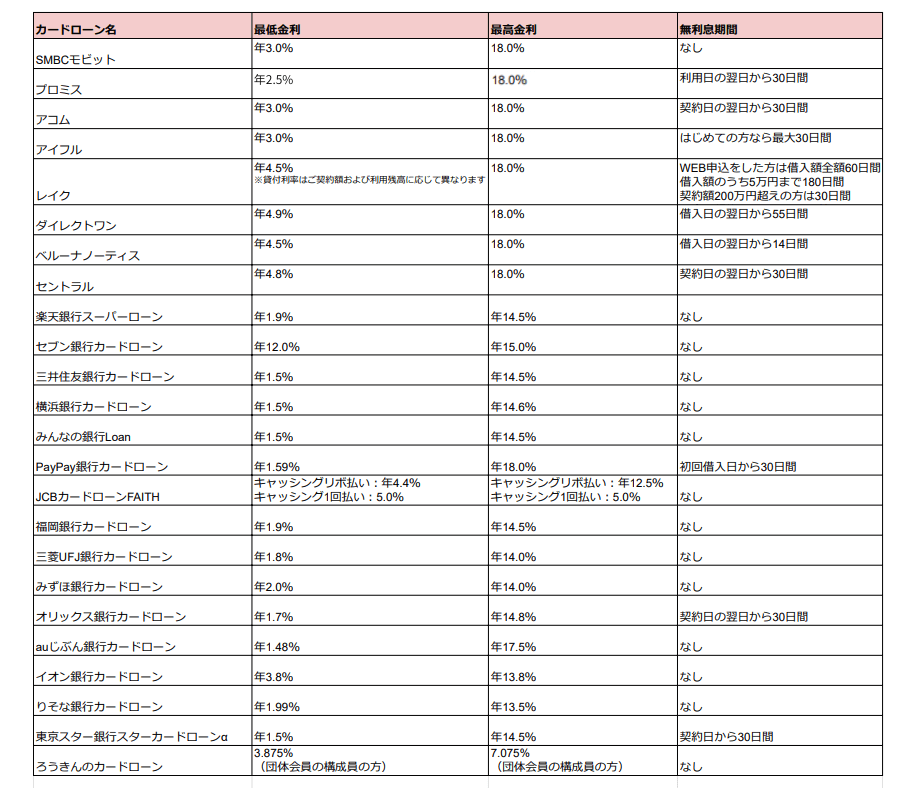

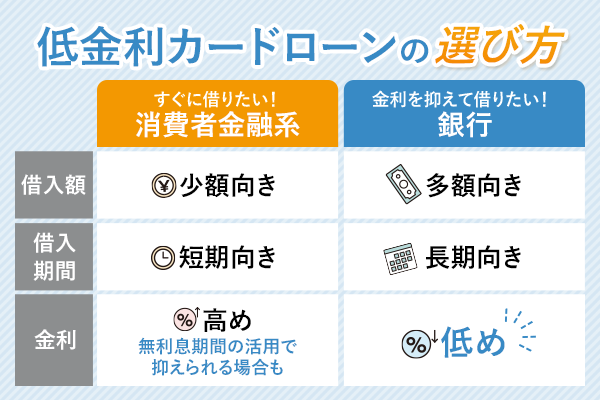

一般的に低金利とは最低金利が消費者金融なら約3.0%、銀行のカードローンなら約年1.59%あたりのものを指し、利息を抑えて総返済額を軽減したい人におすすめです。

銀行カードローンは比較的金利を抑えられますが、審査に時間がかかったり基準が厳しかったりするので、手軽に利用したい人には消費者金融カードローンがおすすめです。

即日融資可能で低金利カードローンを利用するならSMBCモビットがオススメです。

| 銀行・消費者金融名 | 金利 |

| SMBCモビット | 年3.0%~18.0% |

| プロミス | 年2.50%~18.00% |

| アコム | 年2.4%~17.9% |

| アイフル | 年3.0%~18.0% |

| レイク | 年4.5%~18.0%※ |

| ダイレクトワン | 年4.9%~18.0% |

| ベルーナノーティス | 年4.5%~18.0% |

| セントラル | 年4.8%~18.0% |

| 三菱UFJ銀行カードローン | 年1.8%~14.0% |

| 楽天銀行スーパーローン | 年1.9%~14.5% |

| セブン銀行カードローン | 年12.0%~15.0% |

| JCBカードローンFAITH | キャッシングリボ払い:年4.4%~12.5% キャッシング1回払い:5.0% |

| イオン銀行カードローン | 年3.8%~13.8% |

| 三井住友銀行カードローン | 年1.5%~14.5%※1 |

| みずほ銀行カードローン | 年2.0%〜14.0% |

| りそな銀行カードローン | 年1.99%~13.5%※2 |

| 横浜銀行カードローン | 年1.5%~14.6% |

| みんなの銀行Loan | 年1.5%〜14.5% |

| 東京スター銀行スターカードローンα | 年1.5%〜14.6% |

| オリックス銀行カードローン | 年1.7%〜14.8% |

| 福岡銀行カードローン | 年1.9%〜14.5% |

| ろうきんのカードローン | 団体会員の構成員の方 年3.875%~年7.075% 生協会員の組合員および同一生計家族の方 年4.055%~年7.255% 団体・生協会員以外の方 年5.275%~年8.475% |

| PayPay銀行カードローン | 年1.59%~18.0% |

| auじぶん銀行カードローン | 通常:年1.48%~17.5%(年率) カードローンau限定割 誰でもコース:年1.38%~17.4% カードローンau限定割 借り換えコース:年0.98%~12.5% |

※金利は2026年2月現在

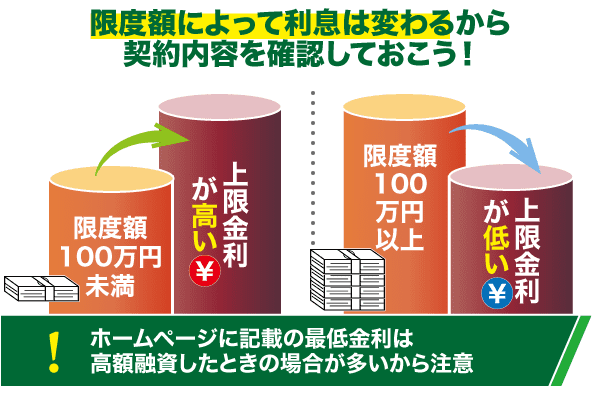

少額融資を希望する人は、金利が高くなりやすいので上限金利もチェックしておきましょう。

上限金利は消費者金融カードローンが約18.0%、銀行カードローンが約年14%程度です。

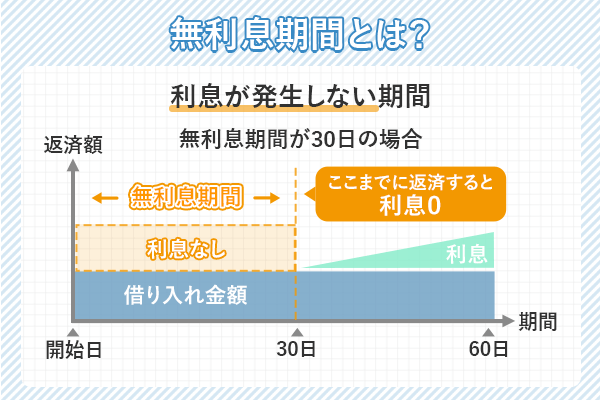

また、カードローンを選ぶ際は無利息期間を利用すると、適用期間のみ利息を支払う必要がありません。

借入状況に合わせてローン商品を利用すると、より金利の負担を減らせます。

- 上限金利が年18.0%以下は低金利カードローン

- 消費者金融カードローンは無利息期間の適用が多い

- 銀行カードローンは上限金利が約14%

- 銀行カードローンは無利息期間を提供している会社が少ない

この記事では消費者金融、銀行の中で低金利で利用できるカードローンを紹介していきます。

なるべく低金利でカードローンを利用したい方は是非参考にしてください。

また、希望にあったカードローンが知れる診断機能で自分にあったカードローンを選択しましょう!

自分に適した

低金利カードローンを知ろう!

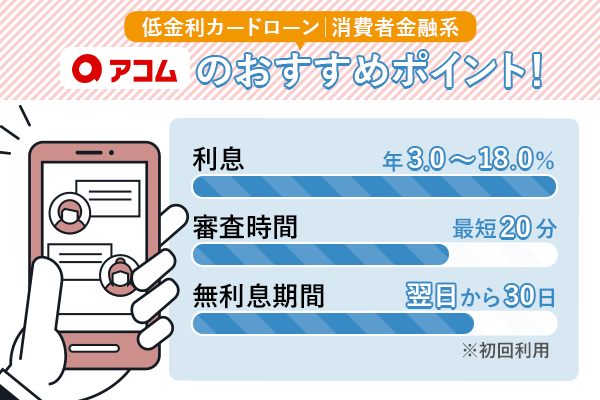

アコム

- アコムは審査通過率が高い*

- 24時間365日いつでも返済可能

- 30日間無利息サービスあり

- 審査通過率が高いから、借入が初めての人に向いている

- 最短20分融資で早く借入したいにもおすすめ

- 30日間無利息サービスを使ってお得に借入したい人にピッタリ

\約2人に1人が審査通過/

注釈

*アコムは「はじめてアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

*1:電話での確認はせずに書面やご申告内容での確認を実施

*2:お申込時間や審査によりご希望に添えない場合がございます。

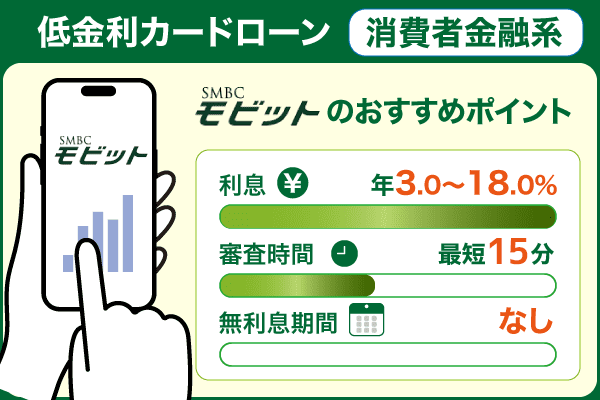

SMBCモビット

| WEB完結 | 可能 |

| 金利 | 3.0%~18.0% |

| 在籍確認 | 原則、電話連絡なし |

| 借入限度額 | 1万円~800万円 |

| 融資時間 | 最短15分 |

- WEB完結!郵送物なし!

- 三井住友銀行のATM手数料が無料

- 借入限度額が高い

- WEB完結で簡単に借入したい方

- Vポイントを貯めている方

- 周囲の人にバレずに借入したい方

\周囲にバレずに借入可能!/

注釈

*申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

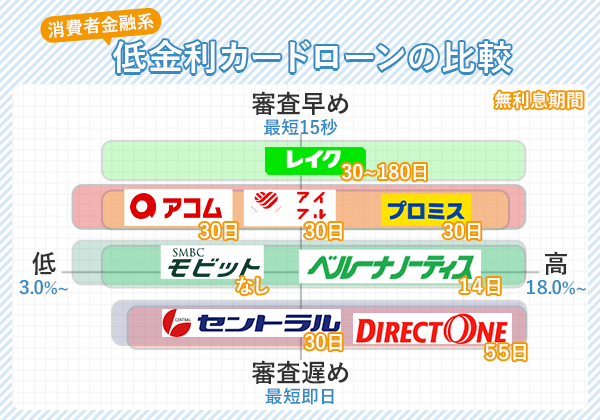

低金利カードローンで即日審査が可能な消費者金融カードローン8選

低金利カードローンを急ぎで借りたい方は、即日審査ができる消費者金融カードローンがおすすめです。

以下に消費者金融カードローンを8選まとめたので、参考にしてみてください。

- 上限金利と最低金利の数値

- 在籍確認の有無

- 借入希望額があるか

SMBCモビット | プロミス | アコム | アイフル | レイク | ダイレクトワン | ベルーナノーティス | セントラル | |

|---|---|---|---|---|---|---|---|---|

| HPはこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | |

| オススメ ポイント | WEB完結! Vポイントも貯まる | 審査時間最短3分 | 審査通過率が高い※ | カードレスで 借入可能! | 審査時間が速い | |||

| 適用金利 | 年3.0%~18.0% | 年2.50%~18.00% | 年2.4%~17.9% | 年3.0%~18.0% | 年4.5%~18.0%※2 | 年4.9%~18.0% | 年4.5%~18.0% | 年4.8%~18.0% |

| 限度額 | 800万円 | 800万円 | 800万円 | 800万円※1 | 500万円 | 300万円 | 300万円 | 300万円 |

| 無利息期間 | なし | 利用日の翌日から30日間 | 契約日の翌日から30日間 ※アコムでのご契約がはじめてのお客さま | はじめての方なら 最大30日間 | ・Web申込をした方は借入額全額60日間 ・契約額200万円超えの方は30日間 ※全て契約日の翌日から開始 | 借入日の翌日から55日間 | 借入日の翌日から14日間 | 契約日の翌日から30日間 |

| 申込条件 | 満20歳~74歳※4 安定した収入のある方 | 18歳~74歳 本人に安定した 収入のある方 | 返済能力を満たす方 アコムの基準を満たす方 | 満20歳以上69歳まで 安定的な収入がある方 | 満20歳から満70歳まで 安定した収入のある方20歳以上 安定した収入がある方 | 20歳から69歳まで 安定した収入のある方 | 20歳から80歳 安定した収入のある方 ベルーナノーティスの基準を満たす方 | 20歳以上 定期的な収入と返済能力を有する方 セントラルの基準を満たす方 |

| 審査時間※3 | 最短15分 | 最短3分 | 最短20分※5 | 最短18分 | 申込後最短15秒 | 最短即日 | 最短30分 | 最短即日 |

注釈

※:アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

※1:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※2:貸付利率はご契約額およびご利用残高に応じて異なります

※3申込時間や審査状況によりご希望に添えない場合がございます

また受付時間や一部金融機関の営業時間によっては、翌営業日以降の振込となる場合もあります。

※4:収入が年金のみの方はお申込いただけません。

※5:お申込時間や審査によりご希望に添えない場合がございます。

※参照:低金利カードローン金利一覧根拠

SMBCモビットは金利が年3.0%~18.0%で返済でVポイント利用可能

・審査時間最短15分※

・Vポイントが貯まる

・最低金利が3.0%と低い

SMBCモビットはVポイントサービスの利用手続きをすると、返済するたびにVポイントが貯まります。

返済額のうち利息分200円が1ポイントになり、1ポイントが1円相当で返済できる仕組みです。

SMBCモビットには無利息期間がありませんが、Vポイントサービスをうまく活用すると返済負担を抑えられます。

Vポイントはクレジット利用時と、ローンのご返済時に貯まります。

※会員専用サービス「Myモビ」(PCサイト)やSMBCモビット公式スマホアプリから

「Vポイント利用手続き」を行っていただくと、所定の返済でVポイントが貯まるようになります

引用:SMBCモビット公式|よくある質問

※延滞中のご返済については、ポイント付与されません

Vポイントの付与については、以下3つの方法から選んで利用してください。

なお「Vポイント利用手続き」には、Yahoo! JAPAN IDが必要です。

- Vカード機能付きのモビットカードを発行

- PCサイトにある会員専用サービス「Myモビ」から「Vポイント利用手続き」を実行

- SMBCモビット公式スマホアプリから「Vポイント利用手続き」を実行

\WEB完結!郵送物なしで借入可能/

SMBCモビット概要

| 適用金利 | 年3.0%~18.0% |

|---|---|

| 限度額 | 800万円 |

| 無利息期間 | なし |

| 申込条件 | 満20歳~74歳安定した収入のある方 ※収入が年金のみの方はお申込いただけません。 |

| 審査時間 | 最短15分 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

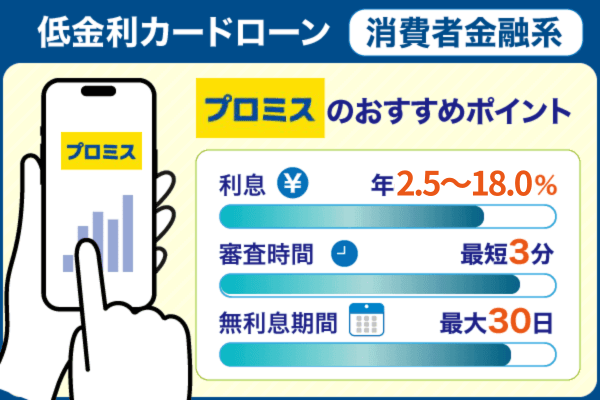

プロミスは金利が年2.50%~18.00%で低めの下限金利に設定

・審査時間最短3分※

・上限金利が比較的低い

・無利息期間が初回借入日から適応される

プロミスは下限金利が低く、約3.0%と言われている消費者金融カードローンよりも0.5%低いです。

高額の借入をすると、低くて年2.50%の金利が適用されます。

金利の負担を少しでも抑えたい方にとって、おすすめの低金利カードローンです。

さらに、プロミスを初めて利用する方のうち、メールアドレスの登録とWeb明細を利用する方は無利息期間サービスを利用できます。

Web明細とは、利用明細書や受取証書などを確認できるサービスです。

会員登録をすることで、いつでも取引内容を確認できます。

30日以内に返済すれば利息は0円です!

引用:プロミス公式|3つのいいね

プロミスの無利息期間の起算日は「初回借入の翌日」から。「契約日」からではないので、無駄なく利息0円期間をご利用いただけます!

無利息期間は30日間で、初回借入日の翌日から適用される仕組みです。

契約日の翌日からではないため、都合に合わせて利用できるメリットがあります。

\審査時間最短3分※/

プロミス概要

| 適用金利 | 年2.50%~18.00% |

|---|---|

| 限度額 | 800万円 |

| 無利息期間 | 利用日の翌日から30日間 |

| 申込条件 | 18歳~74歳本人に安定した収入のある方 |

| 審査時間 | 最短3分※ |

アコムは金利が年2.4%~17.9%で30日間利息が無料

・審査時間最短20分融資※1

・30日間無利息サービス

・来店せずに契約可能

アコムの契約が初めての方は、契約日の翌日から30日間の無利息サービスを利用できます。

期間内で完済できれば、利息の支払いがありません。

「ご契約の翌日」から30日間は金利0円でお借入していただくことができるサービスです。

引用:アコム公式|30日間金利0円サービス(初回30日間無利息)

30日以内に追加借入いただいたご利用分も対象となります。

急ぎの方はインターネットで申し込むのが最適で、最短20分※1で融資を受けられます。

来店の必要がなく、いつでもどこでも申込ができるのが強みです。

希望によってはカードなどの郵送物なしにできるため、すぐに借りられます。

審査回答後の契約手続きは、インターネットまたは来店の方法から選んでください。

来店での契約は、最寄りの自動契約機(むじんくん)を利用すると、ATMから借入可能です。

\約2人に1人が審査通過!※/

※1:お申込時間や審査によりご希望に添えない場合がございます。

アコム概要

| 適用金利 | 年2.4%~17.9% |

|---|---|

| 限度額 | 800万円 |

| 無利息期間 | 契約日の翌日から30日間 ※アコムでのご契約がはじめてのお客さま |

| 申込条件 | ・20歳以上 ・安定した収入がある方 ・返済能力を満たす方 ・アコムの基準を満たす方 |

| 審査時間 | 最短20分※1 |

※1:お申込時間や審査によりご希望に添えない場合がございます。

※参照:アコム月次データ

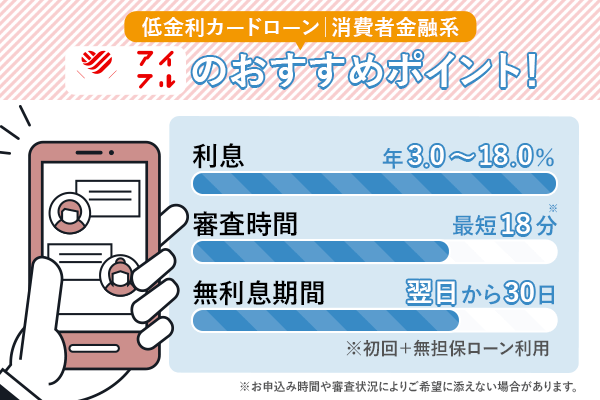

アイフルのカードローンは金利が年3.0%~18.0%で融資までが最短18分

・審査時間最短18分※2融資

・申込が簡単

・コンビニから借入可能

アイフルを初めて利用する方かつ無担保キャッシングローンを利用される方は、利息0円サービスを利用できます。

期間は30日間で、契約日の翌日から適用されるサービスです。

借入日の翌日からではないため、利用時は注意してください。

お申込みからご返済まで、WEBで完結。

引用:アイフル公式|キャッシングローンのメリット

原則、郵送物は一切なしで、お客様のプライバシーも守ります。

また、PC、スマホ、アプリのいずれかで申し込みをして、5分程度で完了できるフォームを入力すれば手続きが終わります。

契約はWebまたは全国の無人店舗でできて、契約当日から借入が可能です。

スマホアプリで手続きをすれば、来店も郵送物もなくなり、知られるリスクがほとんどありません。

急ぎの方はスマホアプリを利用して、近くのセブン銀行ATMまたはローソン銀行ATMで借入をしましょう。

アイフルは最短18分※2で融資を受けられる低金利カードローンなので、時間がない方におすすめです。

\契約当日から借入可能/

アイフル概要

| 適用金利 | 年3.0%~18.0% |

|---|---|

| 限度額 | 800万円※1 |

| 無利息期間 | 契約日の翌日から30日間 |

| 申込条件 | ・20歳以上69歳まで ・安定的な収入がある方 |

| 審査時間 | 最短18分※2 |

※2:お申込み時間や審査状況によりご希望に添えない場合があります。

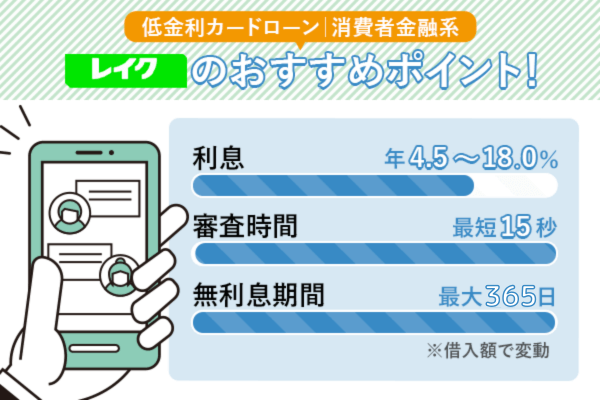

レイクは金利が年4.5%~18.0%で無利息期間が最大365日

・審査時間申込後最短15秒

・無利息期間が長い

・24時間申込可能

レイクは無利息期間が3つから選ぶことができます。

契約額が200万円以下の場合、無利息期間は60日間または365日間です。

60日間はWeb申込限定で、借入額全額が該当します。

お借入れ額全額に対するお利息が、60日間0円になります。(※Web申込み限定)

引用:レイク公式|60日間無利息(Web申込み限定)って何ですか?

契約額が200万円を超える場合、自動的に30日間の無利息期間が適用されます。

\無利息期間は最長365日間/

| 契約限度額 | 適用利率 |

|---|---|

| 100万円未満 | 年15.0%~18.0% |

| 100万円以上200万円以下 | 年12.0%~15.0% |

| 200万円超300万円以下 | 年9.0%~15.0% |

| 300万円超400万円以下 | 年7.0% |

| 400万円超500万円以下 | 年4.5% |

レイク概要

| 適用金利※1 | 年4.5%~18.0% |

|---|---|

| 限度額 | 500万円 |

| 無利息期間 | ・Web申込をした方は借入額全額60日間 ・契約額200万円超えの方は30日間 ※2全て契約日の翌日から開始 |

| 申込条件 | ・満20歳から満70歳まで ・安定した収入のある方 |

| 審査時間 | 申込後最短15秒 |

※2:時間帯や申込内容によっては、ご要望に応えられない場合もございます

ダイレクトワンは金利が年4.9%~18.0%で無利息期間が最大55日間

・無利息期間が55日間

・WEB完結

ダイレクトワンは契約が初めての方に向けて、最大55日間の無利息サービスを提供しています。

期間中に何度借入しても、利息がかかる心配がありません。

申込方法は3つありますが、Web完結のインターネット申込がおすすめです。

パソコン・スマートフォンから、24時間365日いつでも自由にお申込みが可能です。

引用:ダイレクトワン公式|いつでも自由にWEB完結お申込み

パソコン・スマートフォンなら書類の記入が不要。WEBでお申込み手続きが完結するのでカンタン。

24時間365日いつでも申し込みができるため、日時を気にする必要がありません。

残り2つの申込方法は電話と店頭で、時間帯やエリアが制限されます。

電話で申込希望の方は、祝日を除いた平日9時〜20時までの営業時間に注意してください。

店頭で申込希望の方は、最短30分でカード発行ができますが、以下のエリアにある9店舗しかありません。

- 東京都:日本橋プラザ

- 神奈川県:藤沢プラザ・小田原プラザ

- 静岡県:ダイレクトプラザ・沼津プラザ・静岡プラザ・掛川浜松プラザ

- 山梨県:甲府プラザ

- 愛知県:名駅プラザ

ダイレクトワン概要

| 適用金利 | 年4.9%~18.0% |

|---|---|

| 限度額 | 300万円 |

| 無利息期間 | 借入日の翌日から55日間 |

| 申込条件 | 20歳から69歳まで安定した収入のある方 |

| 審査時間 | 最短即日 |

ベルーナノーティスは金利が年4.5%~18.0%で無利息期間が最大14日間

・プライム市場上場の会社なので安心して利用できる

・審査時間は最短3分

ベルーナノーティスはベルーナ(プライム市場上場)グループの消費者金融会社です。

初めての方は、借入日の翌日から14日間の無利息期間が適用されます。

無利息キャッシングとは、初めてのお借入れと完済後の再度のお借入れが何度でも金利0円でご利用できるサービスです。

金利0円=無利息でカードローンをお得にご利用いただけます。

引用:ベルーナノーティス公式|無利息キャッシング(金利0円)サービス

急な出費ですぐに返済できる方は、ベルーナノーティスの利用がおすすめです。

なお、完済後から3か月が経過している場合、再度の借入でも無利息期間が適用されます。

無利息期間の利用は1人1回の消費者金融が多い中、ベルーナノーティスは何度でも利用できるのが強みです。

また、借入までがスピーディーで、最短30分で審査が完了します。

インターネットなら最短3分で申込完了して、そのままインターネットで契約手続きが可能です。

ベルーナノーティス概要

| 適用金利 | 年4.5%~18.0% |

|---|---|

| 限度額 | 300万円 |

| 無利息期間 | 借入日の翌日から14日間 |

| 申込条件 | 20歳から80歳安定した収入のある方ベルーナノーティスの基準を満たす方 |

| 審査時間 | 最短30分 |

セントラルは金利が年4.8%~18.0%で30日間の無利息サービス

・30日間の無利息期間

・24時間申込受付

セントラルは30日間の無利息サービスを提供している低金利カードローンです。

適用期間は契約日の翌日からで、利用開始のタイミングによって適用期間が異なります。

貸付利率は契約限度額によって異なり、審査結果で判明してからです。

1万円〜100万円未満で契約した場合は、実質年率が4.8%〜18.0%で100万円〜300万円の場合は4.8%〜15.0%になります。

利率の下限は変わりませんが、上限は3.0%の差があるため返済総額への影響が大きいです。

| 契約限度額 | 貸付利率 |

|---|---|

| 1万円~30万円 | 年4.8%~18.0% |

| 30万円超~100万円未満 | 年4.8%~18.0% |

| 100万円~300万円 | 年4.8%~15.0% |

セントラル概要

| 適用金利 | 年4.8%~18.0% |

|---|---|

| 限度額 | 300万円 |

| 無利息期間 | 借入日の翌日から30日間 |

| 申込条件 | 20歳以上定期的な収入と返済能力を有する方セントラルの基準を満たす方 |

| 審査時間 | 最短即日 |

低金利カードローンで少額借りるときにおすすめの銀行カードローン17選

低金利カードローンで少額を借りるときは、銀行カードローンの利用がおすすめです。

条件を満たせば金利優遇されるケースもあるため、各カードの特徴を見ていきましょう。

| 楽天銀行スーパーローン | セブン銀行カードローン | 三井住友銀行カードローン | 横浜銀行カードローン | みんなの銀行Loan | PayPay銀行カードローン | JCBカードローンFAITH | 福岡銀行カードローン | 三菱UFJ銀行カードローン | みずほ銀行カードローン | オリックス銀行カードローン | auじぶん銀行カードローン | イオン銀行カードローン | りそな銀行カードローン | 東京スター銀行スターカードローンα | ろうきんのカードローン | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 適用金利(年)※9 | 1.9%~14.5% | 12.0%~15.0% | 1.5%~14.5% | 1.5%~14.6%(変動金利) | 1.5%〜14.5% | 1.59%~18.0% | 4.4%~12.5% (キャッシングリボ払い) 5.0% (キャッシング1回払い) | 1.9%〜14.5% | 1.8%~14.0% | 2.0%〜14.0% | 1.7%〜14.8% | 通常:1.48%~17.5%※3 | 3.8%~13.8% | 1.99%~13.5%※5 | 1.5%〜14.6% | 3.875%~7.075% (団体会員の構成員の方※7) |

| 無利息期間 | なし | なし | なし | なし | なし | 初回借入日から30日間 | なし | なし | なし | なし | 契約日の翌日から30日間 | なし | なし | なし | 契約日から30日間 | なし |

| 審査時間 | 最短当日~2営業日 | 非公開 | 最短当日※1 | 最短即日 | 最短当日 | 最短当日 | 最短即日 | 通常5⽇〜7⽇程度 | 最短即日 | インターネット:最短当日※2 | 不明 | 最短1時間 | 不明 | 1週間以内 | 不明 | 不明 |

| ご利用限度額 | 10~800万円 | 10~300万円 | 10万円~800万円 | 10~1,000万円 | 1,000万円 | 1,000万円 | 500万円 (キャッシングリボ払い) 5万円 (キャッシング1回払い) | 1,000万円 | 10~500万円 | 800万円 | 800万円 | 通常:10万円以上800万円以内(10万円単位)※6 | 10万円~800万円 | 800万円 | 1,000万円 | 500万円 (団体会員の場合※8) |

注釈

※1:申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

※2:店舗・電話:翌々営業日以降に審査結果を回答します。

※3:店舗・電話:翌々営業日以降に審査結果を回答します。

※4:カードローンau限定割 借り換えコース

100万円以上800万円以内(10万円単位)

※5:所定の住宅ローンを利用中の方は、同一口座にてカードローンを申し込んだ場合、年0.5%の金利特典が適用

※6:カードローンau限定割 誰でもコース:年1.38%~17.4%|カードローンau限定割 借り換えコース:年0.98%~12.5%

※7:生協会員の組合員および同一生計家族の方年4.055%~年7.255%|団体・生協会員以外の方年5.275%~年8.475%

※8:団体会員以外の場合:100万円

※9:金利は2026年2月現在

申込条件

| 楽天銀行 スーパーローン | セブン銀行 カードローン | 三井住友銀行 カードローン | 横浜銀行 カードローン | みんなの銀行Loan | PayPay銀行 カードローン | JCBカードローン FAITH | 福岡銀行 カードローン | 三菱UFJ銀行カードローン | みずほ銀行 カードローン | オリックス銀行 カードローン | auじぶん銀行 カードローン | イオン銀行 カードローン | りそな銀行 カードローン | 東京スター銀行スターカードローン | ろうきんの カードローン | auじぶん銀行 カードローン | |

| 申込条件 | ・満年齢20歳以上62歳以下の方※但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 ※楽天銀行が認めた場合は不要です | ・セブン銀行口座を持っている方(個人) ・契約時の年齢が満20歳以上満70歳未満の方 ・一定の審査基準を満たし、セブン銀行指定の保証会社(アコム株式会社)の保証を受けられる方 ・外国籍の方は永住者であること | 満20歳以上満69歳以下 原則安定した収入のある方 当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方 | 次の条件をすべて満たす方契約時満20歳以上69歳以下の方 安定した収入のある方およびその配偶者※2 | みんなの銀行の普通預金口座を持っている方 20歳以上69歳以下で収入がある方 | 次の条件をすべて満たす方・申込時の年齢が20歳以上70歳未満の方(借り入れは満73歳となる誕生月の月末まで) ・仕事をされていて、安定した収入のある方(配偶者も可) ・PayPay銀行に普通預金口座を持っている個人の方(持っていない方は同時に申込可) ・一定の審査基準を満たし、PayPay銀行の指定する保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方 | 20歳以上69歳以下 本人に毎月安定した収入のある方 | 20歳以上69歳以下で、収入がある方(アルバイト・パート) 保証会社の保証が受けられる方 居住地および勤務先が九州・山口の方、または福岡銀行の普通預金口座を持っている方 | ・年齢が満20歳以上65歳未満 ・保証会社(アコム株式会社)の保証を受けられる ・原則安定した収入がある ・国内に居住する個人※3 | 以下のすべての条件を満たしている方 ・カードローン契約時の年齢が満20歳以上66歳未満の方 ・安定かつ継続した収入の見込める方 ・保証会社の保証を受けられる方※4 | 原則、毎月安定した収入のある方 申込時の年齢が満20歳以上69歳未満の方 日本国内に在住の方※5 | 以下の条件を満たす方契約時の年齢が満20歳以上70歳未満の方 安定継続した収入のある方(自営、パート、アルバイトを含む) 保証会社であるアコム(株)の保証を受けられる方※6 | 以下のすべての条件を満たす個人の方・日本国内に居住している方、外国籍の方については永住許可を受けている方 ・契約時の年齢が満20歳以上満65歳未満の方 ・本人に安定かつ継続した収入の見込める方・保証会社であるイオンフィナンシャルサービス株式会社またはオリックス・クレジット株式会社の保証を受けられる方 | 申込時の年齢が満20歳以上66歳未満の方 継続安定した収入のある方 | 申込時の年齢が、満20歳以上69歳以下の方 定期的な収入がある方(パート・アルバイトの方も利用可能) 日本国籍の方または外国籍で永住権を持っている方で国内居住の個人の方 保証会社(アイフル株式会社)の保証が受けられる方 | 当金庫に出資のある団体会員の構成員の方、または自宅もしくは勤務先(事業所)が当金庫の事業エリア内(茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川県・山梨県)にある給与所得者の方で、次の条件に全て該当する方 ・同一勤務先に 1 年以上勤務されていること(自営業者等の給与所得以外の方は3年以上) ・安定継続した年収(前年税込み年収)が150万円以上であること ・申込み時の年齢が満20歳以上かつ契約時の年齢が満65歳未満であること ・当金庫指定の保証機関の保証を受けられること※6 | 以下の条件を満たす方契約時の年齢が満20歳以上70歳未満の方 安定継続した収入のある方(自営、パート、アルバイトを含む) 保証会社であるアコム(株)の保証を受けられる方※7 |

注釈

※1:外国籍の方は永住権または特別永住権を持っている方

・勤めていて毎月安定した定期収入のある方または専業主婦の方

・楽天カード株式会社または三井住友カード株式会社の保証を受けられる

※2:パート・アルバイトの方も可、学生の方は不可。次の地域に居住またはお勤めの方

神奈川県内全地域、東京都内全地域、群馬県内の以下の市

前橋市、高崎市、桐生市

保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方

横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方

※4:外国人は永住許可を受けている方が対象となる

※5:外国籍の方は永住者または特別永住者の方

※6:外国籍の方は永住許可を受けている場合に対象

※7:契約社員・パート社員、自営業者等の方も一定の条件を満たせばご利用可能。詳細は最寄りの営業店に問い合わせ。当金庫は労働組合がない会社に勤めている方でも利用可能。(取引は、自宅または勤務先に近い営業店)

楽天銀行スーパーローンは年1.9%~14.5%で楽天会員ランクに応じて審査が一部優遇※

・会員ランクに応じて審査が優遇される※

・WEB完結

楽天銀行スーパーローン※は、楽天会員ランクに応じて審査が優遇※されます。

銀行カードローンの審査が不安な方で楽天会員ランクが高い方は、ぜひ利用を検討して見てください。

来店や申込書類は一切不要で、いつでもどこでも手続きができます。

楽天銀行スーパーローンは限度額が高く、借り換えローンまで行っています。

楽天銀行スーパーローンなら、ゆとりある限度額をご用意!少額のお借入はもちろん、借り換えなどまとまったご資金のニーズにも幅広く対応可能です。

引用:楽天銀行公式|ゆとりあるご利用限度額

※一部例外あり

| 契約限度額 | 借入利率 |

|---|---|

| 10万円以上100万円未満 | 年14.5% |

| 100万円以上200万円未満 | 年6.6%~14.5% |

| 200万円以上300万円未満 | 年3.9%~14.5% |

| 300万円以上350万円未満 | 年2.9%~12.5% |

| 350万円以上500万円未満 | 年2.9%~8.9% |

| 500万円以上600万円未満 | 年2.5%~7.8% |

| 600万円以上800万円未満 | 年2.0%~7.8% |

| 800万円 | 年1.9%~4.5% |

\WEB完結で上限金額にもゆとりがある/

楽天銀行概要

| 適用金利 | 年1.9%~14.5% |

|---|---|

| 限度額 | 10~800万円 |

| 無利息期間 | なし |

| 申込条件 | ・満年齢20歳以上62歳以下の方 ※但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ・日本国内に居住している方 ※外国籍の方は永住権または特別永住権を持っている方 ・勤めていて毎月安定した定期収入のある方または専業主婦の方 ・楽天カード株式会社または三井住友カードの保証を受けられる ※楽天銀行が認めた場合は不要です |

| 審査時間 | 最短当日~2営業日 |

※審査優遇は一部例外があります。

セブン銀行カードローンは年12.0%〜15.0%で限度額が300万円だから借り過ぎを防止

・アプリから手続きで、最短翌日融資可能

・ATM手数料がかからない

セブン銀行カードローンは限度額が300万円で、他の銀行カードローンよりも少ないです。

借り過ぎてしまい返済が苦しくなるのではと心配している方にとって、安心して利用できる低金利カードローンと言えるでしょう。

ローンサービスの利用にはセブン銀行の口座が必要ですが、お申込みからお借入れまで最短翌日お借入れ可能です。

借入と返済は全国のセブン銀行ATMやダイレクトバンキングサービスでおこなえて、手数料がかかりません。

原則24時間365日、いつでも利用できます。

全国のセブン銀行ATMやダイレクトバンキングサービスを利用して、曜日や時間帯にかかわらずお借入れ・ご返済の手数料が無料で、ローンサービス(カードローン)のお取引きができます。

引用:セブン銀行公式|特長3

| 契約限度額 | 借入利率 |

|---|---|

| 10万円、30万円、50万円 | 年15.0% |

| 70万円、100万円 | 年14.0% |

| 150万円、200万円 | 年13.0% |

| 250万円、300万円 | 年12.0% |

セブン銀行概要

| 適用金利 | 年12.0%~15.0% |

|---|---|

| 限度額 | 10~300万円 |

| 無利息期間 | なし |

| 申込条件 | ・セブン銀行口座を持っている方(個人) ・契約時の年齢が満20歳以上満70歳未満の方 ・一定の審査基準を満たし、セブン銀行指定の保証会社(アコム株式会社)の保証を受けられる方 ・外国籍の方は永住者であること |

| 審査時間 | 非公開 |

三井住友銀行カードローンは年1.5%〜14.5%で消費者金融に比べて上限金利が低めのカードローン

・カードレスで利用可能※

・口座が無くても24時間WEB完結可能※1

三井住友銀行カードローンはカードレスで利用できて、わざわざATMまで来店しなくても借入や返済ができます。

三井住友銀行のATMをはじめ、イーネットATM・ローソン銀行ATM・セブン銀行ATM等にてご返済

引用:三井住友銀行公式|カードローンのご返済について

近くに三井住友銀行や提携コンビニATMがない方、カードを増やしたくない方におすすめです。

また、三井住友銀行の普通預金口座を持っていない方でも、インターネットで申込ができます。

既に普通預金口座を持っている方は、いつでも24時間Web完結で、申込時の入力項目が少ないです。

| 契約限度額 | 借入利率 |

|---|---|

| 100万円以下 | 年12.0%~14.5% |

| 100万円超200万円以下 | 年10.0%~12.0% |

| 200万円超300万円以下 | 年8.0%~10.0% |

| 300万円超400万円以下 | 年7.0%~8.0% |

| 400万円超500万円以下 | 年6.0%~7.0% |

| 500万円超600万円以下 | 年5.0%~6.0% |

| 600万円超700万円以下 | 年4.5%~5.0% |

| 700万円超800万円以下 | 年1.5%~4.5% |

三井住友銀行概要

| 適用金利 | 年1.5%~14.5% |

|---|---|

| 限度額 | 10万円~800万円 |

| 無利息期間 | なし |

| 申込条件 | 満20歳以上満69歳以下 原則安定した収入のある方 当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方 |

| 審査時間 | 最短当日 ※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。 |

注釈

※三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能

※1:本人確認をオンラインでされた方は、WEB完結が可能です。

ご契約後にローン専用カード等をご自宅へ郵送します。

なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

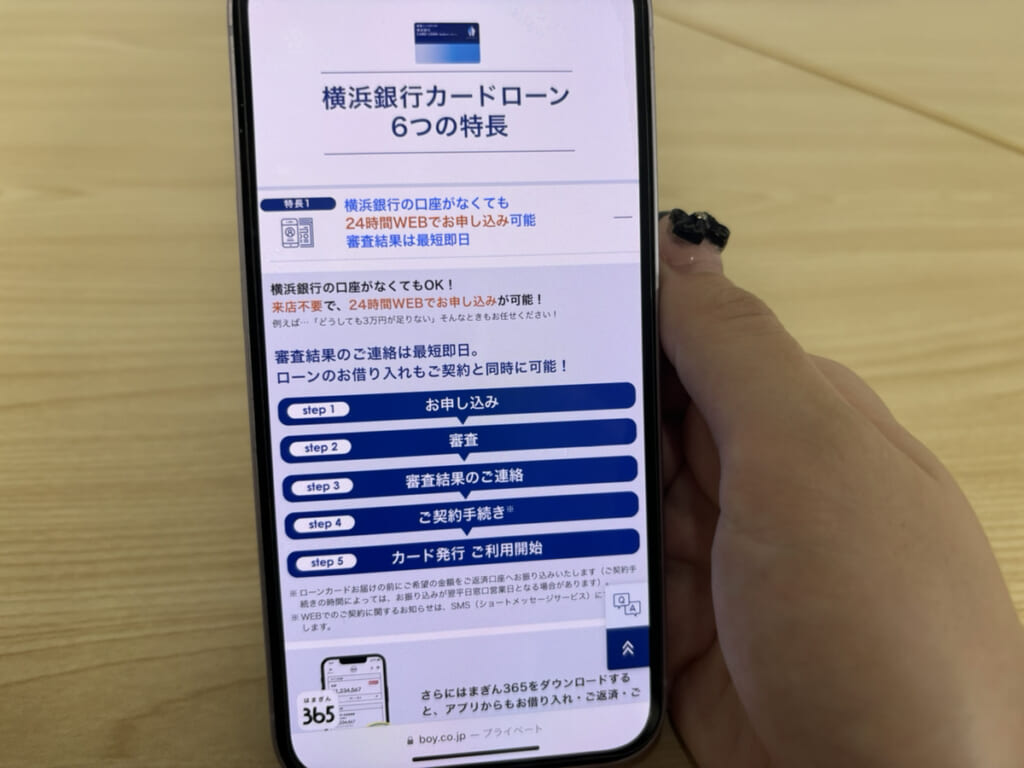

横浜銀行カードローンは関東内の特定のエリアに在住またはお勤めの方専用のローン

・口座がなくても申込可能

・審査結果は最短即日

横浜銀行カードローンは、関東内の特定のエリアに在住またはお勤めの方が利用できるカードローンです。

口座がなくても申し込みができるため、申込条件をすべて満たせる方はぜひ利用を検討してみてください。※

審査結果の連絡は最短即日で通知されて、ローンの借入を契約と同時にできるのが強みです。

また月々の返済は2,000円から行っているため、返済を負担に感じることなく利用できます。

返済に余裕を持って行いたい方には、横浜銀行のカードローンがオススメです。

| 契約限度額 | 借入利率 |

|---|---|

| 100万円以下 | 年14.6% |

| 100万円超200万円以下 | 年11.8% |

| 200万円超300万円以下 | 年8.8% |

| 300万円超400万円以下 | 年6.8% |

| 400万円超500万円以下 | 年4.8% |

| 500万円超600万円以下 | 年4.5% |

| 600万円超700万円以下 | 年4.0% |

| 700万円超800万円以下 | 年3.5% |

| 800万円超900万円以下 | 年3.0% |

| 900万円超1,000万円以下 | 年2.5% |

| 1,000万円 | 年1.5% |

※横浜銀行の普通預金口座をお持ちでない場合、ローンのご契約手続きまでに口座開設が必要です。

横浜銀行概要

| 適用金利 | 年1.5%~14.6%(変動金利) |

|---|---|

| 借入限度額 | 10~1,000万円 |

| 無利息期間 | なし |

| 申込条件 | 次の条件をすべて満たす方契約時満20歳以上69歳以下の方 安定した収入のある方およびその配偶者 ※パート・アルバイトの方も可、学生の方は不可。 次の地域に居住またはお勤めの方 神奈川県内全地域 東京都内全地域 群馬県内の以下の市 前橋市、高崎市、桐生市 保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方 |

| 審査時間 | 最短即日 |

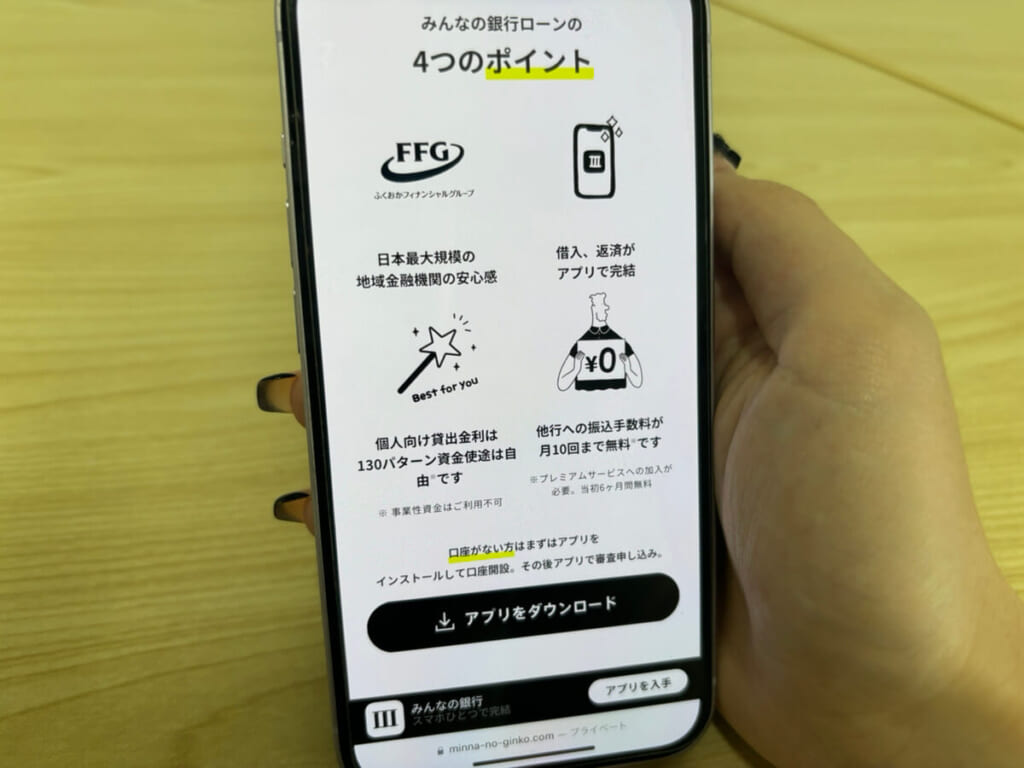

みんなの銀行Loanは年1.5%〜14.5%でプレミアム会員になると柔軟に返済が可能

・スマホアプリで契約まで完結

・セブン銀行ATMでの手数料が最大月13回まで無料

みんなの銀行Loanは、スマホアプリで申込から契約まで完結できるサービスです。

すでに持っている方の場合、年収のみを入力するだけで申し込みできます。

プレミアム会員になれば、セブン銀行ATMでの出金時にかかる手数料を最大月13回まで無料にできるためおすすめです。

ATMの利用頻度が多い方は、みんなの銀行Loanの利用が向いています。

| プレミアム会員 | プレミアム会員以外 | |

|---|---|---|

| 入金 | 無料 | 無料 |

| 出金 ※25歳以下 | 月13回まで無料 その後は1回110円 | 月3回まで無料 その後は1回110円 |

| 出金 ※26歳以上 | 月10回まで無料 その後は1回110円 | 1回110円 |

みんなの銀行Loanの公式サイトはこちら

| 適用金利 | 年1.5%〜14.5% |

|---|---|

| 限度額 | 1,000万円 |

| 無利息期間 | なし |

| 申込条件 | みんなの銀行の普通預金口座を持っている方 20歳以上69歳以下で収入がある方 |

| 審査時間 | 最短当日 |

PayPay銀行カードローンは年1.59%~18.0%で初回借入日から30日間利息ゼロ

・30日間の無利息特約

・限度額が高い

PayPay銀行カードローンは、初回借入日から30日間の無利息特約が適用されます。

利用条件は特殊で、以下の金融商品を契約中で過去に一度も利用がない方です。

銀行のカードローンで無利息期間がある銀行は多くありません。

PayPay銀行なら、銀行のカードローンで無利息期間を利用することが出来るので、銀行のカードローンを希望する方は是非検討してみてください。

- カードローン

- 旧クレジットライン

- 旧カードローン

- 旧おまとめローン

| 契約限度額 | 金利 |

|---|---|

| 100万円未満 | 年18.0% |

| 100万円以上150万円未満 | 年15.0% |

| 150万円以上200万円未満 | 年12.0% |

| 200万円以上250万円未満 | 年10.0% |

| 250万円以上300万円未満 | 年8.0% |

| 300万円以上400万円未満 | 年6.5% |

| 400万円以上500万円未満 | 年6.0% |

| 500万円以上600万円未満 | 年5.5% |

| 600万円以上700万円未満 | 年5.0% |

| 700万円以上800万円未満 | 年4.0% |

| 800万円以上900万円未満 | 年3.5% |

| 900万円以上1,000万円未満 | 年3.0% |

| 1,000万円 | 年1.59% |

PayPay銀行カードローン概要

| 適用金利 | 年1.59%~18.0% |

|---|---|

| 限度額 | 1,000万円 |

| 無利息期間 | 初回借入日から30日間 |

| 申込条件 | 次の条件をすべて満たす方・申込時の年齢が20歳以上70歳未満の方(借り入れは満73歳となる誕生月の月末まで) ・仕事をされていて、安定した収入のある方(配偶者も可) ・PayPay銀行に普通預金口座を持っている個人の方(持っていない方は同時に申込可) ・一定の審査基準を満たし、PayPay銀行の指定する保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方 |

| 審査時間 | 最短翌日 |

JCBカードローンFAITHは年4.4%~12.5%で支払い方によって金利が決定

・WEB完結

・最短即日融資

JCBカードローンFAITHは、キャッシングリボ払いとキャッシング1回払いで利用可能枠と金利の設定が異なります。

キャッシングリボ払いは、利用可能枠が最大500万円で、年利が4.4%〜12.5%です。

対してキャッシングリボ1回払いは、利用可能枠が最大5万円で、年利が5.0%に設定されています。

少額融資を希望する方は、キャッシングリボ1回払いの利用がおすすめです。

| 契約限度額 | 融資利率 |

|---|---|

| 150万円未満 | 年12.5% |

| 150万円以上250万円未満 | 年10.5% |

| 250万円以上350万円未満 | 年8.0% |

| 350万円以上400万円未満 | 年6.9% |

| 400万円以上500万円未満 | 年6.2% |

| 500万円 | 年4.4% |

JCBカードローン概要

| 適用金利 | キャッシングリボ払い:年4.4%~12.5% キャッシング1回払い:5.0% |

|---|---|

| 限度額 | キャッシングリボ払い:500万円 キャッシング1回払い:5万円 |

| 無利息期間 | なし |

| 申込条件 | 20歳以上69歳以下 本人に毎月安定した収入のある方 |

| 審査時間 | 最短即日 |

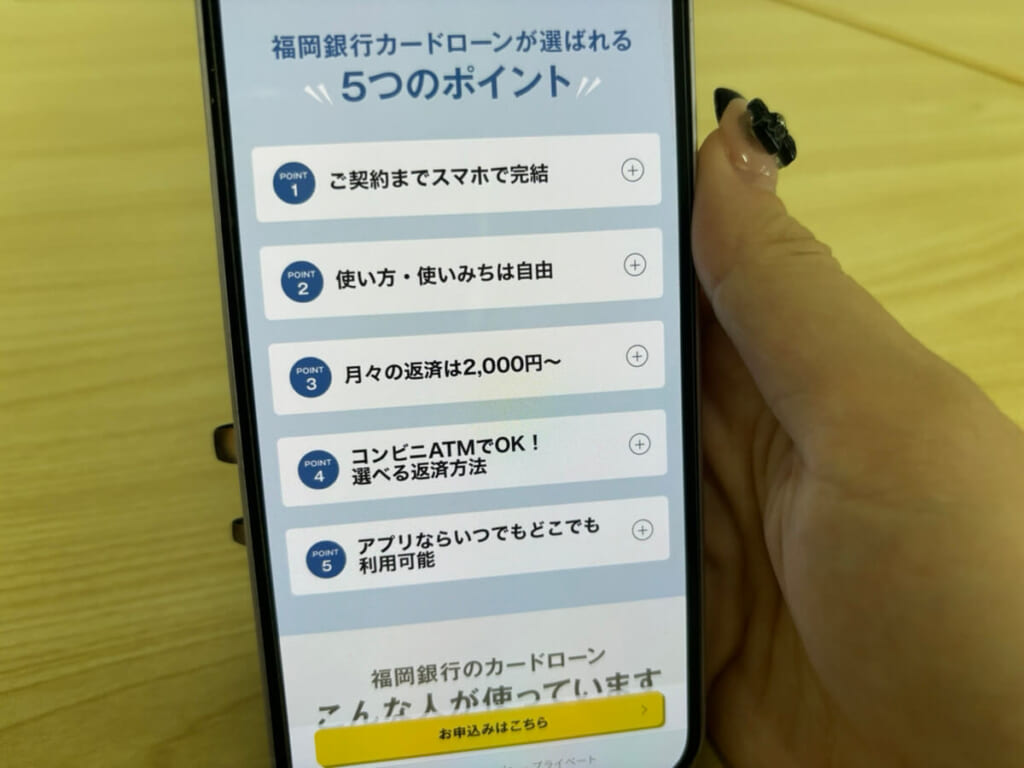

福岡銀行カードローンは年1.9%〜14.5%で固定金利だから変動する心配がない

・適応金利が低い

・固定金利で借入出来る

福岡銀行カードローンは適用金利が低く、年1.9%〜14.5%に設定されています。

一部のカードローンでは変動金利を採用しているところがありますが、福岡銀行カードローンは固定金利です。

金利が下がっても恩恵を受けることができないというデメリットもありますが、金利が大きく上がったときに影響を受けずにすみます。

リスクなく借入したい人に、固定金利制の福岡銀行カードローンはおすすめです。

| 契約限度額 | 融資利率 |

|---|---|

| 10万円~100万円 | 年14.5% |

| 100万円超~200万円 | 年12.0% |

| 200万円超~300万円 | 年10.0% |

| 300万円超~400万円 | 年8.0% |

| 400万円超~500万円 | 年7.0% |

| 500万円超~600万円 | 年6.0% |

| 600万円超~700万円 | 年5.0% |

| 700万円超~800万円 | 年4.0% |

| 800万円超~1,000万円 | 年1.9% |

福岡銀行カードローン概要

| 適用金利 | 年1.9%〜14.5% |

|---|---|

| 限度額 | 1,000万円 |

| 無利息期間 | なし |

| 申込条件 | 20歳以上69歳以下で、収入がある方(アルバイト・パート) 保証会社の保証が受けられる方 居住地および勤務先が九州・山口の方、または福岡銀行の普通預金口座を持っている方 |

| 審査時間 | 通常5⽇〜7⽇程度 |

三菱UFJ銀行カードローンバンクイックは年1.8〜14.6%で年会費やATM手数料が無料

・三菱UFJ銀行の口座がなくても申込可能

・ATM手数料無料

三菱UFJ銀行カードローンバンクイックは、三菱UFJ銀行の普通預金口座がなくても申し込めるカードローンです。

口座があれば申込時の入力項目が少なくなるというメリットがありますが、口座がなくても利用するうえで影響はありません。

利用できるATMは限られていますが、近くのコンビニやショッピングモールにあるため利便性が高いです。

なお、ATMの利用手数料はかかりません。

- 三菱UFJ銀行

- セブン銀行ATM

- ローソン銀行ATM

- イーネットATM

| 契約限度額 | 借入利率 |

|---|---|

| 10万円以上100万円以下 | 年13.6%~14.6% |

| 100万円超200万円以下 | 年10.6%~13.6% |

| 200万円超300万円以下 | 年7.6%~10.6% |

| 300万円超400万円以下 | 年6.1%~7.6% |

| 400万円超500万円以下 | 年1.8%~6.1% |

三菱UFJ銀行バンクイック概要

| 適用金利 | 年1.8%~14.0% |

|---|---|

| 限度額 | 10~500万円 |

| 無利息期間 | なし |

| 申込条件 | ・年齢が満20歳以上65歳未満 ・保証会社(アコム株式会社)の保証を受けられる ・原則安定した収入がある ・国内に居住する個人 ※外国人は永住許可を受けている方が対象となる |

| 審査時間 | 最短即日 |

みずほ銀行カードローンはみずほ銀行の住宅ローンを組んでいると0.5%引き下げ

・住宅ローンを組んでいると0.5%引き下げ

・最短当日で結果がわかる

みずほ銀行カードローンは適用金利が年2.0%〜14.0%※で、低めに設定されています。

さらにみずほ銀行の住宅ローンを契約している方の場合、年0.5%引き下げられるためお得です。

また、審査結果はインターネット申込が最短で、最短当日に回答が来ます。

| 契約限度額 | 基準金利 | 引き下げ適用後の金利 |

|---|---|---|

| 10万円以上100万円未満 | 年14.0% | 年13.5% |

| 100万円以上200万円未満 | 年12.0% | 年11.5% |

| 200万円以上300万円未満 | 年9.0% | 年8.5% |

| 300万円以上400万円未満 | 年7.0% | 年6.5% |

| 400万円以上500万円未満 | 年6.0% | 年5.5% |

| 500万円以上600万円未満 | 年5.0% | 年4.5% |

| 600万円以上800万円未満 | 年4.5% | 年4.0% |

| 800万円 | 年2.0% | 年1.5% |

みずほ銀行カードローン概要

| 適用金利 | 年2.0%〜14.0% |

|---|---|

| 限度額 | 800万円 |

| 無利息期間 | なし |

| 申込条件 | 以下のすべての条件を満たしている方 ・カードローン契約時の年齢が満20歳以上66歳未満の方 ・安定かつ継続した収入の見込める方 ・保証会社の保証を受けられる方 ※外国人は永住許可を受けている方が対象 |

| 審査時間 | インターネット(パソコン・スマートフォン):最短当日に審査結果を回答します。 店舗:翌々営業日以降に審査結果を回答します。 電話:申込受付後、翌々営業日以降に審査結果を回答します。 |

みずほ銀行に関する注釈

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

オリックス銀行カードローンは契約日の翌日から30日間の無利息サービス

・上限金利が低い

・ガン保障特約付きプランが利用可能

オリックス銀行カードローンは、契約日の翌日から30日間の無利息サービスを提供しています。

消費者金融カードローンよりも上限金利が低く、同等の無利息期間で利用できるのは強みです。

さらに、ガン保障特約付きプランが用意されていて、消費者信用団体生命保険に加入ができます。

万が一ガンと診断されて未返済債務がある場合、保険料をオリックス銀行が負担してくれるサービスです。

| 契約限度額 | 借入利率 |

|---|---|

| 100万円未満 | 年12.0%~14.8% |

| 100万円 | 年6.0%~14.8% |

| 100万円超150万円以下 | 年6.0%~14.8% |

| 150万円超200万円以下 | 年5.0%~12.8% |

| 200万円超300万円以下 | 年5.0%~12.8% |

| 300万円超400万円以下 | 年4.5%~8.8% |

| 400万円超500万円以下 | 年4.5%~8.8% |

| 500万円超600万円以下 | 年3.5%~5.8% |

| 600万円超700万円以下 | 年3.5%~5.8% |

| 700万円超800万円以下 | 年1.7%~4.8% |

オリックス銀行カードローン概要

| 適用金利 | 年1.7%〜14.8% |

|---|---|

| 限度額 | 800万円 |

| 無利息期間 | 契約日の翌日から30日間 |

| 申込条件 | 原則、毎月安定した収入のある方 申込時の年齢が満20歳以上69歳未満の方 日本国内に在住の方 ※外国籍の方は永住者または特別永住者の方 |

| 審査時間 | 不明 |

auじぶん銀行カードローンはでau IDを持っていると最大年0.5%金利優遇

・au IDを持っていると最大年0.5%金利優遇

・au IDをお持ちの方に優遇プランがある

auじぶん銀行カードローンは通常年1.48%〜17.5%の金利が適用されますが、条件をクリアするとさらに下がります。

条件は2つあり、うち1つはau IDの保有です。

年0.1%が優遇されて、金利が年1.38%〜17.4%になります。

もう1つの条件は借り換えローンの利用で、年0.5%も優遇されてお得です。

年0.98%〜12.5%の金利になり、ご利用限度額の800万円に近い金額で契約できれば1%を切る可能性があります。

| ご利用限度額 | 通常の金利 | 誰でもコース | 借り換えコース |

|---|---|---|---|

| 10万円~100万円 | 年13.0%~17.5% | 年12.9%~17.4% | 年12.5%※ |

| 110万円~300万円 | 年7.0%~13.0% | 年6.9%~12.9% | 年6.5%~12.5% |

| 310万円~500万円 | 年5.0%~7.0% | 年4.9%~6.9% | 年4.5%~6.5% |

| 510万円~700万円 | 年3.5%~5.0% | 年3.4%~4.9% | 年3.0%~4.5% |

| 710万円~800万円 | 年1.48%~3.5% | 年1.38%~3.4% | 年0.98%~3.0% |

※※ご利用限度額は100万円の場合のみ

auじぶん銀行概要

| 適用金利 | 通常:1.48%~17.5%(年率) カードローンau限定割 誰でもコース:年1.38%~17.4% カードローンau限定割 借り換えコース:年0.98%~12.5% |

|---|---|

| ご利用限度額 | ・通常、カードローンau限定割 誰でもコース 10万円以上800万円以内(10万円単位) ・カードローンau限定割 借り換えコース 100万円以上800万円以内(10万円単位) |

| 無利息期間 | なし |

| 申込条件 | 以下の条件を満たす方契約時の年齢が満20歳以上70歳未満の方 安定継続した収入のある方(自営、パート、アルバイトを含む) 保証会社であるアコム(株)の保証を受けられる方 ※外国籍の方は永住許可を受けている場合に対象 |

| 審査時間 | 最短1時間 |

※金利は2026年2月現在

イオン銀行カードローンは年3.8%~13.8%で手数料無料でイオン銀行ATMで手続き可能

・24時間365日いつでもATM手数料無料

・年会費、入会費0円

イオン銀行カードローンはイオン銀行ATMで取引ができるため、普段からイオンを利用している方におすすめです。

24時間365日、いつでも手数料無料で利用できます。

また、コンビニATMのイーネットとローソン銀行ATMでも、同様にいつでも手数料無料で取引が可能です。

提携金融機関のATM手数料はほとんど無料ですが、日時などの条件があります。

| 契約限度額 | 借入利率 |

|---|---|

| 10万円~90万円 | 年11.8%~13.8% |

| 100万円~190万円 | 年8.8%~13.8% |

| 200万円~290万円 | 年5.8%~11.8% |

| 300万円~390万円 | 年4.8%~8.8% |

| 400万円~490万円 | 年3.8%~8.8% |

| 500万円~590万円 | 年3.8%~7.8% |

| 600万円~790万円 | 年3.8%~5.8% |

| 800万円 | 年3.8% |

イオン銀行概要

| 適用金利 | 年3.8%~13.8% |

|---|---|

| 限度額 | 10万円~800万円 |

| 無利息期間 | なし |

| 申込条件 | 以下のすべての条件を満たす個人の方・日本国内に居住している方、外国籍の方については永住許可を受けている方 ・契約時の年齢が満20歳以上満65歳未満の方 ・本人に安定かつ継続した収入の見込める方・保証会社であるイオンフィナンシャルサービス株式会社またはオリックス・クレジット株式会社の保証を受けられる方 |

| 審査時間 | 不明 |

りそな銀行カードローンは所定の住宅ローンの利用で0.5%引き下げ

・所定の住宅ローンの利用で0.5%引き下げ

・アプリから簡単申込

りそな銀行カードローンは、りそな銀行住宅ローンの利用者に向けて0.5%の金利引き下げをおこなっています。

例えば利用限度額の800万円の場合、年1.99%から1.49%に引き下げられてお得です。

数百万円〜数千万円のローンを組んでいる方にとって、たった数%でも金利が引き下がれば負担を軽減できます。

なお、金利引き下げの優遇を受ける場合、住宅ローンの取引と同一口座でカードローンを利用しなければなりません。

| 契約限度額 | 基準金利 | 引き下げ適用後の金利 |

|---|---|---|

| 10万円~100万円 | 年13.5% | 年13.0% |

| 150万円 | 年10.0% | 年9.5% |

| 200万円 | 年10.0% | 年9.5% |

| 300万円 | 年7.0% | 年6.5% |

| 400万円 | 年5.5% | 年5.0% |

| 500万円 | 年4.9% | 年4.4% |

| 600万円 | 年4.5% | 年4.0% |

| 700万円 | 年4.0% | 年3.5% |

| 800万円 | 年1.99% | 年14.9% |

りそな銀行概要

| 適用金利 | 年1.99%~13.5% ※所定の住宅ローンを利用中の方は、同一口座にてカードローンを申し込んだ場合、年0.5%の金利特典が適用 |

|---|---|

| 限度額 | 800万円 |

| 無利息期間 | なし |

| 申込条件 | 申込時の年齢が満20歳以上66歳未満の方 継続安定した収入のある方 |

| 審査時間 | 1週間以内 |

東京スター銀行スターカードローンαは年1.5%〜14.6%で契約日から30日間利息0円

・銀行系カードローンで無利息期間がある

・限度額が高い

東京スター銀行スターカードローンαは、契約日から30日間の無利息サービスを提供しています。

借入日ではなく契約日、翌日からではなく当日からの適用になるため、利用時は注意してください。

また、契約限度額に対して金利がどれくらいになるかは非公開になっています。

所定の審査によって決まるため、他のカードローンよりも金利が低くなる可能性があるでしょう。

東京スター銀行カードローン概要

| 適用金利 | 年1.5%〜14.6% |

|---|---|

| 限度額 | 1,000万円 |

| 無利息期間 | 契約日から30日間 |

| 申込条件 | 申込時の年齢が、満20歳以上69歳以下の方 定期的な収入がある方(パート・アルバイトの方も利用可能) 日本国籍の方または外国籍で永住権を持っている方で国内居住の個人の方 保証会社(アイフル株式会社)の保証が受けられる方 |

| 審査時間 | 不明 |

ろうきんのカードローンは年5.275%~8.475%で団体・生協会員はより低金利

・金利差が低く利用しやすい

・生協会員なら、一般よりもお得に借入可能

ろうきんのカードローンは金利差が狭く、1桁台で収まるほどの低金利です。

団体会員の構成員の方、生協会員の組合員および同一生計家族の方であれば、一般勤労者よりも低金利で利用できます。

一般的には契約中限度額で金利が決まりますが、ろうきんは取引内容に応じて金利が決まる仕組みです。

提示金利によって最大年3.2%も金利が引き下げられるため、金利引下げ項目で条件を満たすかを確認してください。

ろうきんカードローン概要

| 適用金利 | 団体会員の構成員の方 年3.875%~年7.075% 生協会員の組合員および同一生計家族の方 年4.055%~年7.255% 団体・生協会員以外の方 年5.275%~年8.475% |

|---|---|

| 限度額 | 団体会員の場合:500万円 団体会員以外の場合:100万円 |

| 無利息期間 | なし |

| 申込条件 | 当金庫に出資のある団体会員の構成員の方、または自宅もしくは勤務先(事業所)が当金庫の事業エリア内(茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川県・山梨県)にある給与所得者の方で、次の条件に全て該当する方 ・同一勤務先に 1 年以上勤務されていること(自営業者等の給与所得以外の方は3年以上) ・安定継続した年収(前年税込み年収)が150万円以上であること ・申込み時の年齢が満20歳以上かつ契約時の年齢が満65歳未満であること ・当金庫指定の保証機関の保証を受けられること ※契約社員・パート社員、自営業者等の方も一定の条件を満たせばご利用可能。詳細は最寄りの営業店に問い合わせ。 ※当金庫は労働組合がない会社に勤めている方でも利用可能。(取引は、自宅または勤務先に近い営業店) |

| 審査時間 | 不明 |

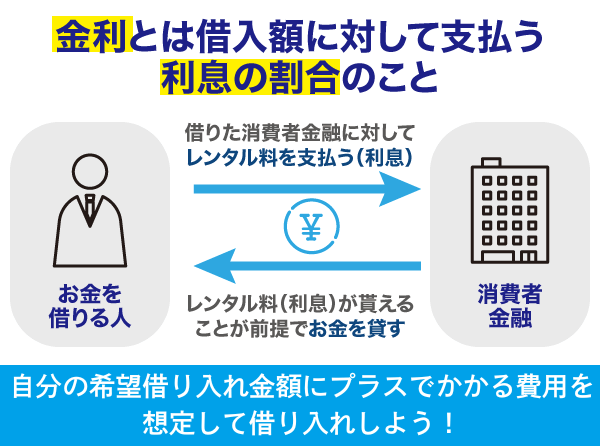

低金利カードローンの金利とは借入額に対して支払う利息の割合のこと

金利とは、借りた金額に対してどれくらいの割合で利子が発生するのかを指すパーセンテージです。

利息とは、借り入れを行った人が、借りた消費者金融に対して払うレンタル料(対価)を指し、借りた金額により様々な割合で支払います。

例えば、1年間で50万円借り入れした場合

金利10%の場合だと、発生する利息額(レンタル料)は、50,000円になります。

金利15.0%の場合であれば、発生する利息額が75,000円になります。

| 金利 | 借りた金額に対し、どれだけの割合で利子が発生するかを表したもの |

| 利息 | 借入した人が、消費者金融にレンタル料として払う料金 |

金利が低ければ低いほど、返済する額は少額になります。

金利と利息を理解し、自分の希望借入金額にプラスでかかる費用はどのくらいか考えて借り入れすることがおすすめです。

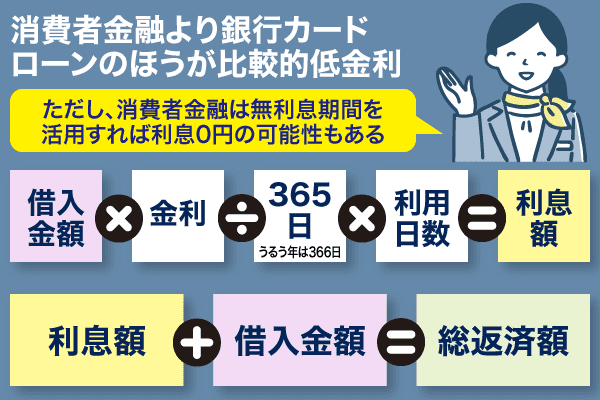

利息額を算出する簡単な計算方法を初心者にもわかりやすく解説

カードローンで借り入れを行った際に発生する利息額は簡単に計算することができます。

借入額×金利(利率)÷365日×借入期間

利率の場合、表現単位には以下の種類があるためご注意ください

| 日歩 | 現金100円に対する1日あたりの利息 |

| 月利 | 元金に対する1ヶ月あたりの金利(利率) |

| 年利 | 元金に対する1年間の利息割合を示したもの |

計算例は以下のとおりです。

| 借入額 | 金利(利率) | 計算式 | 利息額 | 1日あたりの利息額 |

| 1万円 | 20.0% | 1万円×20.0%÷365×30 | 164円 | 5円 |

| 5万円 | 20.0% | 5万円×20.0%÷365×30 | 821円 | 27円 |

| 10万円 | 18.0% | 10万円×18.0%÷365×30 | 1,479円 | 49円 |

| 15万円 | 18.0% | 15万円×18.0%÷365×30 | 2,219円 | 74円 |

| 20万円 | 18.0% | 20万円×18.0%÷365×30 | 2,959円 | 99円 |

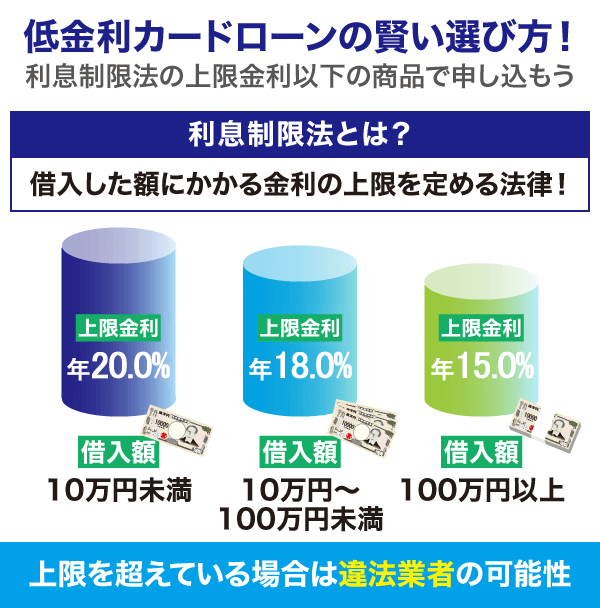

低金利カードローンの賢い選び方!利息制限法の上限金利以下の商品で申し込もう

低金利のカードローンを選ぶにあたり、利息制限法の上限以下の商品を申し込みすることが重要になります。

利息制限法とは、借り入れにかかる金利に関してその上限を定めている法律です。

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて年15%~20%となっています。

引用:日本貸金業協会|お借入れの上限金利は、年15%~20%です

利息制限法の範囲を超えた金利がかかる商品は、違法業者の可能性があるためご注意ください。

利息制限法の定める金利は以下のとおりです。

| 10万円未満 | 上限年20.0% |

| 10万円~100万円未満 | 上限年18.0% |

| 100万円以上 | 上限年15.0% |

自分が借り入れを考えている額にかかる金利は、適正な金利なのか考えて利用しましょう。

完済まで利息を抑えたい人は変動金利ではなく固定金利の商品を選ぼう

完済までの利息を減らしたい人は、固定金利の商品を選んでください。

固定金利と変動金利の違いは以下のとおりです。

| 固定金利 | 借入金完済まで金利が変わることなく一定 |

| 変動金利 | 固定金利と比べると金利は安いが、市場金利の変動に応じて金利が変わる。 完済までの返済額が確定しない。 |

変動金利は、固定金利と比べると比較的安く設定されていますが、市場金利に応じて金利が変動するので完済額が固定金利よりも高くなる可能性があります。

利息を抑えて借入したい方は、固定金利が適応されている商品を選択しましょう。

固定金利が適応されているカードローンは、消費者金融です。

さらに消費者金融のカードローンなら、銀行のカードローンとは違い無利息期間サービスを設けています。

無利息期間を使い利用すると、完済額が減るのでお得に借り入れができます。

低金利カードローンのメリットは利息総額が減ること

低金利カードローンを利用するメリットは、利息総額が減ることです。

利息金額は、借入時に適応される金額によって変わるため、低金利の商品を選ぶと総額が減ります。

利息総額が減ることで、発生する新たなメリットは以下のとおりです。

・返済期間が短縮できるので早めに完済を目指せる

・返済月額が減り、毎月の負担額が軽減される

返済期間が短縮できるので早めに完済を目指せる

低金利カードローンを選択することで、早めに完済することができます。

例として、50万円を5%で借りたときと15.0%で借りたときの違いは以下のとおりです。

| 100万円を5.0%で借りた時 | 5,0000円 |

| 100万円を15.0%で借りた時 | 150,000円 |

上記表のように、金利が10%変わるだけで、利息金額は100,000円も変わってきます。

低金利カードローンを選ぶことで、利息総額が減り結果的に返済期間短縮に繋がります。

返済月額が減って毎月の負担が軽減されるケースもある

利息総額が減ると、毎月の負担額も大きく変わります。

上述の例で考えてみると同じ値段を借入しているのに、金利が違うだけで100,000円もの違いが発生します。

1年間で返済していくことを想定すると、5%の金利で借り入れした場合だと月々の返済は87,500円に対し、15.0%で借り入れした場合だと約95,800円になります。

金利の違いだけで約10,000円の差が生まれるので、低金利カードローンを選択すると毎月の負担が軽減されるということがわかります。

毎月の負担を軽減し、ゆとりを持って返済したい方には低金利カードローンがおすすめです。

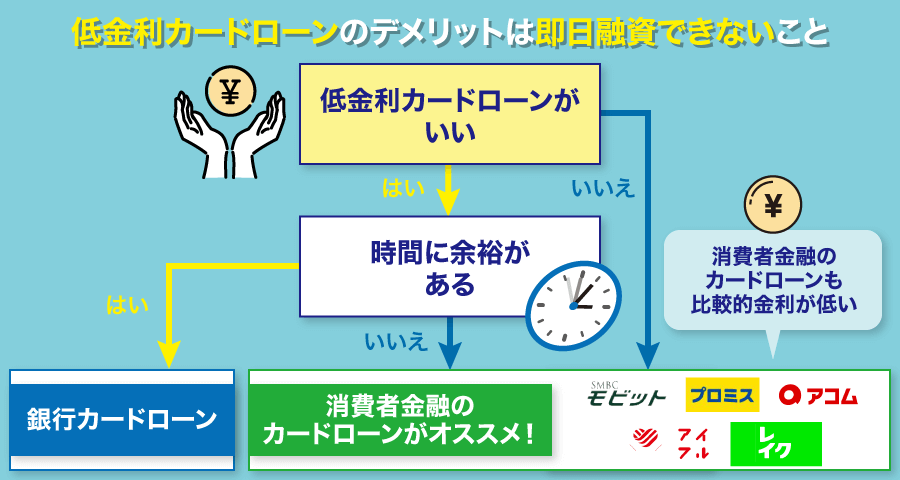

低金利カードローンのデメリットは即日融資できないこと

利息総額が軽減され負担が減る低金利カードローンですが、デメリットとして即日融資ができないことが挙げられます。

低金利に対応しているカードローンは主に銀行カードローンです。

銀行カードローンでは、消費者金融のカードローンに比べると審査は厳しいため即日融資はできません。

そのため今すぐに融資を受けたいと考える方は、銀行カードローンは利用できないのでご注意ください。

今すぐに融資を受けたいと考えている方には、消費者金融のカードローンがおすすめです。

消費者金融のカードローンでも、金利が高すぎるというわけもなく利用できます。

| 消費者金融名 | 金利 |

| アコム | 年3.0%~18.0% |

| アイフル | 年3.0%~18.0% |

| レイク | 年4.5%~18.0%※ |

| プロミス | 年2.50%~18.00% |

| SMBCモビット | 年3.0%~18.0% |

低金利のカードローンは審査が厳しい傾向が見られる

低金利カードローンに対応している銀行カードローンでは審査が厳しい傾向が見られます。

消費者金融とは違い、銀行カードローンが厳しい理由は適応される法律の違いです。

消費者金融は貸金業者に該当するため、貸金業法が適応されます。

一方、銀行カードローンでは、銀行法が適応されます。

銀行の業務の公共性にかんがみ、信用を維持し、預金者等の保護を確保するとともに金融の円滑を図るため、銀行の健全かつ適切な運営を期し、もって国民経済の健全な発展に資することを目的とする。法律の運用に当たっては、銀行の業務の運営についての自主的な努力を尊重するよう配慮しなければならない。

引用:銀行法|法律・制度の目的

消費者金融は総量規制を守り審査を行いますが、銀行カードローンでは銀行法を守ったうえで銀行独自のルールを設けている為、審査が厳しくなります。

| 審査通過率 | |

| 銀行カードローン | 非公開 |

| アコム | 44.1% |

| プロミス | 35.6% |

※参照:SMBCコンシューマーファイナンス月次データ

カードローンの審査に通らなかった方は、国からお金を借りる制度もあるため、一度確認してみるのがおすすめです。

低金利のカードローンは申込条件が厳しく即日融資に対応していない可能性が多い

低金利カードローンでは、申込条件が厳しくなります。

審査で確認される内容は以下のとおりです。

・信用情報

・他社借入状況

・本人属性(収入状況、家族構成や住居)

銀行カードローンでは、信用情報の項目で過去の情報に事故情報があると審査には通過しません。

また、銀行カードローンの審査では安定した収入が重視される為、アルバイトや主婦の方は借り入れすることができない場合が多いです。

審査が甘いカードローンはありませんが、審査に不安がある方は独自の審査基準がある消費者金融カードローンがおすすめです。

銀行カードローンでは、確認される項目が多く審査に時間を要します。

即日融資を希望している方は、消費者金融のカードローンがおすすめです。

低金利カードローンで利息を抑えるコツは無利息期間を活用すること

低金利カードローンを利用する際、利息を抑えるにはいくつかのコツがあります。

カードローンの利用先や選んだ後の使い方により、利息の変わり方はさまざまです。

例えばカードローンの利用先で迷っている場合、無利息期間の有無で選ぶと良いでしょう。

既に利用先を決めている方は、繰り上げ返済をして返済総額を抑える方法があります。

コツを押さえて、自分に適したカードローンを選んでください。

- 無利息期間を実施しているカードローンを利用する

- 複数社から借り入れしている方はおまとめローンを利用する

- 利用中のカードローンより低金利のカードローンに借り換えをする

- 繰り上げ返済をして完済までの期間を早める

※アコムでのご契約がはじめてのお客さま

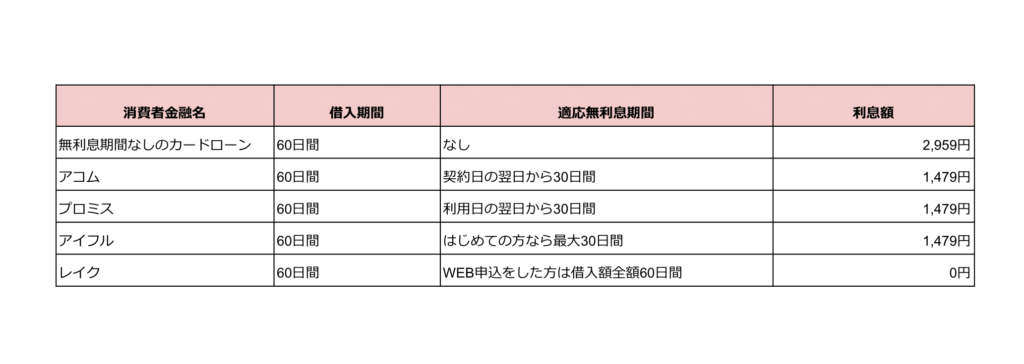

無利息期間で利息なしの利用ができる可能性がある

低金利カードローンで利息を抑えるには、カードローンを選ぶ段階で無利息期間の有無を確認するのがおすすめです。

無利息期間を利用すると、その期間内の金利は発生しないので結果的に利息をおさえることになります。

無利息期間は消費者金融カードローンで実施しているケースが多く、銀行カードローンでは実施が少ない傾向があります。

以下に無利息期間を提供しているカードローンをまとめました。

| カードローン | 無利息期間 |

|---|---|

| アコム | 契約日の翌日から30日間 ※アコムでのご契約がはじめてのお客さま |

| アイフル | はじめての方なら最大30日間 |

| レイク | ・Web申込をした方は借入額全額60日間 ・契約額200万円超えの方は30日間 ※全て契約日の翌日から開始 |

| プロミス | 利用日の翌日から30日間 |

| ダイレクトワン | 借入日の翌日から55日間 |

| ベルーナノーティス | 借入日の翌日から14日間 |

| セントラル | 契約日の翌日から30日間 |

| 東京スター銀行 スターカードローンα | 契約日から30日間 |

| オリックス銀行 カードローン | 契約日の翌日から30日間 |

| PayPay銀行 カードローン | 初回借入日から30日間 |

適用期間内であれば、利息が一切かかりません。

期間内で完済してしまえば、期間外に発生する通常利息を心配する必要がないです。

日数と無利息期間が始まるタイミングに着目して、カードローンの利用を検討してください。

複数社から借り入れしている方はおまとめローンを利用する

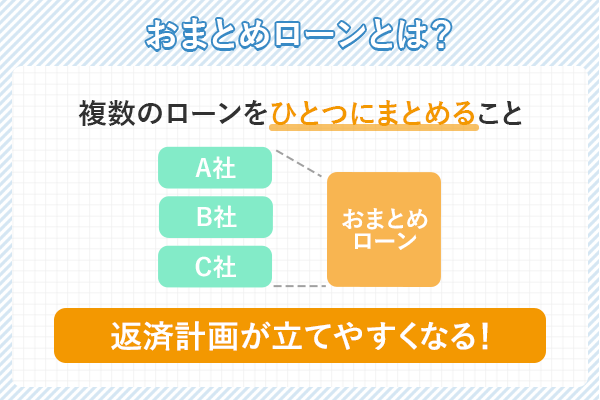

おまとめローンとは、複数社からの借り入れをひとつにまとめて返済する金融商品です。

毎月の返済をまとめられて、返済計画を立てやすくなるメリットがあります。

通常は複数社から借り入れしていると、金利や借入残高によって毎月の返済額が安定しません。

しかし、おまとめローンを利用することで、返済をまとめられて上限金利が年15.0%で借入できる可能性があります。

以下は3社から200万円を借りた場合の返済額です。

| A社 | B社 | C社 | 計 | |

|---|---|---|---|---|

| 金利 | 18.0% | 18.0% | 18.0% | – |

| 借入残高 | 70万円 | 80万円 | 50万円 | 200万円 |

| 毎月の返済額 | 1万7,775円 | 2万314円 | 1万2,696円 | 5万785円 |

| 返済総額 | 106万6,488円 | 121万8,864円 | 76万1,781円 | 304万7,133円 |

続いて、以下はプロミスのおまとめローンを利用した場合の返済例です。

おまとめローンを利用することで、返済総額を約20万円も減額できます。

| 金利 | 15.0% |

|---|---|

| 借入残高 | 200万円 |

| 毎月の返済額 | 4万8,000円 ※おまとめローン利用前と比べてマイナス2,785円 |

| 返済総額 | 284万2,747円 ※おまとめローン利用前と比べてマイナス20万4,386円 |

注釈

※1:おまとめローンの対象となる債務は、貸金業者(みなし貸金業者を含む)からの借入です。

銀行やクレジットカードのショッピング等は対象外になります。

※2:おまとめローンは従前の債務から、毎月の返済額および金利負担を軽減できる商品です。

返済方法は約定に基づく返済を行うことで、段階的に残高を減らしていく形式になります。

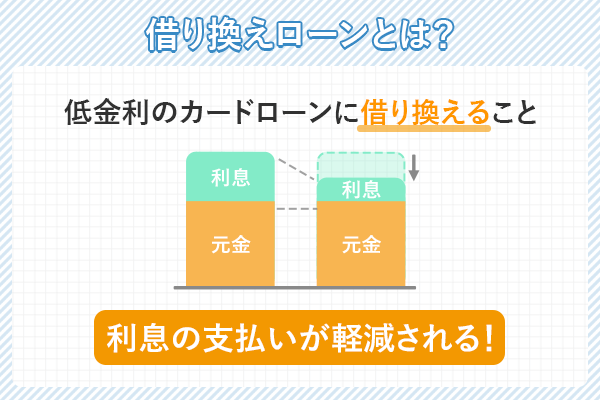

利用中のカードローンより低金利のカードローンに借り換えをする

現在、利用しているカードローンがある方は、低金利カードローンに借り換えすることがおすすめです。

借り換えローンとは、現在借入中の金融商品よりも低い金利で提供している金融商品に変更して返済していくローンです。

例えば複数社から借り入れをしていて返済する際、借入先の数に合わせて毎月返済していかなければなりません。

そこで低金利のカードローンに借り換えをすると、融資を受けて返済が月に一度だけになります。

auじぶん銀行カードローンを例に挙げると、借り換えをすれば年0.5%優遇されるためおすすめです。

| 契約限度額 | 通常の金利 | 借り換えコース |

|---|---|---|

| 10万円~100万円 | 年13.0%~17.5% | 年12.5%※ |

| 110万円~300万円 | 年7.0%~13.0% | 年6.5%~12.5% |

| 310万円~500万円 | 年5.0%~7.0% | 年4.5%~6.5% |

| 510万円~700万円 | 年3.5%~5.0% | 年3.0%~4.5% |

| 710万円~800万円 | 年1.48%~3.5% | 年0.98%~3.0% |

※金利は2026年2月現在

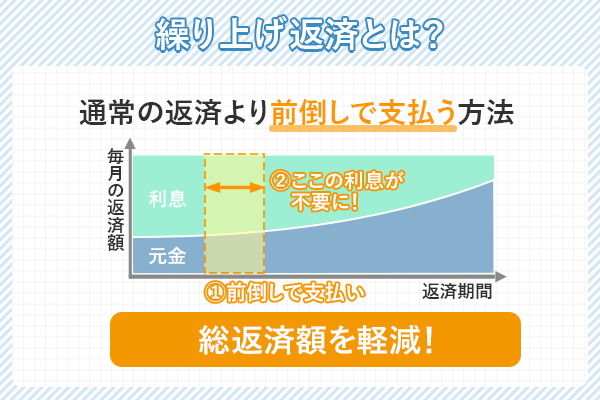

繰り上げ返済をして完済までの期間を早める

繰り上げ返済とは、通常の返済分ではなく前倒しで支払う方法です。

カードローンは返済期間が長くなってしまうと、その期間分利息がかかり返済総額が増えてしまいます。

給料が多く入った月や出費する行事・イベントがない月など、通常の返済に加えて返済しておけば将来的な負担が少ないです。

例えばアコムで毎月指定日の返済をしたとき、借入利率年18.0%で10万円を借りた際の返済額は以下の通りになります。

各回の返済額が増えると総返済額が減るため、繰り上げ返済をしていけば返済負担が少ないです。

| 返済期間 | 返済回数 | 各回の返済額 | 返済総額 |

|---|---|---|---|

| 1年以内 | 11回 | 1万円 | 10万9,018円 |

| 2年以内 | 24回 | 5,000円 | 11万9,429円 |

| 3年以内 | 32回 | 4,000円 | 12万5,771円 |

| 4年以内 | 47回 | 3,000円 | 13万8,781円 |

| 5年以内 | 47回 | 3,000円 | 13万8,781円 |

低金利カードローンをより低金利にする方法!

低金利カードローンをより低金利でお得に借りたいという方に向けて、低くする方法を紹介していきます。

- カードローンのローン提携商品を利用して適用金利を下げる

- マイナス金利が行われている期間を利用し金利を下げる

- 借り入れの限度額を増やす

上記の方法を試すと、通常の金利より低い金利で借り入れすることができます。

必ず低くなるという訳ではありませんのでご注意ください。

特に借り入れの限度額を増やすという方法は、自分の収入と限度額の希望が見合っていない場合、審査に落ちる可能性が高くなります。

方法や注意点を理解し、低金利でカードローンを利用しましょう。

カードローンのローン提携商品を利用して適用金利を下げる

1つ目は、カードローンのローン提携商品を利用して適用金利を下げる方法です。

主に銀行のカードローンでは、住宅ローンを組んでいる場合だと通常より金利を低く設定してくれるケースもあります。

住宅を購入する際にローンを使用した方は、ローンを組んでいる銀行が金利優遇の対象かどうか確認してみてください。

住宅ローンを行っている一部銀行を紹介します。

| 銀行名 | 通常金利 | 金利優遇後 |

| りそな銀行 | 1.99%~13.5% | 金利年0.5%引き下げ |

| みずほ銀行 | 年2.0%~14.0%※ | 金利年0.5%引き下げ |

| auじぶん銀行 | 年0.98%~年12.5% | 金利年0.5%優遇※ |

※金利は2026年2月現在

ほとんどの銀行が住宅ローンとセットで金利優遇を行う中、auじぶん銀行は携帯を借り換えた方を対象に金利優遇を行っています。

auIDをお持ちの方は、年0.1%優遇等と、auユーザーにお得な優遇があるので確認してみてください。

みずほ銀行に関する注釈

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

マイナス金利が行われている期間を利用し金利を下げる

マイナス金利が行われている間、金利が下がる可能性が高くなります。

マイナス金利とは、日本中央銀行がデフレ対策のために行う金融緩和政策の一種です。

民間の金融機関が中央銀行に預ける当座預金の金利をマイナスにする。金融機関は中央銀行に余分なお金を預けると金利を支払わなければならなくなるため、投資や融資などにより余剰資金が市場に流通するようになり、景気を刺激する効果を狙う。

引用:野村證券公式|マイナス金利政策

マイナス金利が行われると、民間の金融機関は中央銀行に資金を預けることを避けるので、預けられなくなった資金を貸付に回すようになります。

多くの人に借り入れをしてもらうために、金利が下がり低金利になる可能性が上がります。

2016年1月29日に日銀がマイナス金利政策の導入を決定すると長期金利の利回りが低下。これを受けて金融機関は軒並み住宅ローンの金利を引き下げました。

引用:SBI新生銀行公式|マイナス金利政策導入を受けて、各金融機関は軒並み住宅ローン金利を引き下げ。

マイナス金利が施行されている間は、金利の変動に注目しましょう。

借入の限度額を増やす

借り入れの限度額を増やすと、金利は低くなります。

カードローンの金利とは限度額に応じて決められており、限度額が増えれば金利が下がる傾向があります。

低金利でカードローンを利用したい方は、増額申請を行い金利を低くしましょう。

低金利で借り入れしたいがために申請を行うと、通過しなかったという情報が記録されてしまいます。

増額申請を行う際は、自分の収入に見合っている確認して行いましょう。

低金利カードローンで借り入れする際の注意点

低金利カードローンで借り入れをする際、利用の仕方を間違えると返済総額を抑えられない場合があります。

例えば100万円ほどの借り入れで1桁台の金利を希望しても、実現は難しいでしょう。

一般的に借入額が高いほど金利が高くなるため、限度額と利率の関係性を押さえておく必要があります。

銀行カードローンで100万円の借り入れをした場合、少なくとも金利は2桁台になります。

なお、無利息期間の利用を検討している方は、返済期限を厳守しなければなりません。

返済期限を過ぎてしまうと、無利息期間の利用が停止されてしまうからです。

利用してから後悔することがないように、どのような注意点があるか詳細を確認しておきましょう。

- 100万円以上借りる場合は限度額と利率の関係性を確認する

- 消費者金融カードローンのほうが銀行カードローンより金利が高い

- 最優先事項として返済期限を厳守する

100万円以上借りる場合は限度額と利率の関係性を確認する

100万円以上借りる場合、限度額と利率の関係性を確認しておきましょう。

契約限度額では「10万円〜100万円」や「100万円未満」がスタートラインになっていて、高い利率が設定されています。

例えば適用金利が年1.5%〜14.5%の三井住友銀行カードローンでは、100万円以下を借り入れをすると利率は年12.0%〜14.5%です。

消費者金融に比べて上限金利が低く、審査に通れば金利を抑えることが出来る可能性があります。

もし契約限度額MAXまで借り入れできれば、年1.5%の利率が適用される可能性があります。

つまり、ホームページで大々的にアピールしている金利だけでは、実際に利率がどれくらい適用されるかがわかりにくいです。

なるべく低金利のカードローンを利用したい場合は、審査結果で判明した金額に対して利率がどれくらいになるかを確認しましょう。

消費者金融カードローンのほうが銀行カードローンより金利が高い

消費者金融カードローンのほうが、銀行カードローンよりも金利が高いです。

金利差は約4%で、少額の借り入れをする際は注意してください。

消費者金融カードローンの金利上限は約18.0%ですが、銀行カードローンの金利上限は約年14%です。

利息額は「利用残高×金利÷365日(うるう年は366日)×利用日数」で計算できます。

例えば10万円を30日間利用した場合、利息額は以下の通りです。

| 消費者金融カードローン | 銀行カードローン | |

|---|---|---|

| 金利 | 年18.0% | 年14% |

| 限度額 | 1,479円 | 1,150円 |

上記の表を見ると、消費者金融カードローンの利息額は銀行カードローンよりも329円高いです。

しかし、消費者金融カードローンは無利息サービスを提供している会社が多いため、利息額を0円にできる可能性があります。

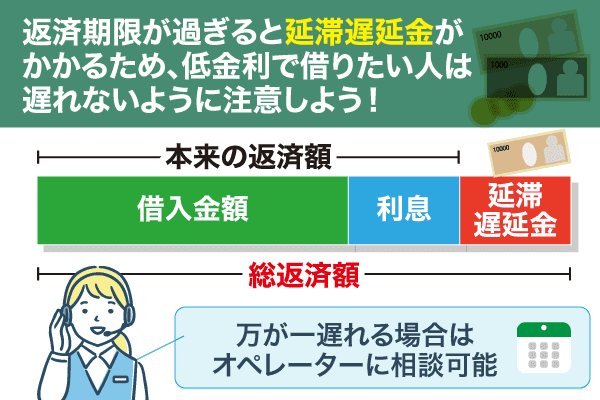

最優先事項として返済期限を厳守する

返済期限を守らないと、年20.0%の延滞損害金が発生してしまいます。

そのため、最優先事項として、返済総額を厳守してください。

せっかく低金利のカードローンにして返済総額を抑えようとしても、無駄になってしまいます。

例えば100万円の借り入れをして1年間も返済しなかった場合、延滞損害金は20万円です。

また、無利息期間中であっても連絡なしで支払いを延滞すると、サービスが強制的に停止されてしまいます。

万が一返済が遅れてしまう場合、利用先の金融会社に問い合わせて相談してください。

返済が遅れると電話や郵送で連絡が来るため、無視せずにオペレーターと対策をしっかりと練るのが重要です。

低金利カードローンのよくある質問

低金利カードローンについてのよくある質問をご紹介します。

低金利カードローンで借り入れを考えている方は、参考にしてください。

- カードローンは低金利か高金利のどちらがいいですか?

- 低金利カードローンで50万円を借りた時の返済額はどのぐらいですか?

- 低金利の基準はどれくらいですか?

・銀行カードローンと消費者金融を併用することは可能ですか?

・返済に遅れるとどうなりますか?

・カードローンの金利を下げる方法はありますか?

・カードローンの低金利はいくらまでなら違法になりませんか?

・低金利カードローンの審査は何を調べられれますか?

低金利カードローンで借り入れする前に、疑問を解消しましょう。

カードローンは低金利か高金利のどちらがいいですか?

カードローンで借り入れするには、低金利のほうがおすすめです。

一般社団法人全国銀行協会が調査した内容によると、重視するポイントとして多くの人が「金利が低いこと」と回答しております。

借入経験のある個人に対して、借入先を選定する際に重視するポイントを調査したところ、

引用:日本貸金業協会|借入先を選定する際に重視するポイント

「金利が低いこと」が 56.3%と最も高く、次いで「保証人を立てずに借りられること」が

36.5%、「申込み手順が分かりやすいこと」が 35.7%となった。

多くの人が重視するように、低金利でカードローンを借り入れすると高金利より返済期間短縮になり、ゆとりを持って返済することができます。

しかし、低金利で借り入れをする場合、銀行系カードローンだと審査結果が出るまでに時間がかかる等のデメリットが発生します。

銀行系カードローンでなくても、消費者金融のカードローンで金利が低く設定されているところもあますので、ご確認ください。

低金利カードローンで50万円を借りた時の返済額はどのぐらいですか?

50万円を借り入れしたときの返済総額を15.0%で計算した場合、以下の返済額になります。

50万円×10%÷365日×借入期間

上記の計算方法で算出すると、50万円を15.0%の金利で1年借りた場合、75,000円の利息額が追加されます。

そのため、返済額をまとめると575,000円になります。

借入前に、消費者金融の返済シュミレーションを使って、返済総額を確認することをおすすめします。

お金を借りるアプリからも返済額を確認できるサービスがあるため、金額管理が不安な方はアプリをインストールしておくと便利です。

低金利の基準はどれくらいですか?

低金利の基準は、銀行系カードローンと消費者金融のカードローンでは変わります。

カードローンの金利相場は以下のとおりです。

| 銀行カードローン | 年1.5%~15.0% |

| 消費者金融カードローン | 3.0%~18.0% |

銀行系カードローンであれば、1.5%~を最低金利としている銀行が比較的低金利になります。

消費者金融のカードローンでは、3.0%~を最低金利としている消費者金融が低金利です。

3.0%から借入可能としている消費者金融は、アコムとアイフルです。

消費者金融で低金利で借入したいという方は、アコムとアイフルがおすすめです。

銀行カードローンと消費者金融を併用することは可能ですか?

結論、併用可能です。

消費者金融のカードローンでは総量規制により、借り入れできる限度額は年収の1/3までと決まっています。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会|お借入は年収の3分の1までです

銀行のカードローンは総量規制はありませんが、消費者金融同様年収の1/3を超える融資は行っていません。

年収の1/3を超えていなければ、銀行カードローンと消費者金融の併用は可能です。

しかし、現在消費者金融から借入がある状態で銀行カードローンに申し込みをするのは、審査に落ちる可能性が高くなるのでご注意ください。

返済に遅れるとどうなりますか?

返済が1日でも遅れてしまうと、延滞により起きるリスクが3つあります。

1.各種ローンが契約できなくなる

2.信用情報に事故情報として記載される

3.遅延損害金が発生する

特に信用情報に事故情報として記載されると、カードローンだけでなくクレジットカードの契約、ローン審査、賃貸住宅の審査に通らない可能性が高まります。

一度でも事故情報に名前が乗ると、完全に情報が消えるまでに最短でも5年の期間が必要になります。

| 種類 | 情報保有期間 |

| 延滞 任意整理 | 完済後5年 |

| 自己破産 個人再生 | 完済後又は決定日から7年 |

一度でも返済を滞納してしまった方は、信用情報に登録されている可能性があります。

信用情報に登録されているかは、各信用情報機関から開示することができます。

カードローンの金利を下げる方法はありますか?

カードローンの金利を下げる方法は2つあります。

・利用額の増額申請を行う

・消費者金融の無利息期間を利用する

1つは、利用限度額の増額申請です。

カードローンでは、利用限度額が上がるにつれて金利が低くなる仕組みになっています。

低金利で借り入れをしたい方は、増額申請を行ってみてください。

増額申請を行うと低金利で借り入れ出来るメリットがありますが、収入状況の確認や返済遅延の過去がないかを詳しく確認されます。

自分の現状に合わせた増額申請でなければ、審査に落ちる可能性があるのでご注意ください。

2つ目は、消費者金融の無利息期間を利用することです。

消費者金融の無利息期間は一定の期間金利が掛からず借り入れすることができます。

無利息期間を利用しないで借り入れしたときより、全体的に見ると利息額は少額になるのでおすすめです。

カードローンの低金利はいくらまでなら違法になりませんか?

カードローンの最低金利は法律で定められていません。

低金利かどうかは、銀行のカードローンと消費者金融カードローンの平均金利を確認してください。

| 銀行カードローン | 年1.5%~15.0% |

| 消費者金融カードローン | 3.0%~18.0% |

最低金利について定める法律はありませんが、最高金利に対しては法律で定められています。

| 10万円未満 | 上限20.0% |

| 10万円~100万円未満 | 上限18.0% |

| 100万円以上 | 上限15.0% |

上記金利を超える場合は、違法業者の可能性があります。

借り入れの際は金利にご注意ください。

低金利カードローンの審査は何を調べられれますか?

カードローンの審査で確認されるポイントは3つあります。

・信用情報

・借入状況

・本人属性

上記3つをカードローン審査で確認されています。

自分の収入に見合った借入希望額、他社借入状況がなければ審査を不安に思う必要はありません。

必要があれば職場に電話にて在籍確認の電話が行われることがありますが、在籍確認なしのカードローンもあるため不安な方は確認しておきましょう。

審査に不安がある方は消費者金融のサイトで、借入可能かが確認できる診断があります。

借入前に是非お試しください。

低金利カードローンを選ぶ際は借りる金額を基準にして決めよう

低金利カードローンを選ぶ際、いくら借りるのかを基準にして決めるのが重要です。

例えば少額の借り入れをする場合、上限金利が低い銀行カードローンの利用が向いています。

100万円以上の借り入れをする際は利用先の金融商品で金利が変わるため、利用前によく確認しておきましょう。

短期間で完済できる方は、無利息期間サービスを提供している低金利カードローンがおすすめです。

なお、無利息期間によって、サービスが開始するタイミングが異なるため注意してください。

契約日なのか借入日なのかを確認して効率的に利用すれば、無利息期間を無駄なく使えます。

大阪でおすすめの消費者金融をお探しの方は、是非以下記事も参考にしてください。

貸付条件

アイフル

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |

レイク

| 商品名 | レイク |

|---|---|

| 貸付利率(年率) | 4.5%~18.0% ※貸付利率はご契約額およびご利用残高に応じて異なります。 |

| 融資までの時間 | Webなら最短20分 ※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。 ※年末年始を除きます。 ※一部金融機関および、メンテナンス時間等を除きます。 ※初めてご利用のお客さまへの当日ご融資は、8~22時(毎月第3日曜日は8~19時)となっております。 |

| 無利息期間 | 30日・60日から選べる無利息 *1 30日間無利息、60日間無利息の併用は不可です。 *2 Webで初めてお申込みで60日無利息を選択可能です。 *3 初回契約翌日から無利息適用となります。 *4 無利息期間経過後は通常金利が適用されます。 |

| 融資限度額 | 1万円~500万円 |

| 申込資格 | 年齢が満20歳以上70歳以下の国内に居住する方 日本の永住権を取得されている方 安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 返済期間・返済回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。 |

| 必要書類 | 運転免許証・健康保険証等 収入証明(契約額に応じて、新生フィナンシャルが必要とする場合、年収証明書・所得証明書) |

| 担保の有無 | 不要 |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業者登録番号 | 関東財務局長(11) 第01024号 日本貸金業協会会員第000003号 |

| 会社住所 | 東京都千代田区外神田三丁目12番8号 |

| 電話番号 | 0120-09-09-09 |