「クレジットカードで審査が甘いのは?」「審査なしのカードを知りたい」そのようなお悩みをお持ちの人がいらっしゃるのではないでしょうか。

審査が甘いクレジットカードは存在しません。

しかし、自身の支払い能力に合ったカードを選ぶことで、審査に通過しやすくなる可能性はあります。

実際、発行会社によって審査基準が異なり、なかには比較的通りやすいカードも存在します。

属性・目的別クレジットカード3選

| あなたの属性 目的 | おすすめ | 審査のポイント | 発行スピード※ |

| 【至急】今日中に作りたい | ACマスターカード 詳細はこちら | 過去より「現在の支払い能力」を重視する独自審査 | 最短20分審査! 全国の自動契約機で即日受取 |

|---|---|---|---|

| 【不安】審査落ちを避けたい | Nexus Card 詳細はこちら | 保証金を預けるデポジット型。 審査の壁が極めて低い | 審査不安な方の「最後の砦」。 着実に実績作り |

| 【お得】ポイントも貯めたい | PayPayカード 詳細はこちら | 現在の利用状況を評価。 過去の履歴に縛られにくい | 最短2分審査! アプリですぐに買い物可能 |

以下ではクレジットカードの紹介や特徴を比較表でまとめています。

審査期間・申し込み資格など都合にあわせて選んでみてください。

この記事では、審査が甘いクレジットカードがない理由や審査に通るか不安な方に向けての対策を紹介いたします。

審査なしで発行できるクレジットカードも紹介しますので、審査甘いクレジットカードをお探しの方はぜひ参考にしてください。

審査が甘いと明言されているクレジットカードは存在しない

法律上、「審査が甘い」「誰でも絶対に作れる」と断言できるクレジットカードは存在しません。

すべてのクレジットカード会社は、以下の法律によって厳格な審査が義務付けられているためです。

| 関連法規 | 目的(なぜ審査が必要か) | 審査・義務の内容 |

| 割賦販売法 | 過剰与信の防止 | 申込者の「支払可能見込額(返済能力)」を調査する義務があります。 年収や生活状況を確認し、返済能力を超える契約を結ぶことは法律で禁止されています。 |

|---|---|---|

| 犯罪収益移転防止法 | 不正利用の防止 | マネーロンダリングやテロ資金供与を防ぐための法律です。 カード発行時の「厳格な本人確認」が義務付けられており、架空名義や身元不明での発行は不可能です。 |

もし「審査なし」「誰でもOK」と謳う業者があれば、それは法律を無視した違法業者(ヤミ金)である可能性が非常に高いため絶対に利用してはいけません。

「審査が甘いカード」はありませんが「審査の基準(切り口)」は会社ごとに異なります。

各社は法律を遵守した上で、独自の「スコアリング方式(加点方式)」を用いて発行の可否を判断しているからです。

このスコアリングに大きな影響を与えるのが、以下の3つの信用情報機関に登録されているデータです。

| 機関名 | 主な特徴・情報の種類 | 保持する情報の傾向 |

| CIC | 主にクレジット系 | クレジットカードの支払い履歴を最も重視。 |

|---|---|---|

| JICC | 主に消費者金融系 | 消費者金融での借入件数や金額に詳しい。 |

| KSC | 主に銀行系 | 銀行ローンに加え、官報情報(自己破産等)を最長7〜10年保持。 |

【系統別】審査の仕組みとおすすめカード

| 系統 | 審査難易度 | 状況別のおすすめ度・定義 |

|---|---|---|

| 消費者金融系 | 【低】 独自の加点方式 | 収入に不安がある方 即日発行を希望するパート・アルバイトの方 |

| 銀行系 | 【高】 信頼性を最重視 | 安定した収入があり一つのカードを長くステータスとして使いたい方 |

| 流通系 | 【中】 門戸の広さ | 主婦・学生の方、近所のスーパーや特定の店舗でよく買い物をする方 |

| 信頼系 | 【中】 柔軟な独自審査 | クレヒスがない(ホワイト)状態の初めてカードを作る方 |

| 交通系 | 【中】 鉄道利用や通勤・通学データとの親和性を重視 | 鉄道やバスを頻繁に利用し利便性とポイント還元を両立したい方 |

| ネット系 | 【中】 AIによる高速審査 | スマホ決済を多用し早く審査結果を知りたい方 |

審査が甘いクレジットカードはありませんがおすすめのカード会社や審査の対策について知りたい方は以下から遷移できます。

消費者金融系は独自の審査基準とスピード発行が魅力のクレジットカード

「過去に審査落ちの経験がある」「今の属性で通るか不安」という方にとって、最も有力な選択肢となるのが消費者金融系クレジットカードです。

消費者金融系において誰でも通るような「甘い審査」は存在しません。

銀行系や信販系カードと比較すると、独自の審査体制が最大の特徴です。

銀行系カードが「過去」を見るのに対し、消費者金融系は独自の加点方式で「今」を評価します。

| 項目 | 内容 |

| 審査難易度 | 低 〜 中 |

|---|---|

| 重視される点 | 今の返済能力(毎月の手取り収入や現在の借入状況) |

| 審査方式 | 「今」を評価するプラス加点方式 |

| 審査スピード | 最短 3分 〜 20分 |

| おすすめな人 | ・過去に延滞があるが、今は収入がある人 ・今日中にカードを受け取りたい人 |

独自の加点方式とは

通常は「過去に延滞がある=即アウト」となるケースが多いですが、消費者金融系は「今、安定した収入があり返済する意思があるか」という項目に高い点数を配分します。

この切り口の違いが、審査通過の可能性を広げています。

結論 「審査が甘い」という魔法の言葉を信じるのではなく、「自分の今の状況を正当に評価してくれる審査基準(系統)を選ぶ」ことがおすすめです。

銀行系はステータス性と安全性を重視したい方向けのクレジットカード

クレジットカードの中でも、最も高い信頼性とステータスを誇るのがメガバンクや地方銀行・その系列会社が発行する「銀行系クレジットカード」です。

審査は甘くなく難易度は他の系統に比べて高めですが、それを補って余りあるメリットがあります。

銀行系カードは「顧客の信用度」を最も重視するため、審査は慎重かつ厳格に行われます。

| 項目 | 内容 |

| 審査難易度 | 中 〜 高 |

|---|---|

| 重視される点 | 過去の支払い実績(クレヒスに傷がないか)や勤続年数 |

| 審査方式 | 「過去」を厳格にチェックする減点方式 |

| 審査スピード | 最短 10秒 〜 1週間程度 |

| おすすめな人 | ・支払い遅延などのトラブルがない人 ・メインカードとして1枚を長く使いたい人 |

銀行系は「貸し倒れ(不払い)」のリスクを極限まで抑える仕組みをとっています。

- 過去の履歴を最重視

- 属性の「安定性」をチェック

- 不正利用への鉄壁のガード

検討の目安 「審査が甘いか」という視点ではなく、「自分の実績を証明するためのカード」と捉えるべきです。

もし現在他社での延滞がなく安定した収入があるなら、ステータスの第一歩として挑戦する価値が十分にあります。

流通系はいつもの買い物でお得にポイントが貯まるクレジットカード

デパートやスーパー、コンビニ、ネットショッピングなどの「小売業」が発行しているのが流通系クレジットカードです。

ターゲット層が「自社店舗を利用する一般消費者」であるため、主婦や学生・パート・アルバイトの方でも申し込みやすい柔軟な基準が特徴です。

流通系は、カードの利用そのものよりも「自社サービスを使い続けてもらうこと」を重視した審査が行われます。

| 項目 | 内容 |

| 審査難易度 | 中(比較的、間口が広い) |

|---|---|

| 重視される点 | 自社サービスの利用意欲(店舗での買い物実績など) |

| 審査方式 | 「今後の利用見込み」を重視する柔軟方式 |

| 審査スピード | 最短 30分 〜 数日程度 |

| おすすめな人 | ・特定のスーパーや通販をよく利用する人 ・主婦や学生、パート・アルバイトの方 |

流通系カードを発行する目的は、カードの利息で稼ぐことよりも「自社のお店(楽天・イオン・PayPayなど)を何度も利用してもらうこと」にあります。

そのため、銀行系カードなら審査落ちするような属性の方でも自社サービスのヘビーユーザーであれば前向きに審査される傾向があります。

信頼系は長年の実績と手厚い優待・サポートが充実したクレジットカード

クレジットカードの「審査・発行」を専業としてきた歴史ある企業が発行するのが、信販系クレジットカードです。

銀行系に近い信頼性と、流通系に近い親しみやすさを兼ね備えたまさに「バランス型」の系統といえます。

信販系は、長年培った膨大なデータを元に「この人は最後までしっかり支払ってくれるか」を冷静に判断します。

| 項目 | 内容 |

| 審査難易度 | 中 〜 高 |

|---|---|

| 重視される点 | 社会的な信用度(勤続年数の長さや安定した職種など) |

| 審査方式 | 「属性と実績」をじっくり見るバランス方式 |

| 審査スピード | 当日 〜 2週間程度 |

| おすすめな人 | ・旅行や会食など、手厚い優待を求める人 ・社会的地位に見合った1枚を持ちたい人 |

信販系カードの審査で最も見られるのは、「これまで他社を含めて、期限通りに支払ってきたか」という点です。

爆発的なポイント還元やスピード発行を売りにするよりも、長く付き合える「メインカード」としての信頼性を重視しています。

一度審査に通れば、将来的にゴールドやプラチナといった上位カードへの道が開けやすいのが特徴です。

交通系は通勤・出張などの移動をより便利に、お得にするクレジットカード

鉄道や航空などの公共交通機関が発行、または提携しているのが交通系クレジットカードです。

オートチャージ機能や定期券一体型など、日々の移動をスムーズにする機能が最大の魅力です。

交通系は「移動の利便性向上」を目的としているため、幅広い層に発行されていますが信用情報の「正確さ」は厳しくチェックされます。

| 項目 | 内容 |

| 審査難易度 | 中(標準的) |

|---|---|

| 重視される点 | 生活の安定性(居住年数や固定電話の有無などが加点されることも) |

| 審査方式 | 「堅実な支払い習慣」を重視する安定性評価 |

| 審査スピード | 最短 1週間 〜 2週間程度 |

| おすすめな人 | ・電車や新幹線を頻繁に利用する人 ・オートチャージでキャッシュレス化したい人 |

「インフラの一部」としての信頼性が求められる 交通系カード(特にビューカードなど)は、定期券購入やオートチャージという「生活に欠かせない決済」を担います。

そのため、過去に携帯料金や他社カードで数ヶ月の延滞(金融事故)がある場合は審査通過が厳しくなる傾向があります。

逆に、普通に働いていて大きなトラブルがない方であれば、学生や主婦でも十分に発行のチャンスがあります。

ネット系はオンラインショッピングでの還元率に特化したクレジットカード

特定の店舗(実店舗)を持たず、インターネット上のサービスを中心に展開しているのがネット系クレジットカードです。

スマホ一台で申し込みから管理まで完結し、オンラインショッピングでの圧倒的なポイント還元が最大の特徴です。

ネット系は「自社経済圏(エコシステム)のユーザー」を増やすことを最優先するため、審査の窓口を非常に広く設定しています。

| 項目 | 内容 |

| 審査難易度 | 中(比較的、間口が広い) |

|---|---|

| 重視される点 | 自社経済圏の利用実績(楽天・ヤフーショッピングなどの利用歴) |

| 審査方式 | AIによる経済圏データ連動型の加点審査 |

| 審査スピード | 最短 2分 〜 1週間程度 |

| おすすめな人 | ・特定のネット通販やスマホ決済をよく使う人 ・ポイントを効率よく貯めたいポイ活層 |

「独自の経済圏データ」が審査を後押しする ネット系カードの最大の特徴は、CICなどの信用情報だけでなく自社サービスの利用データを審査に活用できる点です。

例えば、スマホ決済の利用頻度やECサイトでの購買履歴などが「この人は自社の大切なお客さまである」という加点材料になり属性が低い方でも審査通過の可能性が高まります。

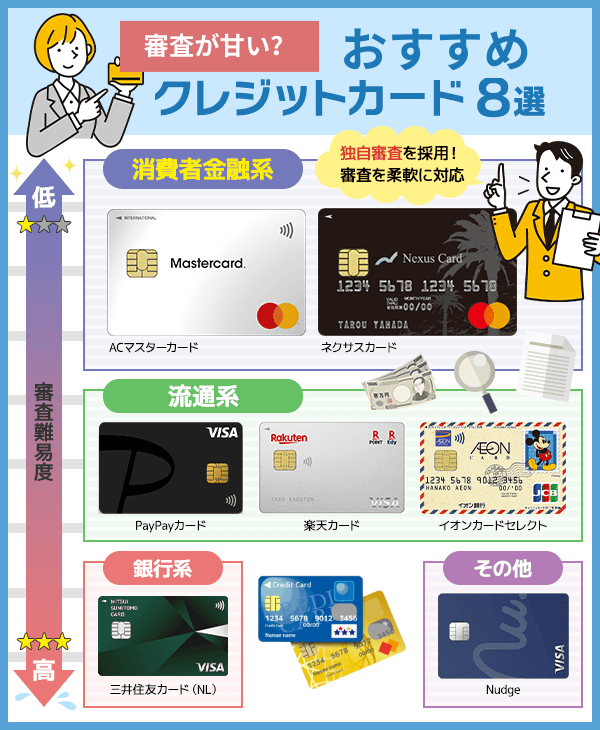

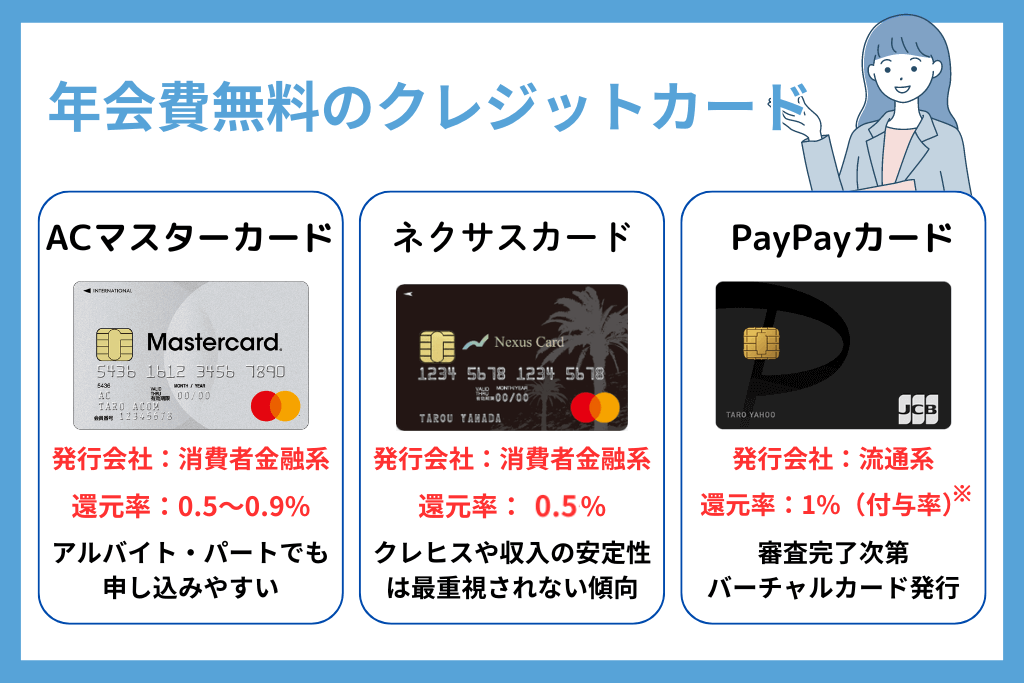

審査が甘いクレジットカードはある?おすすめ8選を紹介

審査が甘いクレジットカードはあるのか不安に感じている方でも作れる可能性があるクレジットカードを紹介します。

クレジットカードの選出基準は、以下の通りです。

- 発行会社:消費者金融や流通系かどうか

- 審査期間:審査期間が短いかどうか

- 申し込み資格:申込条件が少ないかどうか

過去の延滞などで信用情報に記録が残っている間は、一般的なクレジットカードの審査通過が難しくなる傾向があります。

誰でも通るような審査の甘いカードはありませんが、一般的な銀行系審査とは異なる「独自のスコアリング基準」を採用している、発行の可能性があるカードは以下の通りです。

申込前に自身の信用情報を確認してみるのがおすすめです。

| クレジットカード | 特徴 | 発行会社 | 審査期間 | 年会費 | 還元率 | 申込資格 |

ACマスターカード 詳細はこちら | \おすすめ!/ 最短20分審査※ | 消費者金融系 | 最短20分 審査※ | 無料 | 0.25%※ | 安定した収入と返済能力がある方 |

|---|---|---|---|---|---|---|

ネクサスカード 詳細はこちら | デポジット型なので 一般カードよりも審査が甘い | 消費者金融系 | 通常2週間程度 | 1,375円(税込) 発行手数550円(税込) | 0.5% | お申し込みは 18歳以上の方 (高校生を除く) |

| PayPayカード 詳細はこちら | 入会の審査時間が最短2分で 審査結果がすぐわかる | 流通系 | 最短7分 (申込5分、審査2分)※ | 無料 | 最大1.5% (付与率)※ | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 三井住友カード(NL) 詳細はこちら | 支払方法が豊富で 滞納の心配が少ない | 銀行系 | 最短10秒※ | 無料 | 0.5~7%※ | 18歳以上 (高校生を除く) |

| Nudge 詳細はこちら | 勤務先情報の入力が不要 | お問い合わせ ください | 申込日 +2営業日以内 | 無料 | なし | 満18歳以上 (その他の情報は未公開) |

| 楽天カード 詳細はこちら | 収入がなくても 審査に通る場合がある | 流通系 | 最短3日 | 無料 | 1% | 日本国内在住の満18歳以上 (高校生除く) |

| イオンカード セレクト 詳細はこちら | 最短申込当日に 仮カードの発行が可能 | 流通系 | 最短即日 | 無料 | 0.5%~ | 満18歳以上 |

※三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ETCカードの発行は約2週間程度となります。

※PayPayカードの付与率に関する注釈

ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

ACマスターカードに関する注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※毎月ご利用金額から0.25%キャッシュバック

ACマスターカードは最短20分審査※!独自の審査基準でパート・アルバイトも対象

- アプリがあれば最短20分審査※でカードを発行できる

- パート・アルバイトでも申し込み可能

- 3秒診断でカード発行の可否をすぐ確認できる

ACマスターカードはインターネットから申し込むことで、最短20分※で審査結果がわかるクレジットカードです。

アルバイト・パートとして働く方も、安定した収入と返済能力があれば問題なく申し込みできます。

アプリで発行したバーチャルカードは実際の店舗だけでなく、通販サイトなどでも利用可能です。

銀行系カードは、過去の信用情報に1つでも「延滞」の記録があると、現在の年収が高くても審査通過は厳しくなります。

しかし「過去に失敗があっても、現在安定した収入があり返済意思がある」と判断されれば、独自のスコアリングによって柔軟にカード発行を行う姿勢を持っています。

またACマスターカードは、3秒診断があるため初めての方でも申し込みしやすいです。

診断画面に年齢・年収・他社での借入額を入力すると、その場でカード発行の可否を通知してくれます。

即日発行できて使い勝手の良いクレジットカードを探している方は、ぜひ申し込みを検討してみてください。

アルバイト・パートでも申込みOK!

\審査が不安な人にもおすすめ!/

| 発行会社 | 消費者金融系 |

| 審査期間 | 最短20分※ |

| 年会費 | 無料 |

| 還元率 | 0.25%※ |

| 国際ブランド | Mastercard |

| 申込資格 | 安定した収入と返済能力がある方 |

| 電子マネー | Google Pay |

| 締め日・支払日 | 35日ごとの支払・毎月支払 (口座振替・口座振替以外) |

| 支払方法 | 1回払い/リボ払い |

ACマスターカードに関する注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※毎月ご利用金額から0.25%キャッシュバック

ネクサスカードはデポジット型なので一般クレジットカードよりも審査は甘め

- デポジットなので使いすぎる心配がない

- 200円で1ポイント進呈される

- 自分で限度額が設定可能

ネクサスカードはカードの審査に不安を感じている方や、過去に通過しなかった方におすすめのカードです。

デポジット型のカードは信用情報より、カード発行の際に入金された保証金を信用情報として担保します。

デポジット型クレジットカードとは?

お客様の信用をデポジット(保証金)で表明いただく新しいタイプのクレジットカードです。

プリペイドカードと違ってデポジットは預けたままで、カード利用代金を後払いでお支払いただきます。

ネクサスカードは保証金がそのまま担保となり万が一支払い不能になっても貸し倒れが発生しない仕組みのため、過去に信用情報へ傷がある人でも発行の土俵に立てるクレジットカードです。

過去の履歴が原因でカード作成を諦めていた方でも、独自の審査基準によって発行のチャンスがあるクレジットカードをご紹介します。

フリーランス・個人事業主の方にもおすすめのカードです

ネクサスはポイント還元も充実しており、溜まったポイントはデジコのデジタルギフトに交換が可能です。

ポイントを重視しつつ審査に落ちたくないという方は、ネクサスのクレジットカードを検討してください。

| 発行会社 | 消費者金融系 |

| 審査期間 | 通常2週間程度 |

| 年会費 | 1,375円(税込) |

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 申込資格 | お申し込みは18歳以上の方 (高校生を除く) |

| 電子マネー | - |

| 締め日・支払日 | 15日締め 翌月6日払い8 |

| 支払方法 | 1回払い・2回払い・分割払い リボ払い・ボーナス一括払い |

PayPayカードは入会審査の時間が最短2分で審査結果がすぐわかる

- 入会審査の時間が最短2分で審査結果がすぐわかる

- 年会費が永年無料

- ナンバーレスで番号の覗き見を防止できる

PayPayカードは、入会審査の時間が最短2分で審査結果がすぐわかります。

さらに、クレジットカードの発行スピードが最短即日であり、審査が完了次第すぐにバーチャルカードが発行されることが特徴です。

カードが手元に届くまでカード番号が利用できるため、ネット通販をはじめとするショッピングをすぐ利用できます。

また、年会費が永年無料なため、クレジットカードの維持費が気になる人にもおすすめです。

| 発行会社 | 流通系 |

| 審査期間 | 最短7分 (申込5分、審査2分) |

| 年会費 | 無料 |

| 付与率 | 最大1.5%※ |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 申込資格 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 電子マネー | iD/Apple Pay |

| 締め日・支払日 | 月末締め翌月27日払い |

| 支払方法 | リボ払い/キャッシング/分割払い |

※PayPayカードの付与率に関する注釈

ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

三井住友カード(NL)は独自のスコアリング審査

- 満18歳以上(高校生を除く)なら申し込める

- 支払方法が豊富で滞納の心配が少ない

- 年会費無料で維持費を低減できる

三井住友カード(NL)は、満18歳以上で高校生以外なら申し込めます。

最短10秒※で審査が完了するため、すぐに審査結果を知りたい人にもおすすめです。

支払い方法は、マイ・ペイすリボや2回払い、ボーナス一括払いなどから選べるため、支払いの負担を低減できます。

さらに一般的な銀行系カードは年収や勤続年数といった「過去の積み上げ」を重視しますが、三井住友カードは「Vポイント経済圏」での活動実績を評価に組み込んでいます。

また、前倒しも可能なため、自分の予定にあわせた返済計画を立てることが可能です。

| 発行会社 | 銀行系 |

| 審査期間 | 最短10秒※ |

| 年会費 | 無料 |

| 還元率 | 0.5~7%※ |

| 国際ブランド | ・Visa ・Mastercard |

| 申込資格 | 18歳以上 (高校生を除く) |

| 電子マネー | iD/Apple Pay/Google Pay WAON/PiTaPa |

| 締め日・支払日 | 15日締め翌月10日払い または月末締め翌月26日払い |

| 支払方法 | 1回払い/2回払い ボーナス一括払い/リボ払い/分割払い |

※三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ETCカードの発行は約2週間程度となります。

Nudgeは審査時に勤務先情報の入力が不要

- 審査時に勤務先情報の入力が不要

- 自分名義の口座がなくても申し込める

- 利用限度額が10万円で使い過ぎを予防できる

NudgeはAIを活用した独自審査を採用しており、審査時に勤務先情報の入力が不要です。

そのため、アルバイト・パートや大学生、フリーランスの方も審査に通過しやすい傾向にあります。

また、利用額の返済はセブン銀行ATMまたは銀行振込で行えるため、自分名義の口座がなくても申し込むことが可能です。

さらに利用限度額が10万円なため、使い過ぎが心配な方も金銭的な不安を低減できます。

| 発行会社 | お問い合わせください |

| 審査期間 | 申し込み日 +2営業日以内 |

| 年会費 | 無料 |

| 還元率 | なし |

| 国際ブランド | Visa |

| 申込資格 | 満18歳以上 (その他情報は未公開) |

| 電子マネー | なし |

| 締め日・支払日 | 1日締め翌月20日払い |

| 支払方法 | お問い合わせください |

楽天カードは収入がなくても審査に通る場合がある

- 収入がなくても審査に通る場合がある

- 楽天グループのサービスを利用時の特典が豊富

- WEB申込がスマートフォンから24時間できる

楽天カードは、収入がなくても審査に通る場合があります。

配偶者に収入や金融資産を保有しているなどであれば、安定した収入がなくても審査に通過しやすいです。

WEB申込はスマートフォンから24時間できるうえに、身分証の提出が不要でかんたんに申し込みができます。

また、楽天グループのサービスを利用時の特典が豊富なため、楽天グループのネットショッピングや銀行を利用している人にもおすすめです。

| 発行会社 | 流通系 |

| 審査期間 | 最短3日 |

| 年会費 | 無料 |

| 還元率 | 1% |

| 国際ブランド | ・American Express ・Mastercard ・Visa ・JCB |

| 申込資格 | 日本国内在住の満18歳以上 (高校生除く) |

| 電子マネー | iD/Apple Pay/Google Pay |

| 締め日・支払日 | 月末締め翌月27日払い |

| 支払方法 | リボ払い/キャッシング/分割払い ボーナス一括払い/ボーナス2回払い |

イオンカードセレクトは流通系ならではの柔軟な審査

- 最短申込当日に仮カードの発行が可能

- イオン系列での特典が豊富

- 学生や主婦も審査に通過できる場合がある

イオンカードセレクトは、最短申込当日に仮カードの発行が可能です。

また、審査に通過すると平均1~2週間ほどで自宅にカードが届くため、クレジットカードを早く入手したい人にもおすすめです。

イオンカードセレクトは18歳以上であれば、申し込みができます。

高校生は卒業年度の1月1日以降であれば発行が可能なため、学生や主婦の方にも審査を通過しやすいです。

| 発行会社 | 流通系 |

| 審査期間 | 最短即日 |

| 年会費 | 無料 |

| 還元率 | 0.5% |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| 申込資格 | 満18歳以上 |

| 電子マネー | iD/Apple Pay/EAON Pay/イオンiD |

| 締め日・支払日 | 10日締め翌月2日払い |

| 支払方法 | 1回払い/2回払い/ボーナス一括払い ボーナス2回払い/リボ払い/分割払い |

審査に通過しやすいクレジットカードの特徴

クレジットカードの審査に通るかどうかは、単に「年収が高いか」「正社員か」といった属性だけで決まるわけではありません。

実際には、カード会社のビジネスモデルやリスク管理の仕組みによって、審査の通りやすさには大きな違いがあります。

特に、審査に不安がある人でも通過しやすいとされるクレジットカードには以下のような共通点があります。

- 銀行系とは異なる独自の審査基準を採用している

- 即日発行などスピードを重視した審査体制を整えている

- リボ専用やデポジット型など、カード会社の貸し倒れリスクを抑える仕組みがある

これらの特徴を理解せずに闇雲に申し込むと、審査落ちを繰り返して信用情報に悪影響を与える可能性もあります。

そのため、自分の状況に合った「通りやすい設計のカード」を選ぶことが審査突破への近道といえるでしょう。

ここからは、審査に通過しやすいクレジットカードに共通する具体的な特徴を3つの観点から詳しく解説していきます。

消費者金融系・流通系は独自の審査基準で通りやすい

クレジットカードの発行会社は、大きく分けて「銀行系」「消費者金融系」「流通系」に分類されます。

このなかでも消費者金融系・流通系のクレジットカードは、銀行系と比べて審査に通りやすい傾向があります。

銀行系カードは、住宅ローンや融資などの金融商品も扱っているため信用情報や返済能力を厳格にチェックします。

一方で、消費者金融系や流通系はカード利用による手数料収入や利用実績の積み上げを重視しているのが特徴です。

審査の合否は、各社が設定している「加点対象」の違いで決まります。

そのため、A社ではマイナス評価だった属性も、B社では強力な加点対象になるというケースが少なくありません。

そのため、以下のような人でも審査に通る可能性があります。

- 過去にクレジットカードの審査に落ちた経験がある

- 勤続年数が短い、非正規雇用である

- 現在は安定した収入があるが、信用情報に不安がある

| 発行会社別の審査傾向 | ||

|---|---|---|

| 発行会社の系統 | 審査の厳しさ | 審査で重視されやすいポイント |

| 銀行系 | 厳しめ | 年収・勤続年数・信用情報 |

| 消費者金融系 | 比較的柔軟 | 現在の返済能力 |

| 流通系 | 比較的柔軟 | 会員属性・利用実績 |

即日発行に対応している

即日発行に対応しているクレジットカードは、審査に不安がある人でも比較的申し込みやすいカードの代表例です。

申し込み当日から利用できる利便性が注目されがちですが、実は「審査の仕組み」という点でも特徴があります。

即日発行カードは、スピードを重視するために審査工程がシンプルかつ自動化されているケースが多くAIやスコアリングシステムによって短時間で可否判断が行われます。

その結果、細かい属性情報よりも現在の支払い能力や最低限の信用情報が重視されやすくなります。

特に以下のような人は、即日発行カードの審査と相性が良いといえるでしょう。

- 正社員ではないが、継続した収入がある

- 勤続年数が短く、属性面で不安がある

- 過去の信用情報より「今の状況」を評価してほしい

| 即日発行カードと通常カードの違い | ||

|---|---|---|

| 項目 | 即日発行対応カード | 通常のクレジットカード |

| 審査スピード | 最短数分~当日 | 数日~1週間程度 |

| 審査方法 | AI・自動審査が中心 | 人的審査を含む場合あり |

| 重視される点 | 現在の支払い能力 | 年収・勤続年数・信用情報 |

| 利用開始 | デジタルカードで即利用 | カード到着後 |

このように、即日発行カードは「厳しいチェックを省いている」のではなく判断基準を最小限に絞っているのが特徴です。

即日発行に対応しているクレジットカードは、「早く使いたい人」だけでなく「審査に不安がある人」にとっても現実的な選択肢です。

スピード重視の審査特性を理解したうえで、自分の状況に合ったカードを選ぶことが審査通過へのポイントです。

リボ専用やデポジット型など発行リスクを抑えた仕組みがある

カード会社側が「貸し倒れ(不払い)」のリスクを回避する仕組みをあらかじめ備えているカードは、その分審査の間口を広く設定できる傾向にあります。

例えば、リボ払い専用カードは将来的な手数料収益が見込めるため通常のカードよりも幅広い層をターゲットとして受け入れています。

また、あらかじめ保証金を預けるデポジット型カードは、その保証金が担保となるため過去に大きな金融事故がある方でも発行の土俵に乗ることが可能です。

| リスクヘッジ型カードの特徴まとめ | ||

|---|---|---|

| 仕組み | リスクヘッジの方法 | ユーザーへの恩恵 |

| リボ専用 | 将来的な利息収益を見込む | 一般的なカードより申し込み対象が広い |

| デポジット型 | 保証金を担保にする | ブラックや無職でも発行のチャンスがある |

審査に強い不安がある方や、過去の金融事故から時間が経過していない方の「最終手段」となるのがデポジット型カードです。

- 物理的な担保

- カード会社の安心感

- クレヒス構築が可能

クレジットカードの審査内容

クレジットカードの審査は、個人の信用力を「3C(性格・能力・資産)」という3つの多角的な指標で測定することから始まります。

そのプロセスは銀行や消費者金融の「カードローン」とは根拠法や評価基準が異なり、独自のスコアリング(点数化)によって合否が判定されます。

具体的には年収や勤続年数といった「属性情報」をデジタルに評価し、本人確認書類の正確な照合を経て発行に至ります。

| 項目 | 概要 | 審査通過のポイント |

| 基本指標(3C) | 性格・能力・資産の3軸評価 | 過去の支払い履歴(性格)が最重視される |

|---|---|---|

| 評価システム | 属性情報のスコアリング | 嘘のない正確な情報の入力が必須 |

| 他審査との違い | 割賦販売法に基づく審査 | 総量規制対象のローンより柔軟な場合がある |

| 必要書類 | 本人確認および収入証明 | スマホ撮影時の「画像の鮮明さ」も重要 |

審査は「総合加点方式」 「年収が低いから」「勤続年数が短いから」と一つの項目だけで即座に落ちるわけではありません。

年収の低さを「過去の誠実な支払い実績(クレヒス)」で補うなど、全体のバランスで評価されるのがクレジットカード審査の大きな特徴です。

審査の基本となる3Cは性格と返済能力および資産状況から評価される

カード会社が「この人にカードを発行しても大丈夫か」を判断する際、世界的に用いられる指標が「3C」です。

これら3つの要素を総合的に判断し、発行の可否と利用限度額を決定します。

| 要素(3C) | 項目名 | 具体的なチェック内容 |

| Character | 性格(信用) | 過去の支払い実績(クレヒス)。「期日を守る誠実な人か」を信用情報機関のデータから判断します。 |

|---|---|---|

| Capacity | 能力(資力) | 年収、勤務先、勤続年数。「毎月安定した支払いができる余力があるか」を測定します。 |

| Capital | 資産(財産) | 居住形態(持ち家か賃貸か)、居住年数。「万が一の際の担保や蓄えがあるか」を評価します。 |

審査不安を感じる方の多くは「Capacity(年収)」を気にしますが、実はカード審査で最も大きな比重を占めるのは「Character(支払い履歴)」です。

過去にスマホ代や他社カードの支払いを何度も延滞している場合、「性格面に問題あり」とみなされいくら稼いでいても審査落ちするリスクが高まります。

クレジットカードとカードローンでは適用される法律や利用目的の基準が異なる

一見似ている両者ですが、審査の根拠となる法律が異なるため評価の「厳しさの質」に差が生まれます。

| 比較項目 | クレジットカード(ショッピング) | カードローン(融資) |

| 適用法律 | 割賦販売法 | 貸金業法 |

|---|---|---|

| 審査の指標 | 支払可能見込額(年収−生活費等) | 総量規制(年収の3分の1まで) |

| 利用目的 | 商品やサービスの「決済」 | 現金の「借入」 |

| 審査の傾向 | 経済圏の利用など「加点」要素あり | 返済能力をシビアに測る「減点」方式 |

クレジットカード会社(特に流通系やネット系)は、自社のサービスを頻繁に使ってもらうことを目的としています。

そのため「お金を貸して利息を得る」ことが目的のカードローンに比べ、「現在の購買意欲や自社への貢献度」を前向きに評価する傾向があります。

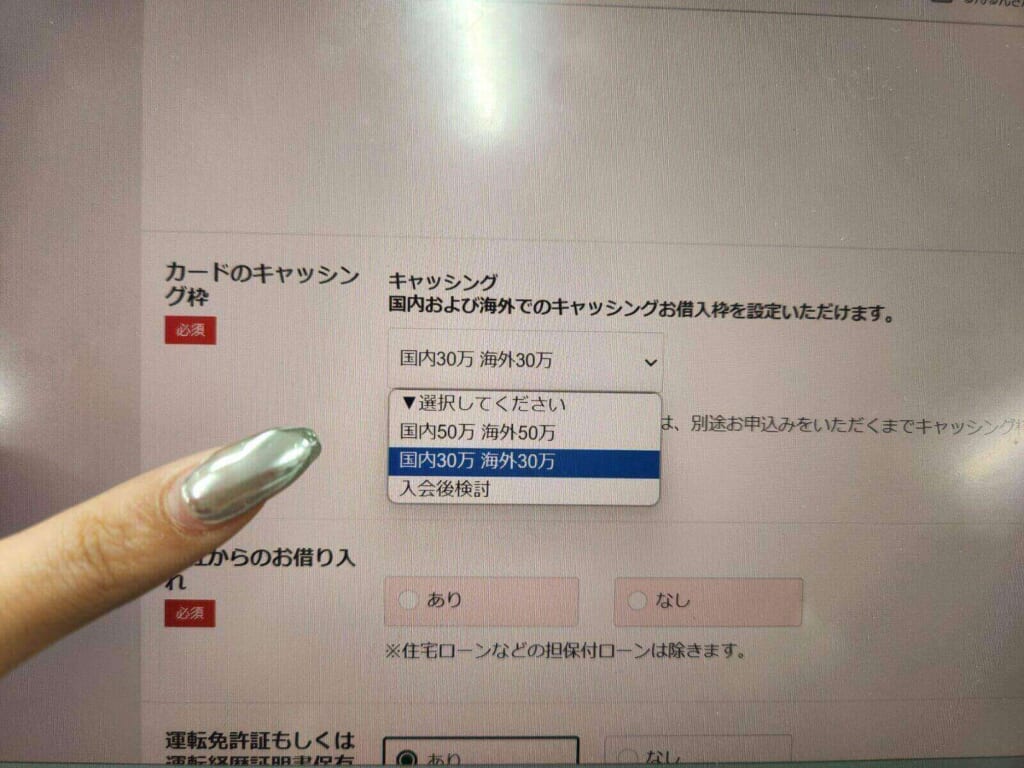

クレジットカードには「買い物用」と「お金を借りる用」の2つの枠があります。

キャッシング枠を希望するとカードローンと同様の厳しい審査が行われますが、ショッピング枠のみの希望であれば独自の基準で発行される可能性が高まります。

審査が不安な場合は、申し込み時に「キャッシング枠を0円(希望しない)」に設定しましょう。

審査で点数化される個人の属性情報と申し込み時に準備すべき書類の要点

申し込みフォームに入力した情報は、コンピューターによって自動的に数値化されます。

これを「属性スコアリング」と呼び、合計点数が各カード会社の定める基準を超えると審査通過となります。

各項目はカード会社によって配点が異なります。

一般的に「安定性」が高いほど高得点になります。

| 属性カテゴリー | 主な評価項目 | 高評価が得やすい条件 |

| 本人属性 | 年齢・職業・雇用形態 | 公務員や正社員、勤続年数が長いほど有利 |

|---|---|---|

| 収支属性 | 年収・他社借入状況 | 年収が高い、または他社からの借入がない |

| 居住属性 | 住居区分・居住年数 | 持ち家(家族所有含む)、同じ場所に長く住んでいる |

| 連絡先属性 | 電話番号の種類 | 固定電話があると「連絡の取れやすさ」で微増点 |

「正確さ」は最大の加点要素で審査を有利にしようとして、年収を多めにサバ読んだり他社借入を少なく申告したりするのは逆効果です。

カード会社は信用情報機関(CICなど)を通じて真実を確認できるため、「虚偽申告」とみなされるとそれだけで審査落ちの決定打となります。

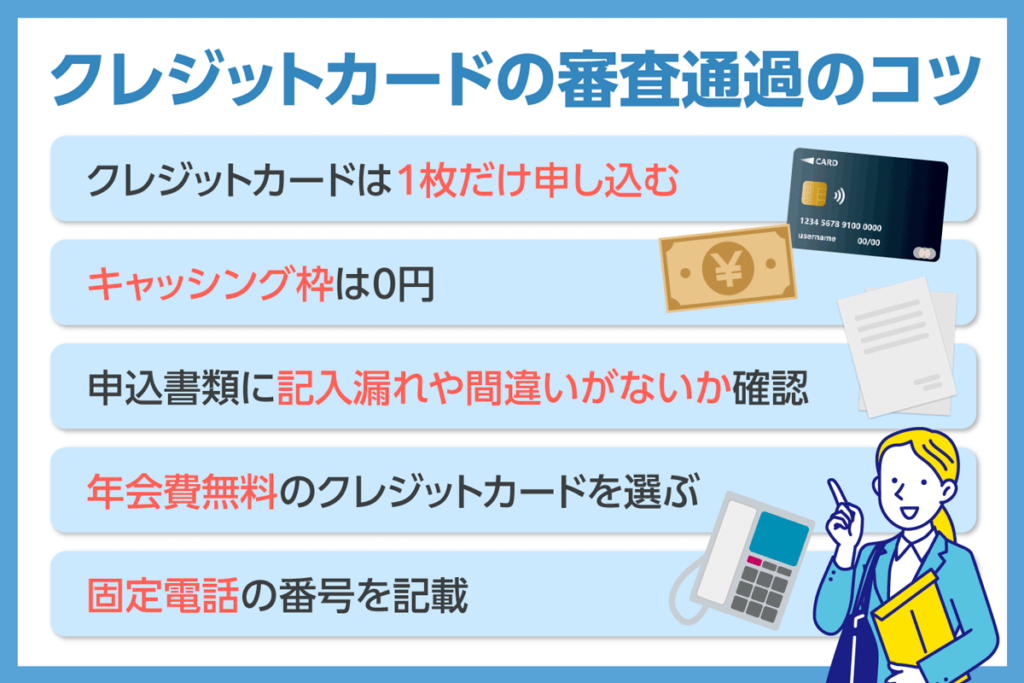

クレジットカードの審査に通過しやすくなるコツ!枚数・キャッシング枠の条件を紹介

審査の甘いクレジットカードは存在しませんが、ポイントを抑えて申し込むことで審査に通過できる可能性があります。

クレジットカードの審査に通過しやすくなるコツは、以下の通りです。

- クレジットカードは一枚だけ申し込む

- キャッシング枠は0円で申込む

- 申し込み書類に記入漏れ・間違いがないか確認する

- 年会費無料のクレジットカードを選ぶ

- 固定電話の番号を記載する

- 収入を安定させる

クレジットカードは一枚だけ申し込む

クレジットカードの審査に通過しやすくするには、一枚だけ申し込みましょう。

複数枚のクレジットカードを同時に申し込んでしまうと、多重申込と判断されるリスクがあります。

多重申込のリスクを避けるポイントは、以下の通りです。

- 複数のクレジットカードがほしいときは1ヵ月2枚までにする

- 3枚目以降は6ヵ月以上空けてから申し込む

多重申し込みによって審査通過が極めて困難になり、最終的に信用情報に悪影響を及ぼすリスクがあります。

そのためクレジットカードを3枚持ちしたいなら、半年以上空けて申し込むのがおすすめです。

多重申込のリスクを避けるには複数枚のクレジットがほしい場合でも、頻度を守ることが大切です。

キャッシング枠は0円で申込む

キャッシング枠が選べる場合には、0円で申込むとカードの通る可能性が高くなります。

なぜなら、キャッシング枠が0円だとクレジットカード会社側のリスク度合いを低減できるためです。

また、クレジットカードを作る目的にキャッシングがある場合には、以下の流れでキャッシング枠の付与が目指せます。

- まずはキャッシング枠0円で申し込む

- 一括返済を6ヵ月程度続ける

- 6ヵ月目以降にキャッシング枠の付与をクレジットカード会社に依頼する

滞納や延滞がなく、一括返済を続けているとクレジットカード会社の社内評価が得られやすくなります。

審査が通るか不安な場合には、キャッシング枠を0円で申請してみましょう。

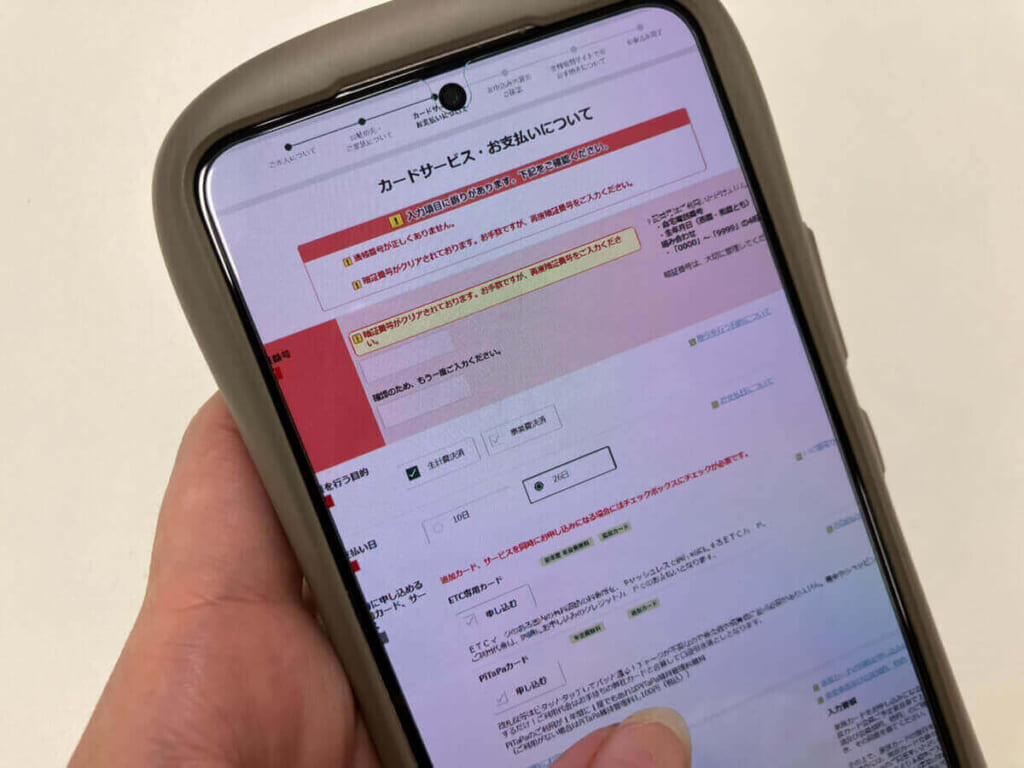

申し込み書類に記入漏れ・間違いがないか確認する

審査に通りやすくするには、申し込み書類に記入漏れ・間違いがないか確認しましょう。

申し込み書類で気をつけたいポイントは、以下の通りです。

- 記入漏れ・誤字脱字がないか確認する

- 丁寧な字で書く

記入漏れや間違いがあると、素性面から信用できない人物と判断されるリスクがあります。

クレジットカードの審査は申請者の性格も重視されているため、誠意ある対応を心がけましょう。

また、記入漏れや間違いがあると余分な時間や手間がかかってしまう場合もあるため、二度手間にならないためにもしっかり確認することが大切です。

審査に通るためには記入漏れや間違いがないかを確認しましょう。

年会費無料のクレジットカードを選ぶ

年会費無料のクレジットカードを選ぶと、審査通過に必要な要件を満たしやすくなります。

なぜなら、年会費無料のクレジットカードはアルバイト・パートの人を含む多くの人を会員にしたいという方針なためです。

- 年収100万円未満

- アルバイト・パート

年収103万円を超えてしまうと配偶者控除から外れてしまうため、アルバイト・パートの人で年収103万円を超える人は多くありません。

そして、年会費無料のクレジットカードは、アルバイト・パートで働く人も審査に通りやすく設定されています。

審査に通過できる年収を100万円未満に設定しないと、アルバイト・パートの人が審査できません。

よって、アルバイト・パートの人も会員にしたい年会費無料のクレジットカードは、年収が100万円未満でも申請できます。

また、年会費無料のカードは「まずは手軽に使い始めてほしい」という意図から、ポイント還元率を高く設定しているものが多く、家計を助ける強力な味方になります。

| カードの特徴 | ポイント還元率の目安 | こんな人におすすめ |

| 標準的なカード | 0.5% | 初めてカードを作る方 |

|---|---|---|

| 高還元カード | 1.0%以上 | 効率よくポイントを貯めたい方 |

| 特定店舗優遇カード | 5.0%〜 | コンビニや特定のショップをよく使う方 |

審査のハードルが比較的低いカードであっても、このようにポイントがザクザク貯まる仕組みが整っているのが現在のクレジットカードの主流です。

固定電話の番号を記載する

固定電話の番号を記載すると、クレジットカードの審査に通りやすくなります。

クレジットカードの会社側からすれば、契約者との連絡手段が増えるためです。

- 固定電話の番号がないからといって審査に落ちるわけではない

- 連絡手段が増えることで信頼されやすくなる

固定電話の番号を記載すると審査に有利になるものの、必ずしも必要ではありません。

もし固定電話の番号を記載しないことで、審査に落ちた場合には他の内容に問題があった可能性があります。

固定電話の番号をお持ちの場合には、記載すると審査に通過しやすくなります。

収入を安定させる

収入を安定させると、クレジットカードの審査に通過しやすくなります。

なぜなら、収入はクレジットカードの審査対象に含まれるためです。

クレジットカードの主な審査対象は、以下の通りです。

- 勤務先の社名

- 企業規模

- 勤続年数

- 役職

- 収入

他にも、家族構成や住まいの情報といった属性情報やローンやクレジットカードの利用履歴などの返済に関する情報も審査対象となります。

収入の安定によって審査に通過しやすくなるでしょう。

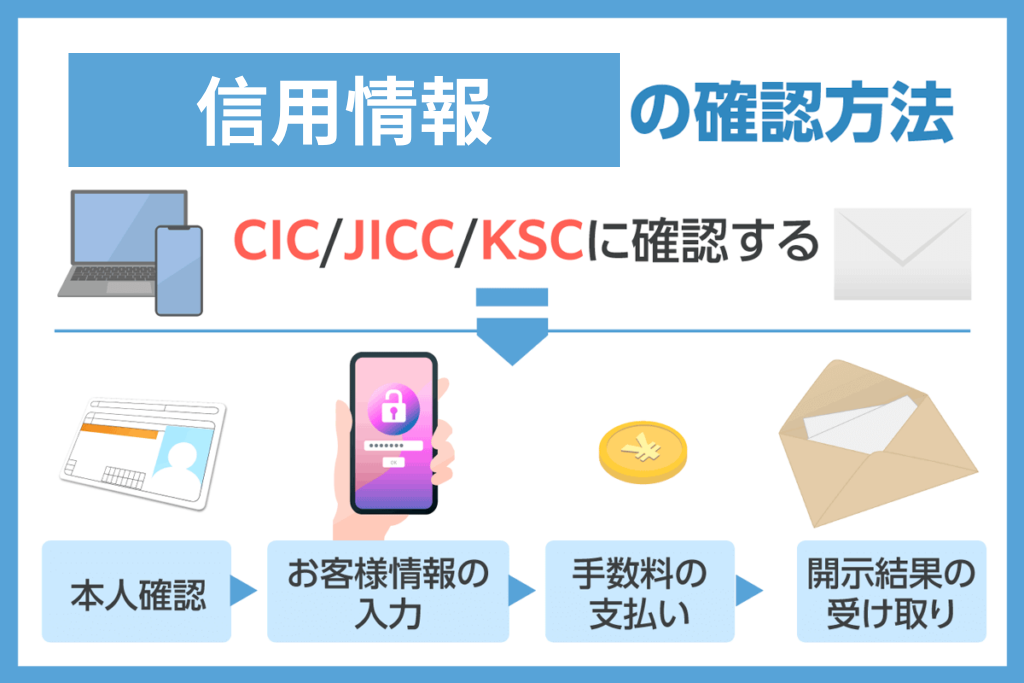

自身の信用情報を確認する

信用情報機関には本人開示制度があるため、開示請求の手続きで自分の事故情報の確認が可能です。

- 株式会社シー・アイ・シー(CIC)に確認する

- 株式会社日本信用情報機構(JICC)に確認する

- 全国銀行個人信用情報センター(KSC)に確認する

- パソコンやスマートフォンでインターネットから確認する

- 郵送で確認する

株式会社シー・アイ・シー(以下、CIC)は、CICに加盟しているクレジットカード会社の信用情報を確認できます。

CICで信用情報を確認するには、即時開示ができるインターネットからが便利です。

株式会社日本信用情報機構(以下、JICC)では、JICCの加盟会員である消費者金融会社・クレジットカード会社・金融機関などの契約内容や返済状況などに関する信用情報を確認できます。

全国銀行個人信用情報センター(以下、KSC)は、主に銀行が取り扱うローン商品の利用履歴に関する信用情報を確認できます。

インターネットでは、マイナンバーカードまたは写真付きの本人確認書類でWeb上で本人確認が可能です。

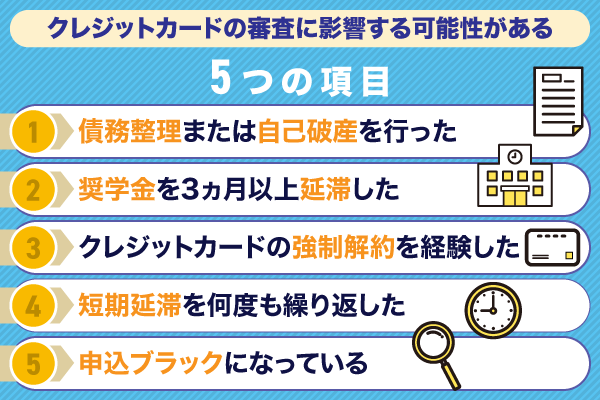

クレジットカードの審査に影響する可能性がある5つの項目

クレジットカードの審査に影響する「信用情報の課題」とは、過去の延滞や債務整理などの履歴が信用情報機関に一定期間登録されている状態を指します。

信用情報にこうした記録が残っている間は、生活のさまざまな場面で「信用力」を証明しにくくなり以下のような制限が生じる場合があります。

- クレジットカードの発行

- 自分名義の借り入れ

- 連帯保証人を含む保証人になる

- 携帯電話端末の分割購入

- 賃貸契約

過去の支払い遅延などが原因で信用情報機関にネガティブな履歴が登録されると、日々の生活においてさまざまな制限が生じることになります。

こうした状況を未然に防ぎ、将来的にスムーズなカード作成を可能にするためには、どのような行動が「信用力」の低下を招くのか、その具体的な条件を正しく把握しておくことが重要です。

ここからは、信用情報に課題が残る主な原因と、その登録条件について詳しく解説します。

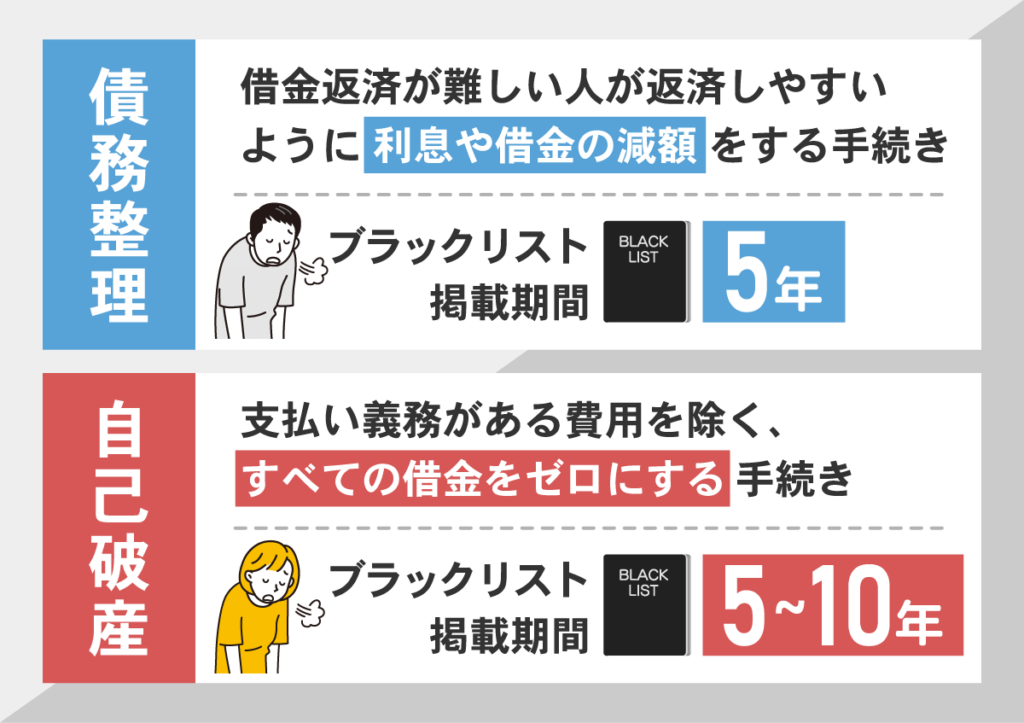

債務整理または自己破産を行った

債務整理または自己破産を行った場合には、信用情報機関に金融事故として登録されます。

債務整理と自己破産の意味は、以下の通りです。

- 債務整理:借金の返済が困難な人が利息や借金の減額などによって返済しやすくする手続き

- 自己破産:非免責債権を除く、すべての借金をゼロにする手続き

債務整理と自己破産の違いは、借金の返済を継続するかどうかとリスクの度合いです。

そのため、信用情報への影響にも違いがあります。

任意整理などの債務整理を行った場合、信用情報機関への登録期間は一般的に5年間ですが自己破産については参照する機関によって5年〜10年と差があります。

債務整理や自己破産の手続きを行うと、信用情報機関にその事実が一定期間登録されます。

この期間は一般的なカード審査の通過が厳しくなるため、ご自身の信用情報の状況を正しく把握しておくことが大切です。

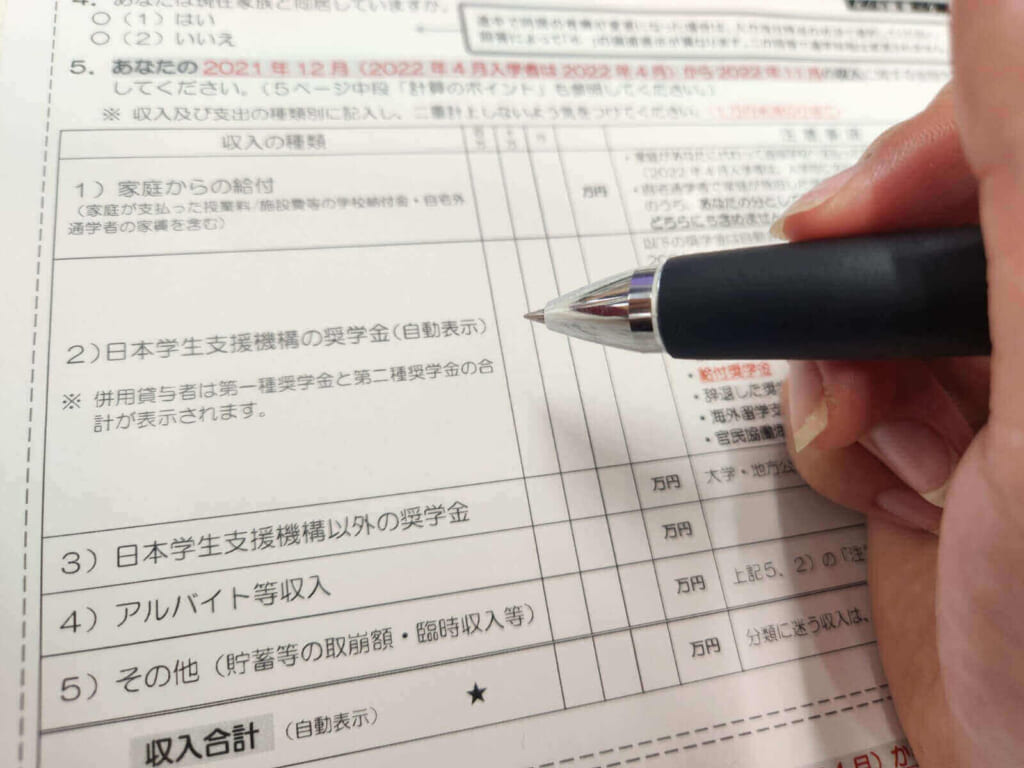

奨学金を3ヵ月以上延滞した

奨学金の支払いを3ヶ月以上延滞すると、信用情報機関にその事実が登録されます。

これにより、クレジットカードやローンの審査において「信用力が低い」と判断されるリスクが高まるため早めの対策が不可欠です。

なぜなら、奨学金の延滞によって個人信用情報機関のJBAに金融事故記録が完済後5年まで登録されるためです。

- カード審査時はJBAの記録を確認している

- 奨学金が信用情報に悪影響を及ぼすわけではない

クレジットカードの審査では支払いの延滞などの金融事故の履歴を調べますが、奨学金も含まれています。

ただし、あくまでも3ヵ月以上の延滞が生じた場合に限るため、奨学金の存在によって奨学金がない人よりも信用が低くなるわけではありません。

奨学金の支払いを3ヶ月以上延滞すると、信用情報機関にその事実が登録されます。

これにより、クレジットカードやローンの審査において「信用力が不足している」と判断される可能性が高まるため自身の状況を正しく把握しておくことが重要です。

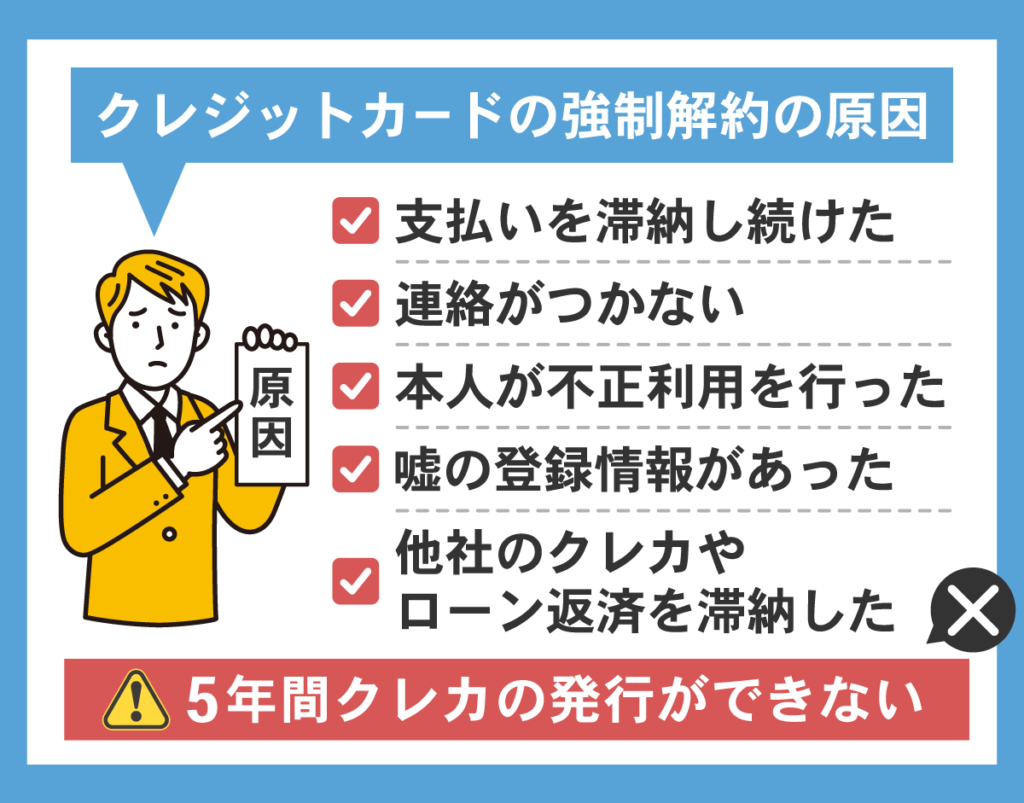

クレジットカードの強制解約を経験した

支払いの延滞や違反行為でクレジットカードの強制解約を経験した場合には、信用情報機関にその事実が登録され、審査に影響を及ぼします。

強制解約で信用情報機関に記録が残ると、5年間は新規のカード発行が厳しくなるため注意しましょう。

クレジットカードの強制解約になる行為は、以下の通りです。

- 支払いの滞納を続けた

- 督促しても連絡がつかない

- 本人による不正な利用があった

- 登録情報に嘘の情報があった

- 他社クレジットカード・カードローンの返済を延滞した

クレジットカードで本人による不正利用とは、現金化が代表的です。

- クレジットカードのショッピング枠を利用して現金を得ること

- クレジットカード会社の規約で禁止されている場合が多い

現金化はショッピング枠を超えて現金を手に入れる行為にあたるため規約で禁止されており、利用停止や強制解約となります。

また、本人確認書類や収入証明書類などの登録情報に嘘が発覚した場合も強制解約となるため注意が必要です。

短期延滞を何度も繰り返した

短期延滞を何度も繰り返した場合には自社独自の評価が著しく低下し、強制解約となる可能性があります。

ここでいう内部評価の低下とは信用情報機関に情報が登録される前に、クレジットカード会社の社内で「要注意顧客」として扱われることです。

ただし、社内での評価低下からクレジットカードの強制解約まで行き着いてしまうと他社や信用情報機関でも審査に影響する履歴が残ることとなります。

- 2週間以上支払いが遅れている

- 延滞を連続3回以上繰り返している

信用情報に影響が出る短期延滞は、3~4回以上連続して2週間以上支払いが遅れたケースです。

口座の残高が足りなくて引き落としができていない場合でも、数日後に支払っていれば問題ありません。

3~4回以上連続して2週間以上支払いが遅れると、短期延滞で強制解約になる可能性があるため注意しましょう。

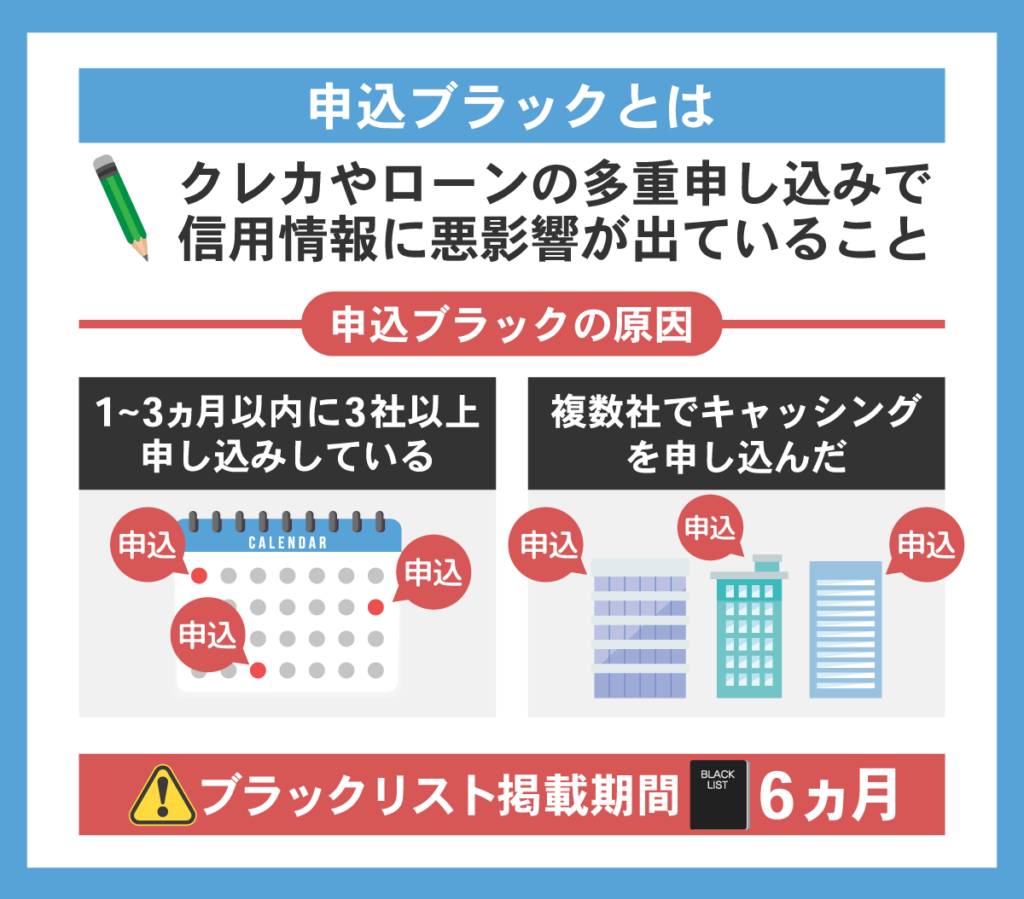

申込ブラックになっている

多重申し込みの状態になると、6ヵ月ほど信用情報機関に履歴が残ります。

申込ブラックとは、クレジットカードやローンの多重申し込みによって信用情報に悪影響が出ている状態です。

条件は、以下の通りです。

- 1~3か月以内など短期間で複数枚のクレジットカードを作った

- 複数社でキャッシングを申し込んだ

クレジットカードの審査では、金融事故の履歴だけでなく信用情報を照会した事実も登録されます。

短期間に何度もクレジットカードやローンを申し込むと、それぞれの支払いが問題なかったとしても返済能力に問題があると見なされる場合があります。

クレジットカードやローンを短期間で複数申し込んでしまうと、多重申し込みとして信用情報に履歴が残る可能性があるため、注意しましょう。

クレジットカードの短期解約を繰り返している場合には、5年〜7年ほど信用情報機関にその履歴が登録される場合があります。

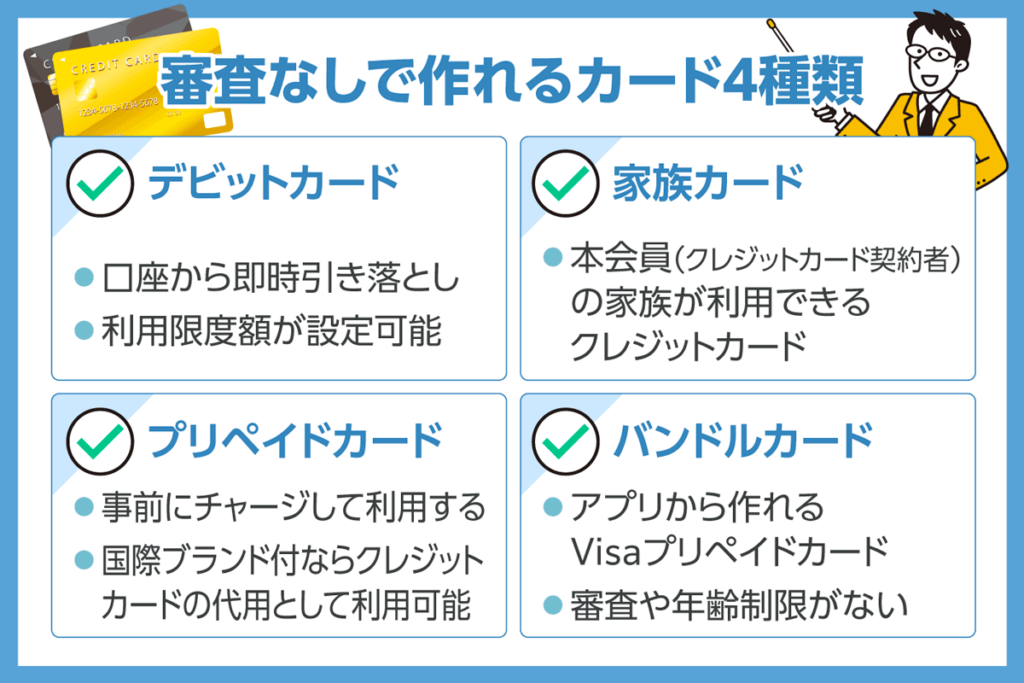

クレジットカードの審査に落ちた場合でも発行できる可能性がある4種類のカード

ここでは、信用情報に不安がある方でも発行の可能性がある独自の基準で選べるカードを紹介します。

- デビットカードは15歳以上の中学生以外なら発行できる

- 家族カードは家族本人に対する審査がない

- プリペイドカードはWeb申し込みでかんたんに入手できることが一般的

- バンドルカードには審査・年齢制限がない

独自の基準で発行されるカードは、従来の信用情報を重視せず発行できるため履歴に不安がある方でも申し込みやすいのが特徴です。

「どうしてもクレジットカードの審査に通らない」という方の選択肢として、家族カードやプリペイドカード、デポジット型カードなどが挙げられます。

これらが「審査なし」や「極めて通りやすい」と言われるのは、カード会社が「利用者の信用」に頼らずに決済リスクを回避する仕組みを持っているからです。

次の項目からは審査なしで作れるカードについて、詳しく解説します。

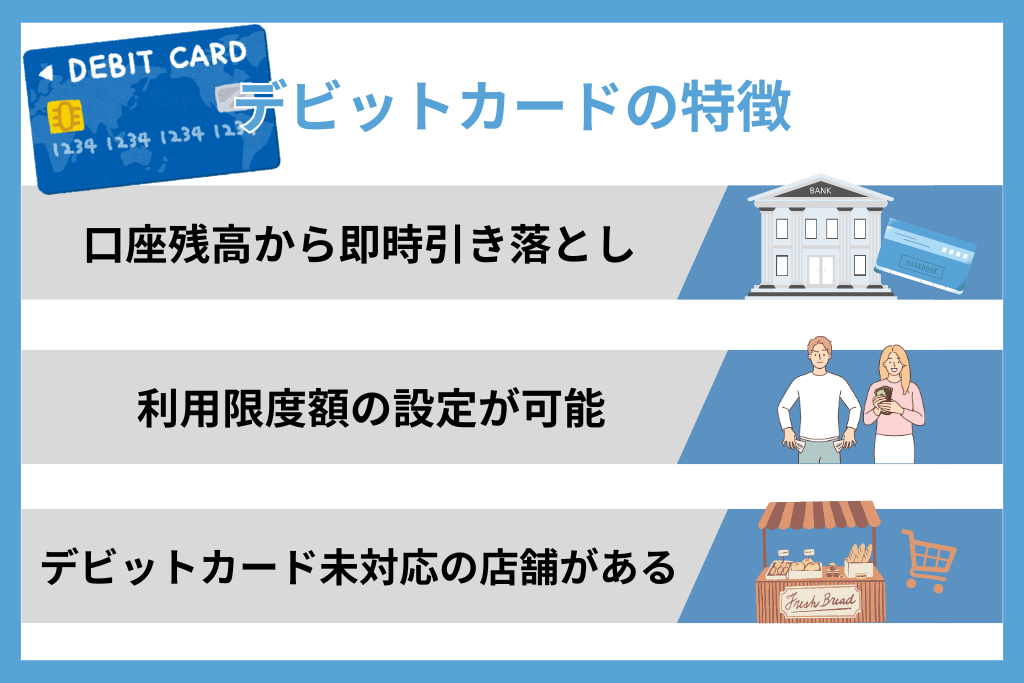

デビットカードは15歳以上の中学生以外なら発行できる

デビットカードは、15歳以上の中学生以外なら発行できます。

クレジットカードと同じように利用できますが、デビットカードは口座残高から即時引き落としのみです。

- 後払いがない

- 利用限度額を設定できる

- デビットカードで支払えない店舗がある

デビットカードは、カードに紐づく口座から支払い額が即時引き落としされる仕組みです。

そのため、口座残高以上のお金は使えません。

また、1回の支払いや1日の合計などで利用限度額を設定できます。

気をつけたいのは、デビットカードでは支払えない店舗があることです。

特にガソリンスタンドでは利用できない場合が多いため注意しましょう。

デビットカードは15歳以上の中学生以外なら発行できますが、特徴を理解して利用することが大切です。

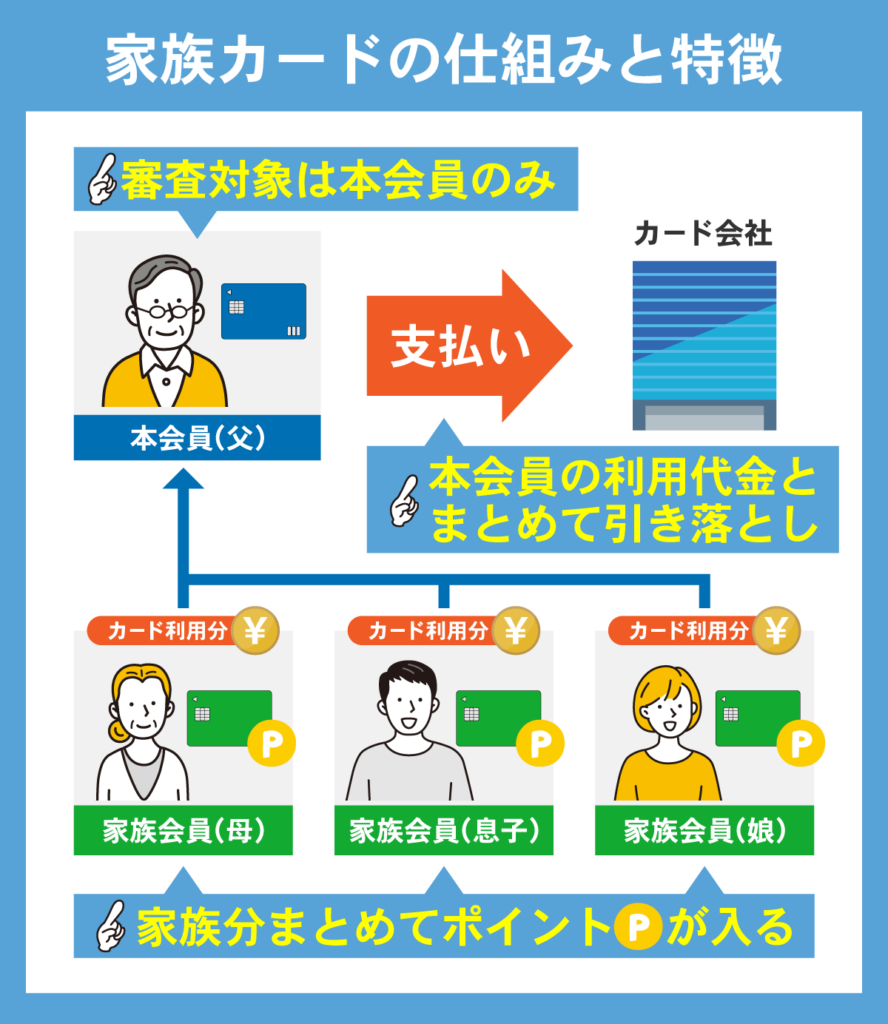

家族カードは家族本人に対する審査がない

家族カードは、家族本人に対する審査がありません。

本会員のみが審査対象となるため、信用情報に不安がある場合でもカードを所有しやすいです。

ただし、以下のような条件に当てはまる場合には、家族カードでも審査落ちする可能性があります。

- 本会員の信用情報に問題がある

- 利用条件を満たせていない

- 家族がそのカード会社の内部評価で制限を受けている

本会員が支払いの延滞やキャッシング枠の大量利用などをしているなどの問題がある場合には、家族カードでも審査する場合があります。

また、家族カードは配偶者や両親、子どもなどの条件があるため、利用条件を満たせていない場合には作ることができません。

他にも、家族が自社独自の審査基準に抵触している場合には対象のクレジットカード会社では家族カードを作れない場合があります。

家族カードには家族本人以外の審査がないため、審査が不安な方にもおすすめです。

プリペイドカードはWeb申し込みでかんたんに入手できることが一般的

プリペイドカードは、Web申し込みでかんたんに入手できることが一般的です。

お金をチャージして前払いで利用できます。

- 使い切り型:図書カードやQUOカードなどのギフトカードに多いタイプ

- チャージ型:残高が不足した場合にはチャージできる

事前入金制のため、支払い遅延などが起こる心配もなく、信用情報に不安がある方でも発行の制限をほとんど受けません。

VisaやMasterCardなどの国際ブランド付きのプリペイドカードなら、クレジットカードの代わりとして利用できます。

ただし、プリペイドカードにはできないこともあるので、クレジットカードの代わりとして使用する際には注意が必要です。

- 分割払い

- 自動引き落とし

- 公共料金の支払い

プリペイドカードはチャージ型で国際ブランド付きであれば、お店の支払いに利用しやすいです。

バンドルカードには審査・年齢制限がない

バンドルカードには審査・年齢制限がないため、気軽に作ることができます。

通販サイト・オンラインサービスなどのカード決済で利用することが可能です。

- 審査がない

- 使用履歴を確認できる

- カード本体の所有が可能

- 未成年が作る場合には保護者の同意が必要

バンドルカードは、アプリから作れるVisaプリペイドカードです。

アプリから使用履歴の確認や一時停止ができるため、不正利用を予防できます。

バンドルカードの作成には年齢制限はありませんが、未成年者が作る場合には保護者の同意が必要です。

審査や年齢制限がなく気軽に作成できるため、特徴を理解してから利用しましょう。

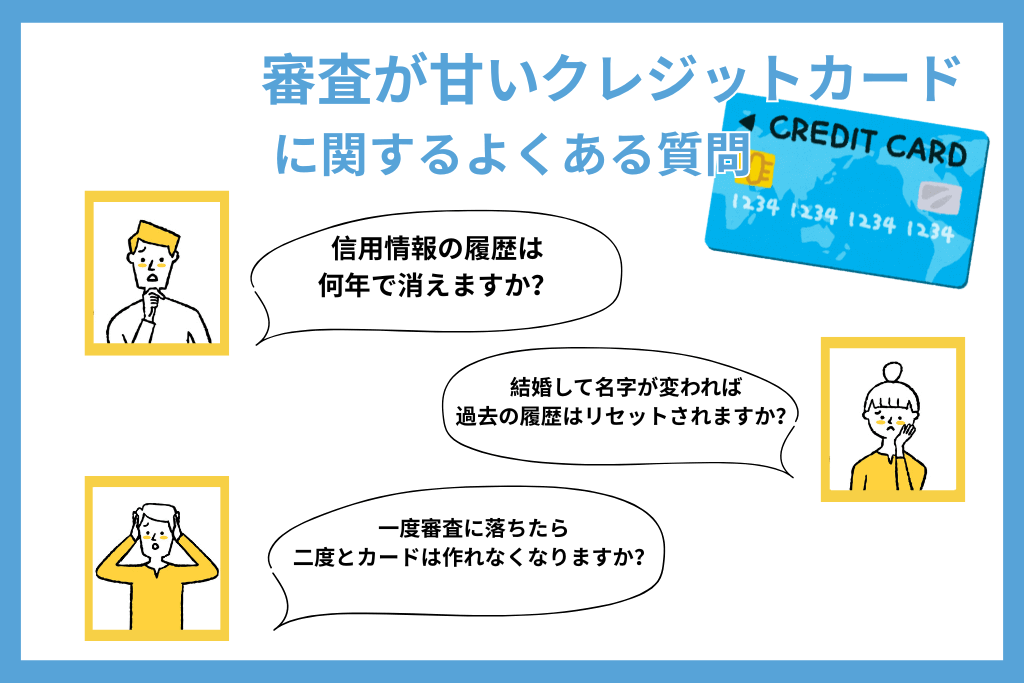

審査が甘いクレジットカードに関するよくある質問

審査が甘いクレジットカードに関するよくある質問は、以下の通りです。

- 信用情報の履歴(延滞など)は何年で消えますか?

- 結婚して名字が変われば過去の履歴はリセットされますか?

- 一度審査に落ちたら二度とカードは作れなくなりますか?

ここからは、審査が甘いクレジットカードに関するよくある質問を詳しく解説します。

信用情報の履歴(延滞など)は何年で消えますか?

信用情報機関に登録された履歴は、一度記録されると消えるまでに一般的には5年かかります。

しかし、登録された情報の種類によって消えるまでの目安年数が異なるため注意しましょう。

内容ごとの目安年数は、以下の通りです。

| 内容 | 目安年数 |

| 強制解約 | 5年 |

| 自社独自の審査基準に抵触 | 5年 |

| 多重申し込み(による審査制限) | 6ヵ月~1年 |

| 金融事故 | 5年~10年 |

例えば消費者金融から借り入れなどをした場合、最後に支払った日から5年経過すると履歴が抹消される可能性があります。

一度ネガティブな情報が登録されてしまうとすぐに消す方法はないため、審査に影響する履歴が残らないように注意が必要です。

結婚して名字が変われば過去の履歴はリセットされますか?

結婚して苗字が改姓した場合でも、過去の信用情報は引き継がれます。

信用情報機関に登録された情報は、規定の期間が過ぎるまで抹消されないためです。

深刻な履歴が残っていても結婚相手には影響はありませんが、クレジットカードが作れないなどの不便があります。

- 住宅や車を購入するときにローンが組めない

- 家族の保証人になれない

- 債務整理や借金を秘密にしているなら審査落ちでバレるリスクがある

結婚相手に債務整理や借金を隠している場合には、何度も審査落ちすることで信用情報に問題があることがバレるリスクがあります。

結婚して改姓しても過去の信用情報は引き継がれるため、注意しましょう。

一度審査に落ちたら二度とカードは作れなくなりますか?

債務不履行や債務整理などによって信用情報に事故情報が登録されると、契約中のクレジットカードが強制解約となる場合があります。

クレジットカード会社は契約後も利用者の信用情報を確認しているためです。

- クレジットカードの新規作成がしにくい

- 契約中のカードは使えなくなる

金融機関ごとの更新のタイミングやクレジットカード会社独自の定期審査で事故情報が発見されると、契約中のカードが利用停止となります。

よって、信用情報に事故情報が登録されてしまうとこれまで使っていたクレジットカードもいずれは使えなくなります。

まとめ│審査が甘いクレジットカードはないが審査通過に向けた対策は可能

今回は、審査が甘いクレジットカードをお探しの方や信用情報に不安がある方でも発行の可能性があるクレジットカードを紹介しました。

審査に影響する履歴が登録される主な条件は、以下の通りです。

- 債務整理または自己破産を行った

- 奨学金を3ヵ月以上延滞した

- クレジットカードの強制解約を経験した

- 短期延滞を何度も繰り返した

- 多重申込になっている

また、クレジットカードの審査に通過しやすくなるコツもあります。

- クレジットカードは一枚だけ申し込む

- キャッシング枠は0円で申込む

- 申し込み書類に記入漏れ・間違いがないか確認する

- 年会費無料のクレジットカードを選ぶ

- 固定電話の番号を記載する

- 収入を安定させる

審査が極端に甘いカードは存在しませんが、「現在の支払い能力」を重視する柔軟なカードを選ぶことで発行の可能性は大きく広がります。

ご自身の属性に合った1枚を参考に、新たな一歩を踏み出してみましょう。