「審査が甘いクレジットカードはある?」

「審査落ちで不安でも申し込めるクレジットカードはどれ?」

結論、審査が甘い・審査がないクレジットカードは存在しません。

しかしクレジットカードによっては独自審査を行うことで、特定の条件を満たす方に対して審査が通りやすくなることがあります。

本記事では、審査通過率を上げるコツや審査落ちが不安でも申し込めるクレジットカードを紹介します。

| 特長 | 審査時間 | 発行会社 | 申込条件 | |

|---|---|---|---|---|

ACマスターカード 詳細はコチラ | カード発行が可能か 3秒で簡単診断できる | 最短20分 | 消費者金融系 | ー |

※外国籍の方は、特別永住者証明書または在留カードが必要です。

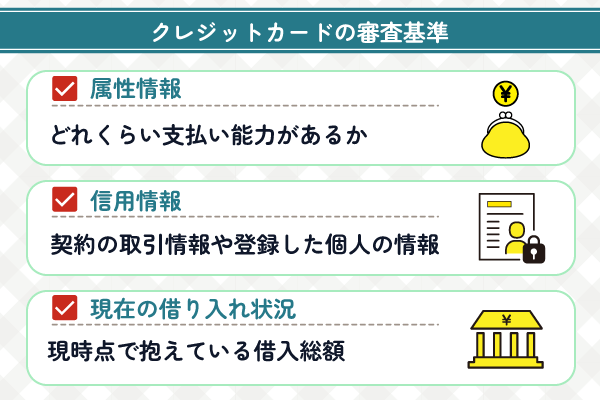

審査が甘いクレジットカードがあると言われる理由は、クレジットカード会社によって審査の基準が異なるためです。

クレジットカードの審査では、主に以下の3つが見られます。

- 属性情報

年齢や職業、年収など - 信用情報

ローンやクレカの契約内容や支払い内容 - 借入状況

カードローンなどによる現在の借入状況

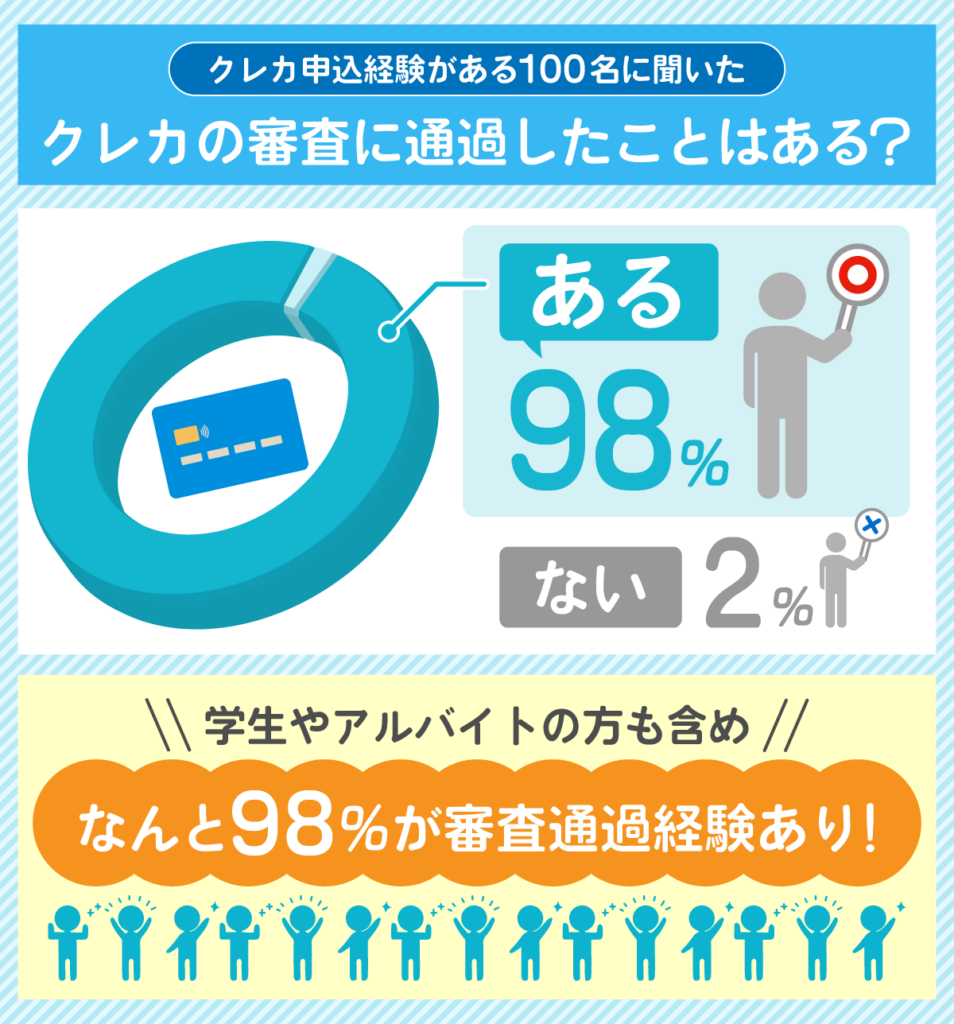

当記事ではクレジットカードの審査に申込経験のある100名にアンケート調査を行いました。

クレジットカードの審査に不安を感じる方も多いかもしれませんが、アンケートの結果98%の方が審査に通ったことがあると回答しました。

アンケート結果詳細

質問内容

クレジットカードの審査に通過したことはありますか?

| 回答項目 | 回答数(全100件) |

|---|---|

| ある | 98名 |

| ない | 2名 |

アンケート結果に基づいてクレジットカードの審査に関する実態や、どのような人が審査に通りやすいのかを解説します。

調査概要

クレジットカードの申込者の属性と審査に対する印象調査。

また収集した結果を情報提供と提案に活用するため。

| クレジットカードの審査に関する調査 | |

|---|---|

| 調査対象 | クレジットカードをお持ちの方 または申込経験がある方 |

| 調査方法 | ランサーズ株式会社 |

| 有効回答数 | 100名 |

| 調査期間 | 2024年5月20日~2024年5月30日 |

回答者の年齢

年齢は何歳ですか?

調査の基本情報として現在の年齢を回答していただきました。

結果、20代~60代以上の幅広い年齢の方々に回答いただいたことが分かりました。

| 回答項目 | 回答数 |

|---|---|

| 20代 | 7名 |

| 30代 | 30名 |

| 40代 | 41名 |

| 50代 | 15名 |

| 60歳以上 | 7名 |

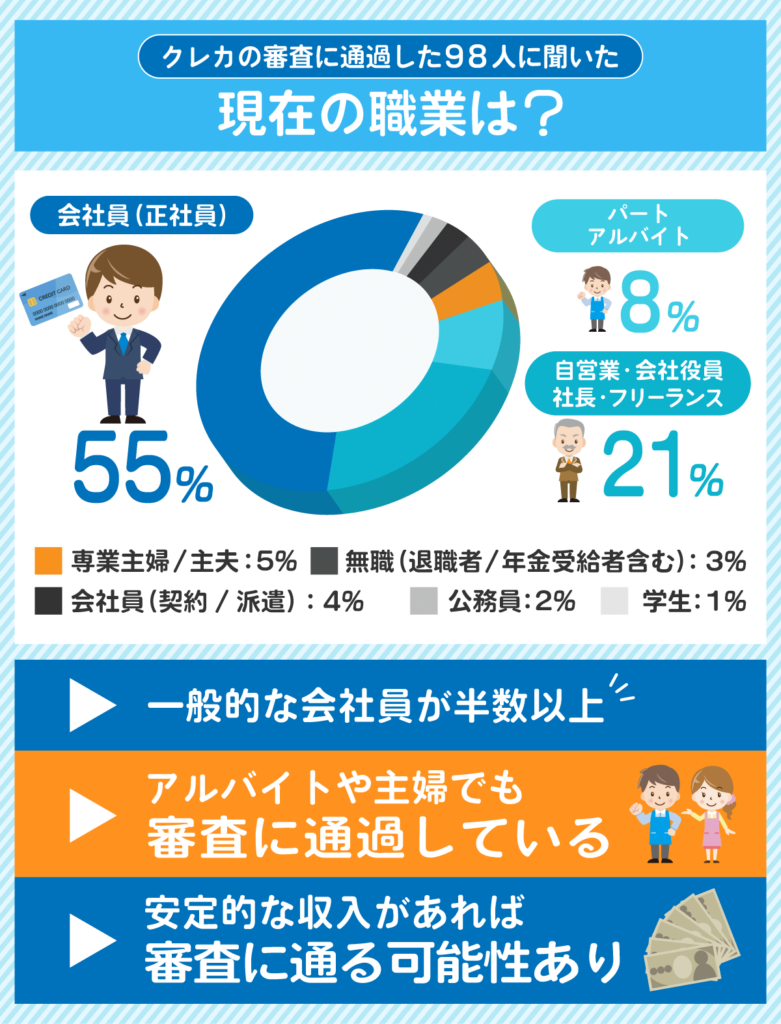

回答者の職業

現在の職業は何ですか?

調査の基本情報として現在の職業を回答していただきました。

結果、会社員が最も多かったですがパート・アルバイトの方も少なくありませんでした。

| 回答項目 | 回答数 |

|---|---|

| 会社員(正社員) | 55名 |

| 自営業・フリーランス 会社社長・役員 | 21名 |

| パート・アルバイト | 8名 |

| 専業主婦・主夫 | 5名 |

| 会社員(契約・派遣) | 4名 |

| 無職 ※退職者・年金受給者含む | 4名 |

| 公務員 | 2名 |

| 学生 | 1名 |

回答者の年収

現在の年収を教えてください

年収と審査通過率の相関を分析するため、現在の年収に関して回答していただきました。

400万円未満の方が60%以上という結果でした。

| 回答項目 | 回答数 |

|---|---|

| 200万円未満 | 27名 |

| 200万円以上400万円未満 | 34名 |

| 400万円以上600万円未満 | 23名 |

| 600万円以上800万円未満 | 11名 |

| 800万円以上 | 5名 |

審査通過経験の有無

クレジットカードの審査に通過したことがありますか?

どれくらいの割合の方が審査に通過したことがあるかを調査しました。

結果98%の方が「審査に通過したことがある」と答えました。

| 回答項目 | 回答数 |

|---|---|

| ある | 98名 |

| ない | 2名 |

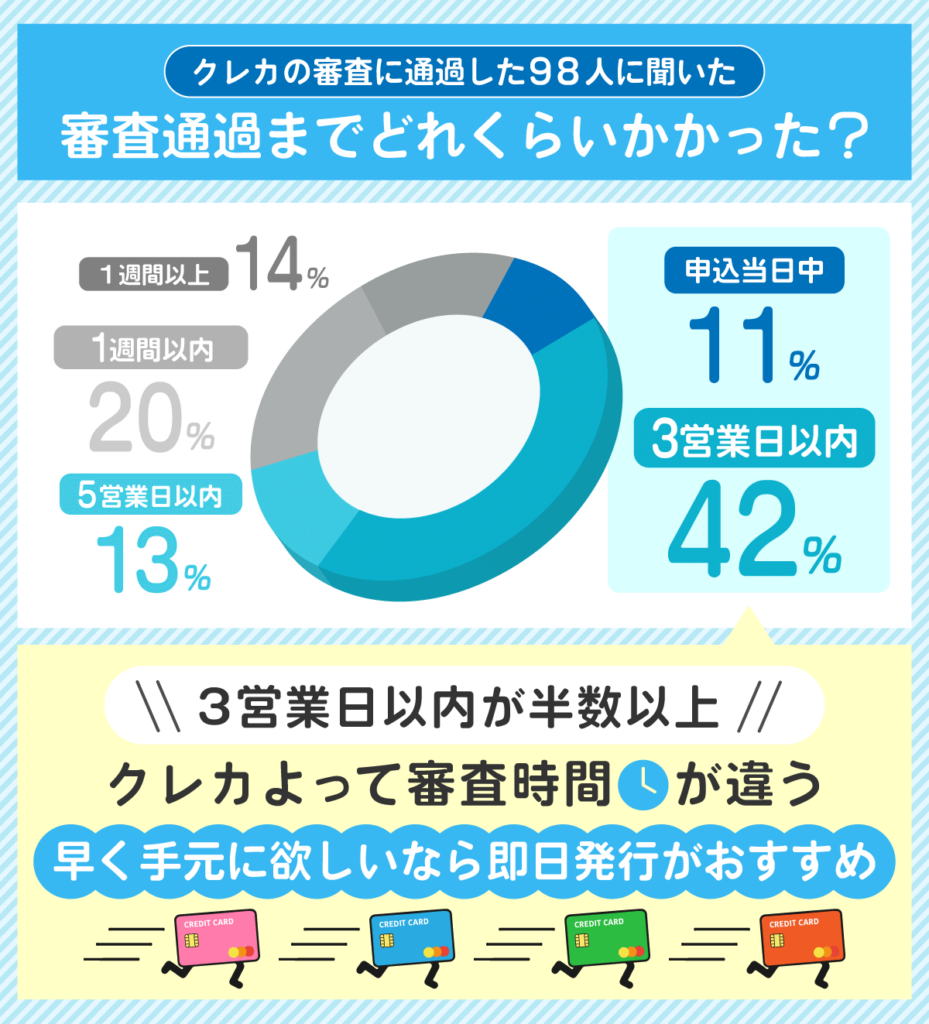

審査通過までの時間

審査通過までにどのくらいの時間がかかりましたか?

審査に通過したことがあると回答した方を対象に、審査通過までにかかった時間を調査しました。

約6割の方が3営業日以内には結果が分かったと回答しました。

| 回答項目 | 回答数 |

|---|---|

| 申込当日中 | 11名 |

| 3営業日以内 | 41名 |

| 5営業日以内 | 13名 |

| 1週間以内 | 19名 |

| 1週間以上 | 14名 |

| 審査通過経験なし | 2名 |

審査落ち経験の有無

クレジットカードの審査に落ちた経験はありますか?

過去にクレジットカードの審査落ちたことがある方の割合を調査しました。

約6~7人に1人が審査落ちの経験があることが分かりました。

| 回答項目 | 回答数 |

|---|---|

| ある | 15名 |

| ない | 85名 |

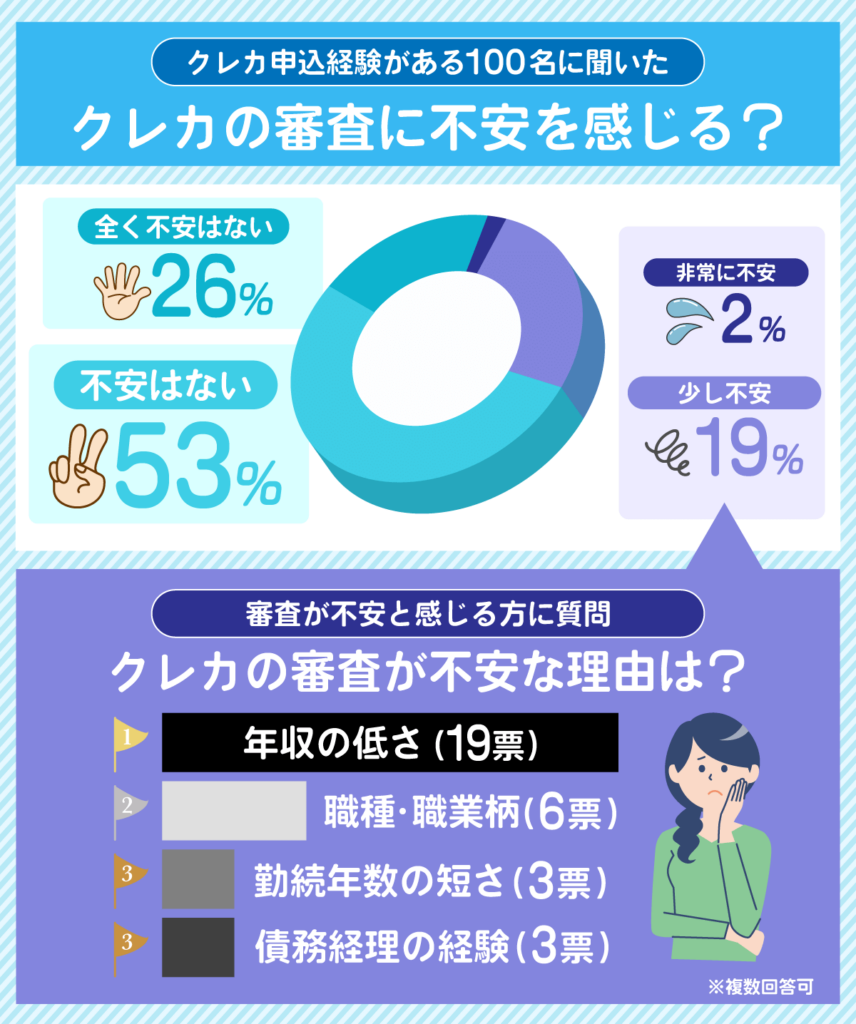

審査に対する不安の程度

クレジットカードの審査に対してどの程度不安を感じますか?

審査に関する不安の程度を調査しました。

その結果、不安はないと答えた方が80%以上と審査に不安を感じている人は多くありませんでした。

| 回答項目 | 回答数 |

|---|---|

| 全く不安はない | 26名 |

| 不安はない | 53名 |

| 少し不安 | 19名 |

| 非常に不安 | 2名 |

審査に不安を感じる理由

クレジットカードの審査に不安を感じる理由はなんですか?

審査に対して不安があると答えた方を対象に、その理由を回答していただきました。

特に自身の年収の低さに不安を感じる方が半数以上でした。

| 回答項目 | 回答数 |

|---|---|

| 年収が低い | 19名 |

| 勤続年数が短い | 3名 |

| 職業柄難しそう | 6名 |

| 支払い遅延や 滞納したことがある | 3名 |

| 強制解約に なったことがある | 0名 |

| 債務整理の経験がある | 0名 |

| カードの利用実績がない | 2名 |

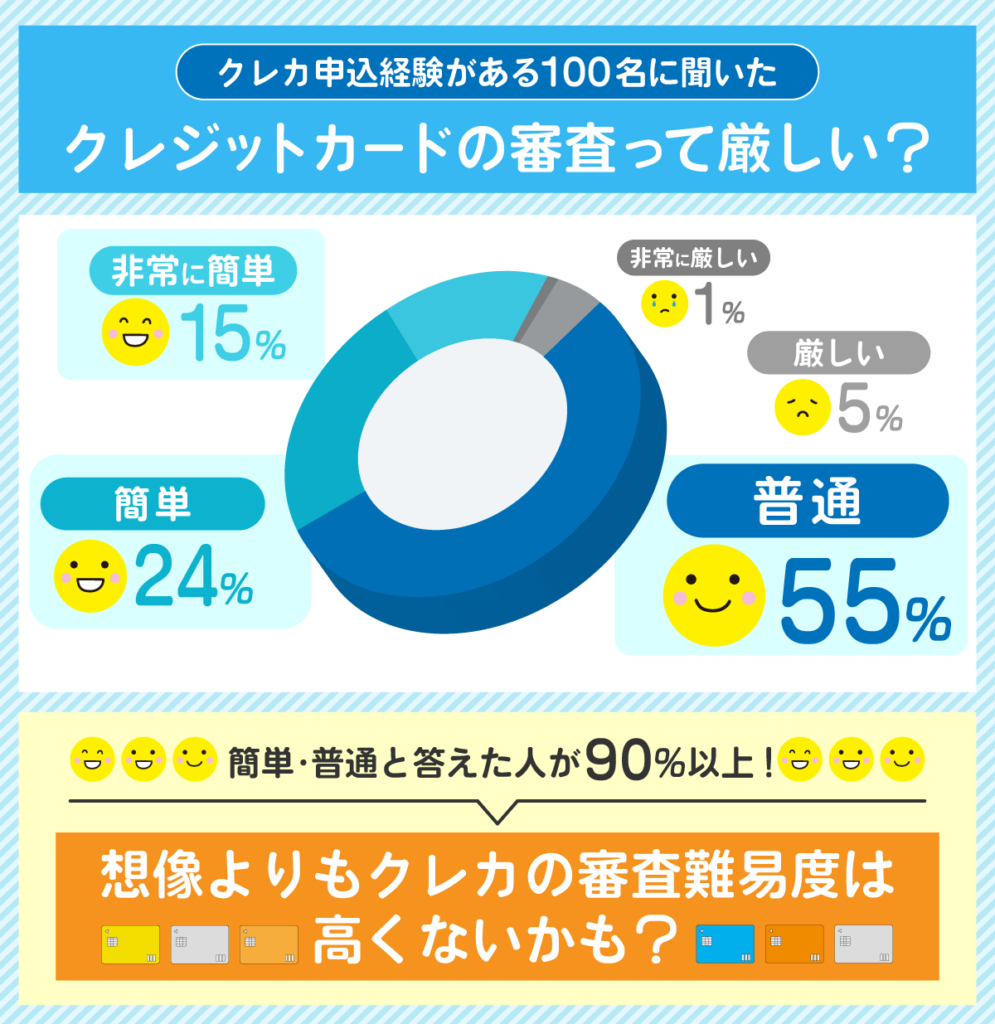

審査難易度の程度

クレジットカードの審査難易度はどの程度だと感じますか?

審査をどの程度の難易度であると感じているかを調査しました。

その結果クレジットカードの審査が難しいと感じている人は6%のみで、少数でした。

| 回答項目 | 回答数 |

|---|---|

| 非常に簡単 | 15名 |

| 簡単 | 24名 |

| 普通 | 55名 |

| 厳しい | 5名 |

| 非常に厳しい | 1名 |

カード選びで重視する項目

クレジットカードを選ぶ際に重視する項目はなんですか?

クレジットカードを自身が選ぶ際に重要視するポイントを回答していただきました。

年会費、次いでポイント還元率を重視する方が多かったです。

| 回答項目 | 回答数 |

|---|---|

| 年会費 | 87名 |

| ポイント還元率 | 67名 |

| 特典やサービス | 48名 |

| セキュリティー | 38名 |

| 審査難易度 | 16名 |

| ブランド・ステータス | 11名 |

クレジットカードの審査に対するアンケート調査|インシュアランスブレーンコラム編集部

クレジットカードの審査基準や選び方について詳しく解説しているので、クレジットカードをこれから申し込む方はぜひ参考にしてみてください。

審査が甘いクレジットカードはある?申し込み条件や審査期間を比較ランキング10選!

審査が不安な方におすすめのクレジットカードを10枚厳選して紹介します。

今回紹介するクレジットカードの選定基準は以下の通りです。

- 審査期間:審査や発行スピードが早いカードを選ぶ

- 発行会社:審査が不安な方は消費者金融系がおすすめ

- 年会費:永年無料のカードを選ぶ

- 還元率:ポイント還元率が高いカードを選ぶ

審査が不安な方のために、クレジットカードの審査難易度に関して100名の方にアンケート調査を行ってみました。

アンケート結果詳細

質問内容

クレジットカードの審査についてどの程度の難易度だと思いますか?

| 回答項目 | 回答数(全100件) |

|---|---|

| 非常に簡単 | 15名 |

| 簡単 | 24名 |

| 普通 | 55名 |

| 厳しい | 5名 |

| 非常に厳しい | 1名 |

クレジットカードの審査が簡単・普通と回答した方が90%以上でした。

自分に合ったクレジットカードを選ぶことで、審査にそこまで不安を抱く必要はありません。

ここでは各クレジットカードの特徴や申し込み条件、年会費、基本ポイント還元率などについてまとめているので、クレジットカード選びの参考にしてみてください。

| クレジットカード名 | 年会費 | 発行スピード | 特徴 | 申し込み条件 | 発行会社 | 国際ブランド | 審査期間 | 基本ポイント 還元率 |

|---|---|---|---|---|---|---|---|---|

| AC マスターカード  詳細はこちら | 永年無料 | 最短即日 | カード発行可能か 3秒で診断ができる | – | 消費者金融系 | Mastercard | 最短20分 | 0.25% |

| PayPayカード 詳細はこちら | 永年無料 | 最短7日 | Yahoo!ショッピングでは毎日最大5%※ポイント付与 | 18歳以上 (高校生除く) | 流通系 | Visa JCB Mastercard | 最短7分 (申込5分、審査2分)※ | 最大1.5% (付与率)※ |

| プロミス Visaカード 詳細はこちら | 永年無料 | 最短5営業日※ | 学生や主婦でも 申込が可能 | 18歳以上74歳以下※ | 消費者金融系 | Visa | 最短3分※ | 0.5% |

| 三井住友カード (NL) 詳細はこちら | 永年無料 | 最短10秒※ | 24時間受付で 最短10秒※で発行可能 | 18歳以上 (高校生除く) | 銀行系 | Visa Mastercard | 最短10秒※ | 0.5% |

| JCBカードW 詳細はこちら | 永年無料 | 最短5分 | 最短5分で カード番号発行が可能 | 18歳以上39歳以下 | 信販系 | JCB | 最短5分 | 1.0% |

| イオンカード セレクト 詳細はこちら | 永年無料 | 最短即日 | イオンでのお買い物が お得になる | 18歳以上 | 流通系 | Visa JCB Mastercard | 最短即日 | 0.5% |

| ライフカード 詳細はこちら | 永年無料 | 最短2営業日 | カード発行と利用で 最大15,000円キャッシュバック | 18歳以上 (高校生除く) | 消費者金融系 | Visa JCB Mastercard | 最短2営業日 | 0.5~12.5% |

| 楽天カード 詳細はこちら | 永年無料 | 最短7日 | 楽天グループで使える ポイントが貯まりやすい | 18歳以上 | 流通系 | Visa JCB Mastercard american express | 最短3日 | 1.0% |

| セゾンカード インターナショナル 詳細はこちら | 永年無料 | 最短即日 | 永久不滅ポイントだから ポイントの有効期限がない | 18歳以上 | 信販系 | Visa JCB Mastercard | 最短即日 | 0.5% |

| JCBゴールド 詳細はこちら | 初年度無料 | 最短5分 | 新規入会&利用で 最大35,000円分の キャッシュバック | 20歳以上で 安定継続収入がある | 信販系 | JCB | 最短5分 | 0.5% |

※収入が年金のみの方はお申込いただけません。

※1:外国籍の方は、特別永住者証明書または在留カードが必要です。

プロミスVisaカード注釈

※発行スピード:プロミス審査(最短3分)通過後、クレジットカード審査がございます。

※申し込み条件:年齢18~74歳のご本人に安定した収入のある方。

※申し込み条件:高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方は申込不可。

※申し込み条件:申込時の年齢が19歳以下の場合、収入証明書の提出が必要。

※審査/融資時間:お申込時間や審査によりご希望に添えない場合がございます。

PayPayカードに関する注釈

審査期間

21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

還元率

ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

ACマスターカードは審査通過できるか3秒診断あり!最短即日発行が可能

| 年会費 | 還元率 |

永年無料 | 0.25% |

| 発行会社 | 発行日数 |

消費者金融系 | 最短即日 |

- 消費者金融系で審査が不安な人におすすめ

- 独自審査だから過去審査落ちした場合でも通る可能性がある

- 一定の収入があればパート・アルバイトでも◎

- 最短即日カード発行が可能

- 審査時間は最短20分、結果はその場で知れる※

ACマスターカードはアコムが提供する消費者金融系のクレジットカードです。

審査では自社データを用いた独自審査で実施されるため、審査落ちの経験がある人にもおすすめです。

クレジットカードの発行会社は数種類ありますが、消費者金融系が申込しやすいと言われています。

審査時間は最短20分※で、自動契約機(むじんくん)で申し込みした場合はその場で審査結果を知れるうえ、カードの即日発行が可能です。

またACマスターカードのメリットとして、月々の支払日を自分で決められる点も挙げられます。

余裕のあるタイミングにすることで延滞などが防げるため、金融情報に傷をつけたくない方におすすめです。

ショッピング利用の支払期日も「35日ごと」か「毎月指定日」からお選びいただけます。

クレジットカード利用分の支払期日はいつですか?|アコム

クレジットカードが早く手元にほしい方は、審査に通過しやすく審査結果をその場で知れるACマスターカードがおすすめです。

| 申し込み条件 | – |

|---|---|

| 発行会社 | 消費者金融系 |

| 審査b>スピード | 最短20分 |

| 発行スピード | 最短即日 |

| 年会費 | 永年無料 |

| 国際ブランド | Mastercard |

| 基本ポイント還元率 | 0.25% |

| 支払い方法 | リボ払い |

すんなりと新しいクレカを作れた。流石ACマスターカード

X(旧Twitter)より

アコムACマスターカードなら即日発行

X(旧Twitter)より

※即時発行ができない場合があります。※お申込時間や審査によりご希望に添えない場合がございます。

※自動契約機(むじんくん)で申し込みした場合

PayPayカードは最短2分※で審査完了!18歳以上なら3ステップで申込可能

| 年会費 | 還元率 |

永年無料 | 最大1.5% |

| 発行会社 | 発行日数 |

流通系 | 最短7日 |

- 3ステップで手軽に申込み可能

- 最短、最短7分(申込5分、審査2分)で手続完了※

- 審査完了後すぐにカード番号・有効期限が確認できる

PayPayカードは最短2分で審査が完了し、結果はPayPayアプリ・メールに届きます。

審査通過後はすぐにカード番号・有効期限を確認できるため、早くカードを利用したい方にもおすすめです。

またPayPayカードは、利用金額200円(税込)ごとに1%のPayPayポイントがもらえます。

PayPayへの紐づけやYahoo!ショッピングの利用でポイントが貯まりやすいため、キャッシュレス決済や通販をよく使う方にお得なクレジットカードと言えるでしょう。

・PayPayクレジット利用で最大1.5%付与

・Yahoo!ショッピング・LOHACO利用でポイント最大5%

・ソフトバンク/ワイモバイルの支払い

・公共料金のお支払い

参考:貯まりやすい・使いやすいPayPayポイント|PayPayカード

PayPayカードは本体にカード番号が記載されていないため、不正利用などのセキュリティ対策も備わっています。

申込みは3ステップ・最短7分で完了するので、まずは審査を受けてみると良いでしょう。

| 申し込み条件 | 18歳以上 (高校生除く) |

|---|---|

| 発行会社 | 信販系 |

| 審査スピード | 最短2分※ |

| 発行スピード | 最短7日 |

| 年会費 | 永年無料 |

| 国際ブランド | Visa JCB Mastercard |

| 付与率 | 最大1.5%※ |

| 支払い方法 | スキップ払い/キャッシング/分割払い |

PayPayカード申し込んだけど、5分くらいでカード番号発行された.

X(旧Twitter)より

PayPayカードのサービス窓口24時間対応しているのはびっくり

問合せしたら割とすぐに繋がった

X(旧Twitter)より

※PayPayカードの注釈

審査期間

21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

還元率

ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

プロミスVisaカードは学生や主婦でも審査通過の可能性あり

| 年会費 | 還元率 |

永年無料 | 最大20%※3 |

| 発行会社 | 発行日数 |

消費者金融系 | 最短5営業日※ |

※発行日数:クレジットカード審査中でもプロミス(カードローン)が利用可能です。

※お申込み時間や審査によりご希望に添えない場合がございます。

- 学生や主婦でも申し込み可能

- プロミス(カードローン)審査は最短3分で結果回答

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスVisaカードは、パートやアルバイトで安定した収入があれば学生や主婦でも申し込みが可能です。

アプリで利用金額の管理が可能で、支払日は自分で設定できる点から使いすぎや支払い遅延・滞納などを防止できます。

対象のコンビニ・飲食店で最大20%還元※3で、貯まったポイントは1ポイント=1円で買い物にも使えます。

日用品の購入や公共料金などカード払いが多い方はポイントが貯まりやすく、よりお得に利用できるでしょう。

またローンカードの機能もついているため、プロミスの最短3分融資※も受けられます。

原則電話での在籍確認がなく、Web完結申し込みで郵便物もなしにできるため周囲にバレづらいのもメリットです。

ポイントでお得に買い物をしたい方はプロミスVisaカードを検討してみてはいかがでしょうか。

| 申し込み条件 | 18歳以上74歳以下※4 |

|---|---|

| 発行会社 | 消費者金融系 |

| 審査スピード | 最短3分融資※ |

| 発行スピード | 最短5営業日※ |

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 基本ポイント還元率 | 20%※3 |

| 支払い方法 | 1回払い・2回払い ボーナス一括払い リボ払い・分割払い |

※発行スピード:クレジットカード審査中でもプロミス(カードローン)が利用可能です。

※審査/融資時間:お申込時間や審査によりご希望に添えない場合がございます。

三井住友のNLカードだしETCカードもあるし、フリーターでも発行してくれたのが意外

X(旧Twitter)より

プロミスVisaカード注釈 ※3,4

■ポイント還元率 ※3

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元

対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダー(※3、4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元!上記ポイント還元率は、通常のポイント分を含んだ還元率です。対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗で、スマホのタッチ決済でお支払いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4:iD、カードの差し込み、磁気取引は対象となりません。

※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

■申込条件 ※4

※年齢18~74歳のご本人に安定した収入のある方。

※高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方は申込不可。

※申込時の年齢が19歳以下の場合、収入証明書の提出が必要。

■審査時間最短3分に関して

※お申込み時間や審査によりご希望に添えない場合がございます。

三井住友カード (NL)は最短10秒審査※でカード番号の発行と利用が可能

| 年会費 | 還元率 |

永年無料 | 最大7%※2 |

| 発行会社 | 発行日数 |

銀行系 | 最短10秒※ |

- 18歳以上(高校生除く)なら申込可能

- 24時間受付で最短10秒※で発行可能

- 新規入会&条件達成で最大21,600円相当プレゼント※1

- 対象のコンビニ・飲食店にてスマホタッチ決済で最大7%ポイント還元※2

三井住友カード (NL)は、24時間受付で最短10秒※で発行可能なクレジットカードです。

発行元が銀行系の会社で消費者金融系と比べて審査には厳しい傾向がありますが、18歳以上(高校生除く)だと申込みが可能なため審査に通るケースも少なくありません。

また三井住友カード (NL)は永年年会費無料で、普段使いするだけでポイントがどんどん貯まります。

対象のコンビニ・飲食店にてスマホタッチ決済で最大7%※2のポイントが還元されるのも魅力です。

現在新規入会&条件達成で最大21,600円相当プレゼント※1を実施しているので、ぜひ申し込みを検討してみてください。

| 申し込み条件 | 18歳以上 (高校生除く) |

|---|---|

| 発行会社 | 信販系 |

| 審査スピード | 最短10秒※ |

| 発行スピード | 最短10秒※ |

| 年会費 | 永年無料 |

| 国際ブランド | Visa Mastercard |

| 基本ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い・2回払い ボーナス一括払い リボ払い・分割払い |

三井住友カード (NL)注釈 ※1,2

■キャンペーン期間・内容 ※1

・期間

2025/10/1~2025/1/6

・内容

新規入会&条件達成で最大21,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で3,000円分のVポイントPayギフトプレゼント

②ご利用金額の5%(上限2,000円相当)のVポイントプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

■ポイント還元率 ※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済が対象

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBカードWは最短5分でカード番号の発行が可能

| 年会費 | 還元率 |

永年無料 | 1.0~5.5% |

| 発行会社 | 発行日数 |

信販系 | 最短5分 |

- 最短5分でカード番号発行可能

- 最大5.5%還元

- 支払額の不足時や使いすぎ防止で通知がくる

JCBカードWはナンバーレスであれば最短5分でカード番号が発行でき、最大5.5%還元やパートナー店の利用で最大ポイント21倍とお得に利用可能です。

貯まったポイントは1ポイント=3~4円でお買い物に使用できる店舗もあります。

自信で設定した金額を超えたときや口座残高が不足している場合にメールやアプリで通知がきます。

使いすぎを防いでくれるため支払い時の残高不足の不安が少ない点も魅力です。

| 申し込み条件 | 18歳以上39歳以下 |

|---|---|

| 発行会社 | 信販系 |

| 審査スピード | 最短5分 |

| 発行スピード | 最短5分 |

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 基本ポイント還元率 | 1.0% |

| 支払い方法 | 1回払い・分割払い ボーナス一括払い スキップ払い・リボ払い |

イオンカードセレクトは最短即時発行可能!イオンでのお買い物がお得になる

| 年会費 | 還元率 |

永年無料 | 0.5% |

| 発行会社 | 発行日数 |

流通系 | 最短即日 |

- キャッシュカード・クレジットカード・電子マネーWAONの機能・特典が1枚に

- イオンでのお買い物がお得になる

- 4種類のデザインから選べる

イオンカードセレクトは、イオン系列が発行する流通系のクレジットカードです。

キャッシュカード・クレジットカード・電子マネーWAONの機能や特典が一枚にまとまっており、イオンでのお買い物がお得になります。

店頭受取であれば最短即時発行・受取が可能※なため、すぐにカードを利用したい方にもおすすめです。

また発行条件を満たすと、イオンゴールドカードセレクトを発行できます。

イオンカードセレクトは4種類のデザインから選べるので、ぜひ申し込みを検討してみてください。

| 申し込み条件 | 18歳以上 |

|---|---|

| 発行会社 | 流通系 |

| 審査スピード | 最短即日 |

| 発行スピード | 最短即日※ |

| 年会費 | 永年無料 |

| 国際ブランド | Visa JCB Mastercard |

| 基本ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い・2回払い ボーナス一括払い ボーナス2回払い リボ払い・分割払い |

※「即時発行カード」は、国際ブランド付の「本カード」が届くまでご利用いただく仮カードです。

ライフカードはカード発行と利用で最大15,000円キャッシュバック

| 年会費 | 還元率 |

永年無料 | 0.5~12.5% |

| 発行会社 | 発行日数 |

消費者金融系 | 最短2営業日 |

- 発行会社が消費者金融系

- カード発行と利用で最大15,000円キャッシュバック

- お誕生月はポイント3倍

- ETCカードの発行が初年度無料

ライフカードは、アイフルの子会社が発行する消費者金融系のクレジットカードです。

カード発行と利用で最大15,000円のキャッシュバックがあり、入会から1年以降は利用金額に応じてポイントが貯まるステージ制プログラムとなっています。

お誕生月はポイント3倍になるのも魅力の一つです。

ライフカードはETCカードの発行が初年度無料のため、ETCカードの発行を検討している方もぜひチェックしてみてください。

| 申し込み条件 | 18歳以上 (高校生除く) |

|---|---|

| 発行会社 | 消費者金融系 |

| 審査スピード | 最短2営業日 |

| 発行スピード | 最短2営業日 |

| 年会費 | 永年無料 |

| 国際ブランド | Visa JCB Mastercard |

| 基本ポイント還元率 | 0.5~12.5% |

| 支払い方法 | 1回払い・リボ払い ボーナス一括払い ボーナス併用分割払い 分割払い |

楽天カードは発行枚数3,000万枚以上!※楽天グループで使えるポイントが貯まりやすい

| 年会費 | 還元率 |

永年無料 | 1.0% |

| 発行会社 | 発行日数 |

流通系 | 最短7日 |

- 楽天グループで使えるポイントが貯まりやすい

- 楽天カードの新規入会&利用で5,000ポイントもらえる

- 貯まったポイントは月々のお支払いに利用可能

楽天カードは、楽天が発行する流通系クレジットカードです。

2023年12月末には発行枚数3,007万枚と国内シェア率も高い※ことから、幅広い方が申し込み可能と言えるでしょう。

楽天カードは、楽天グループで使うとポイントが貯まりやすいクレジットカードです。

普段のお買い物で100円につき1ポイントが貯まり、楽天市場で利用するとさらにポイント還元率が高くなります。

貯まったポイントは楽天グループのサービスや月々のお支払いに利用可能です。

楽天カードの新規入会&利用で5,000ポイントもらえるので、楽天グループをよく利用する方はぜひ申し込んでみてください。

| 申し込み条件 | 18歳以上 |

|---|---|

| 発行会社 | 流通系 |

| 審査スピード | 最短3日 |

| 発行スピード | 最短7日 |

| 年会費 | 永年無料 |

| 国際ブランド | Visa JCB Mastercard american express |

| 基本ポイント還元率 | 1% |

| 支払い方法 | リボ払い・キャッシング 分割払い ボーナス一括払い ボーナス2回払い |

今までのカードはタッチ決済出来なかったけど、申し込めば無料で切り替えてくれる

X(旧Twitter)より

※参考:数字で見る楽天カード|楽天カード

セゾンカードインターナショナルは永久不滅ポイントだからポイントの有効期限がない

| 年会費 | 還元率 |

永年無料 | 0.5% |

| 発行会社 | 発行日数 |

信販系 | 最短即日 |

- 永久不滅ポイントでポイントの有効期限がない

- 1ポイント5円相当で商品に交換可能

- 不正使用による損害を補償するオンライン・プロテクション付き

セゾンカードインターナショナルは18歳以上だと申込可能で、最短即日発行が可能なクレジットカードです。

セゾンポイントモール経由でショッピングをすると、ポイント還元率が最大30倍になります。

貯まったポイントは永久不滅で有効期限がなく、1ポイント5円相当で商品に交換可能です。

さらにセゾンカードインターナショナルは不正使用による損害を補償するオンライン・プロテクションがついているため、セキュリティ面が心配な方にもおすすめできます。

| 申し込み条件 | 18歳以上 (高校生除く) |

|---|---|

| 発行会社 | 信販系 |

| 審査スピード | 最短即日 |

| 発行スピード | 最短即日 |

| 年会費 | 永年無料 |

| 国際ブランド | Visa JCB Mastercard |

| 基本ポイント還元率 | 0.5% |

| 支払い方法 | リボ払い ボーナス2回払い |

JCBゴールドは新規入会&利用で最大35,000円分のキャッシュバックがもらえる

| 年会費 | 還元率 |

初年度無料 | 0.5% |

| 発行会社 | 発行日数 |

信販系 | 最短5分 |

- 新規入会&利用で最大35,000円分のキャッシュバックがもらえる

- 家族カードが1名様年会費無料

- 優待店での利用でポイント還元率最大20倍

JCBゴールドは、新規入会&利用で最大35,000円分のキャッシュバックがもらえるクレジットカードです。

初年度の年会費が無料のほか、家族カードの年会費も1名分無料となっています。

基本ポイント還元率は0.5%ですが、優待店での利用で最大20倍の還元率になります。

JCBゴールドは環境に優しいバイオマスカードも選べるので、環境保全活動に協力したい方もぜひ検討してみてください。

| 申し込み条件 | 20歳以上で 安定継続収入がある |

|---|---|

| 発行会社 | 信販系 |

| 審査スピード | 最短5分 |

| 発行スピード | 最短5分 |

| 年会費 | 初年度無料 |

| 国際ブランド | JCB |

| 基本ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い・2回払い ボーナス1回払い スキップ払い・リボ払い 分割払い |

審査が甘い・緩いクレジットカードとは?比較ポイントや審査基準を紹介

結論から言うと、審査が甘いクレジットカードはありません。

審査の内容はクレジットカード会社によって異なりますが、主な審査基準は以下の3つです。

- 属性情報:職業・家族構成・勤続年数 など

- 信用情報:契約内容・借入金額・異動情報 など

- 現在の借り入れ状況:カードローンや他社クレジットカードのキャッシング など

なかには独自審査を設けているクレジットカード会社もあります。

どのクレジットカード会社も共通しているのは、信用情報機関を確認してカードを発行しても問題ないか判断することです。

実際にどのくらいの方がクレジットカードの審査に不安を感じているのか、どんな理由で不安なのかを調査するべく、アンケートを行いました。

アンケート調査詳細

質問内容①

クレジットカードの審査に対してどの程度不安を感じますか?

| 回答項目 | 回答数(全100件) |

|---|---|

| 全く不安はない | 26名 |

| 不安はない | 53名 |

| 少し不安 | 19名 |

| 非常に不安 | 2名 |

質問内容②

質問内容①で「少し不安」「非常に不安」と答えた方に質問です。

審査に不安を感じる理由は何ですか?(複数選択可)

| 回答項目 | 回答数(全33件) |

|---|---|

| 年収が低い | 19件 |

| 勤続年数が短い | 3件 |

| 職業柄審査に通りにくそう | 6件 |

| 過去に支払い遅延・滞納したことがある | 3件 |

| 過去に強制解約になったことがある | 0件 |

| 過去に過払い金請求や自己破産などの債務整理を行ったことがある | 0件 |

| クレジットカードの利用実績がない | 2件 |

アンケート調査の結果、審査に不安があると答えた方は約20%でした。

クレジットカードの審査が不安な理由としては、年収の低さや職業という声が多く挙がりました。

以下でクレジットカードの審査基準について細かく紹介していきますので、ぜひ参考にしてください。

クレジットカードの審査が甘い・厳しいは断定できない

結論、厳密には審査が甘いクレジットカードは存在しません。

クレジットカードの審査は貸金業法の第十三条で義務付けられており、必ず行う必要があります。

そのため、審査に必ず通るクレジットカードもありません。

またクレジットカードの審査基準はクレジットカード発行会社によって異なり、基本的に非公開です。

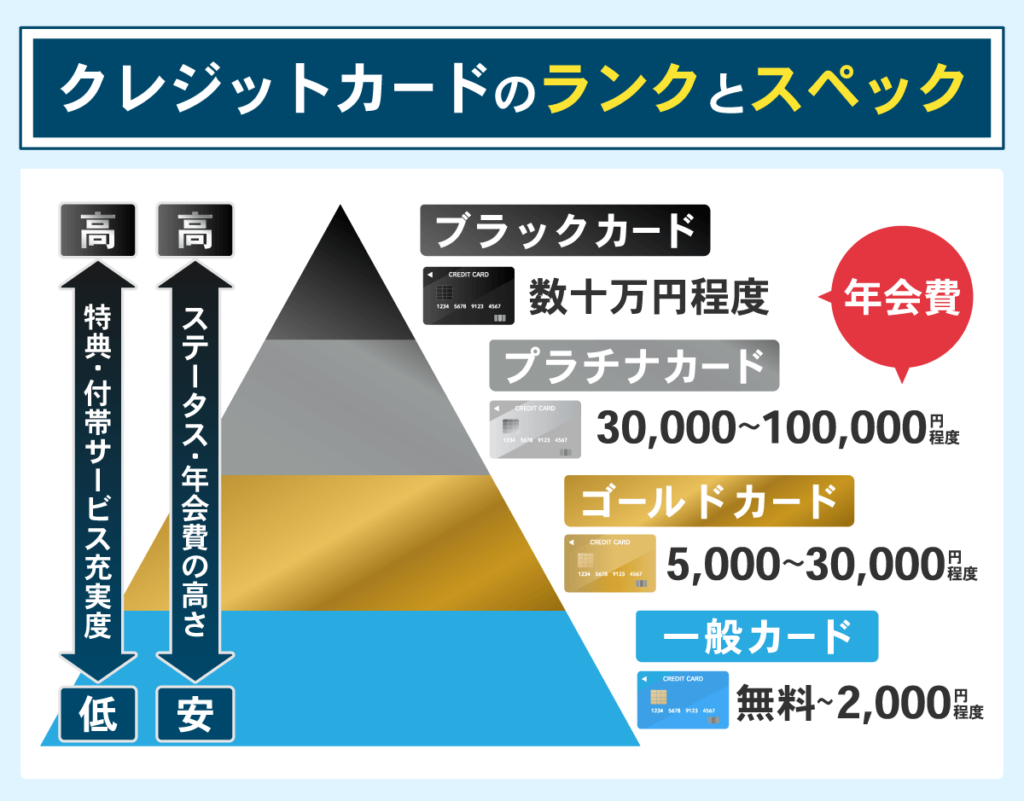

ただしランクや発行会社の属性などで審査難易度を推測することはできます。

たとえば一般ランクのカードはゴールドランクやプラチナランクと比べると申し込み条件が緩く、審査難易度も低い可能性があるのです。

年会費無料または一般ランクのカードなら、比較的発行しやすいといえます。

参考:クレジットカードの審査が通らなかった。理由が知りたい。|国民生活センター

審査基準①年齢や職業・年収などの属性情報

属性情報は、申込者に関する情報のことです。

以下のような情報が属性情報に含まれます。

- 年齢

- 職業

- 家族構成

- 年収

- 就業形態

- 勤続年数

審査では上記のような属性情報をもとに信用できる人物か判断されます。

特に職業や年収、就業形態などの収入面に関わる項目は重視されやすいです。

年収や職業に不安がある方のために、クレジットカードの審査通過経験がある98人を対象にアンケート調査を実施いたしました。

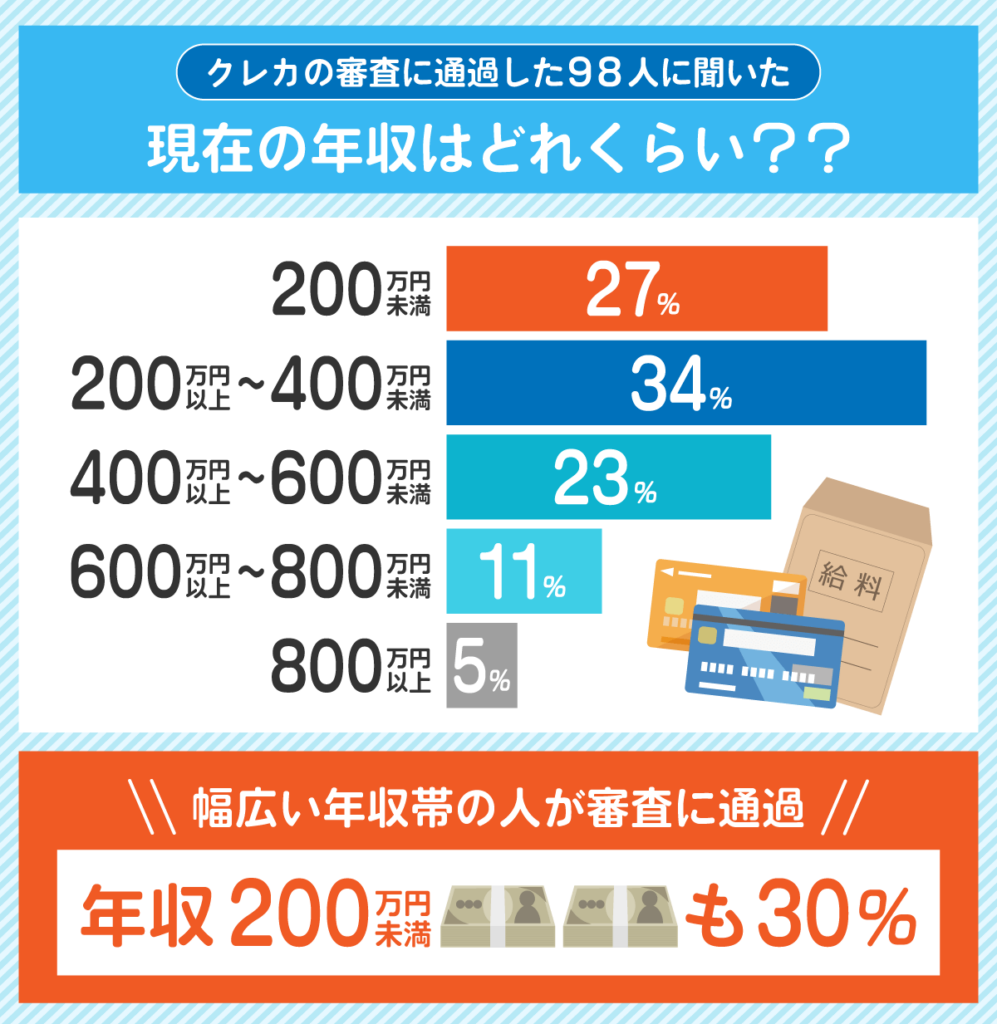

まずは、クレジットカードの審査に通過できる人の年収はどれくらいなのかを調査しました。

アンケート調査詳細

質問内容

クレジットカードの審査に通過した人があると答えた人に質問です。

現在の年収を教えてください。

| 回答項目 | 回答数(全98件) |

|---|---|

| 200万円未満 | 27名 |

| 200万円以上400万円未満 | 34名 |

| 400万円以上600万円未満 | 23名 |

| 600万円以上800万円未満 | 11名 |

| 800万円以上 | 5名 |

アンケートの結果、クレジットカードの審査に通った人の年収は幅広く、約30%が年収200万円以内であることが分かりました。

また収入はどれくらい稼いでいるかよりも、どれくらい安定して収入を得ているかが重視されます。

会社員に限らず安定した収入を得ている人なら、評価が悪くなる可能性は低いといえるでしょう。

アンケート調査詳細

質問内容

クレジットカードの審査に通過した人があると答えた人に質問です。

現在の職業を教えてください。

| 回答項目 | 回答数 |

|---|---|

| 会社員(正社員) | 55名 |

| 自営業・フリーランス 会社社長・役員 | 21名 |

| パート・アルバイト | 8名 |

| 専業主婦・主夫 | 5名 |

| 会社員(契約・派遣) | 4名 |

| 無職 ※退職者・年金受給者含む | 4名 |

| 公務員 | 2名 |

| 学生 | 1名 |

クレジットカードの審査に通った人の職業は、一般的な会社員が半数以上でした。

しかしアルバイトや主婦の方でも審査に通過できているため、職業に不安がある方も申し込みしてみるのがおすすめです。

審査基準②クレジットカードの利用状況や支払い遅延などの信用情報

信用情報とは、ローンやクレジットカードの契約・利用状況などに関する個人情報です。

クレジットカード会社は信用情報機関に登録されている信用情報を照会することで、申込者の支払い能力を審査します。

信用情報に登録される情報は以下の通りです。

- 申込内容:属性情報などの基本情報

- 契約内容:契約したい商品

- 借入金額:借入している総額

- 異動情報:延滞・破産などの記録

信用情報には過去の料金の滞納や支払い遅延などのマイナスな情報も記録されます。

過去に滞納したことがある場合、信用情報照会時に支払い能力に問題があると判断される可能性が高いです。

参考:信用情報とは|CIC

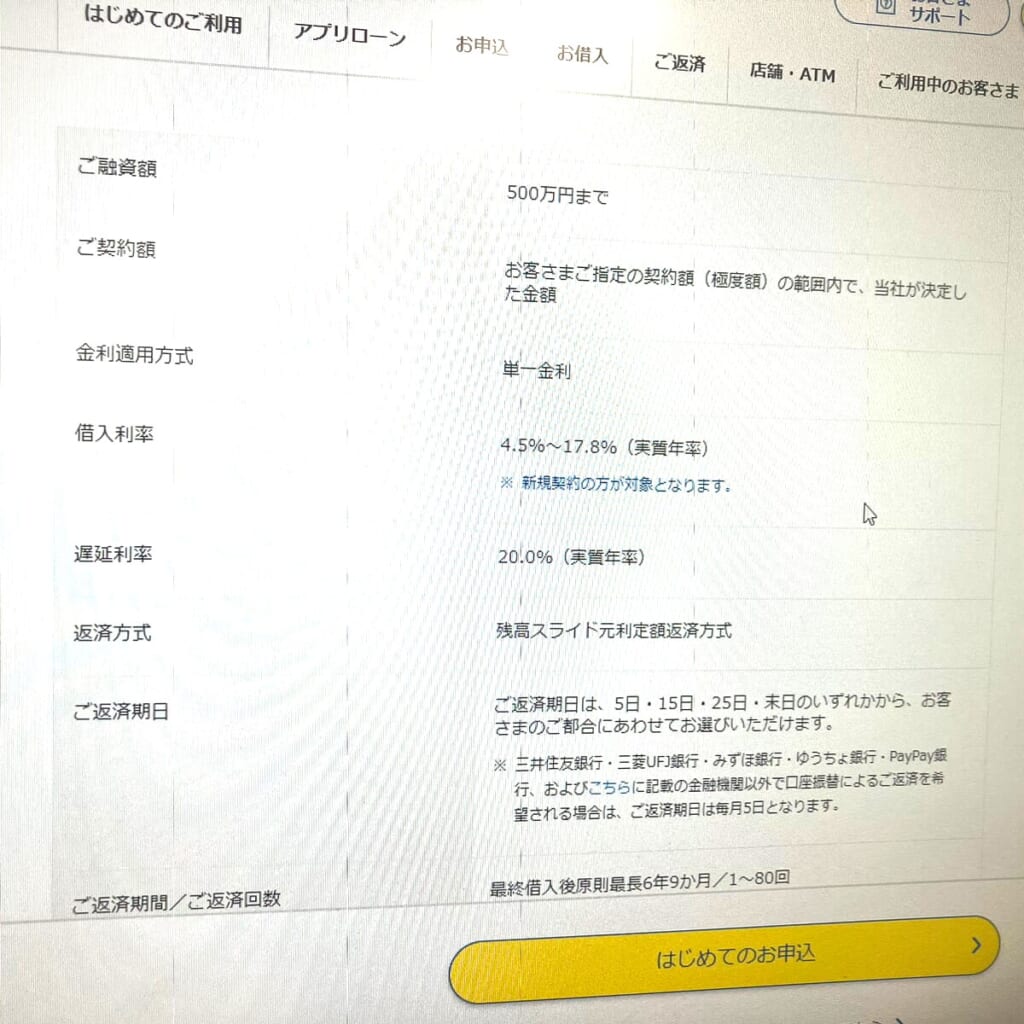

審査基準③カードローンやキャッシングの有無など現在の借入れ状況

カードローンや他社クレジットカードのキャッシングなどによる現在の借り入れ状況も審査でチェックされます。

クレジットカード会社は申込者の現在の借入金額や件数を把握したうえで、支払い能力があるか判断するのです。

他社からの借り入れがある場合、お金に困っており支払い能力がないのではと判断される可能性があります。

支払い能力がないと判断されると、クレジットカードを発行してもらえない恐れがあるでしょう。

必要以上に借り入れるとクレジットカード会社からの印象を悪くする可能性があるため、カードローンやキャッシングの利用は計画的に行うことをおすすめします。

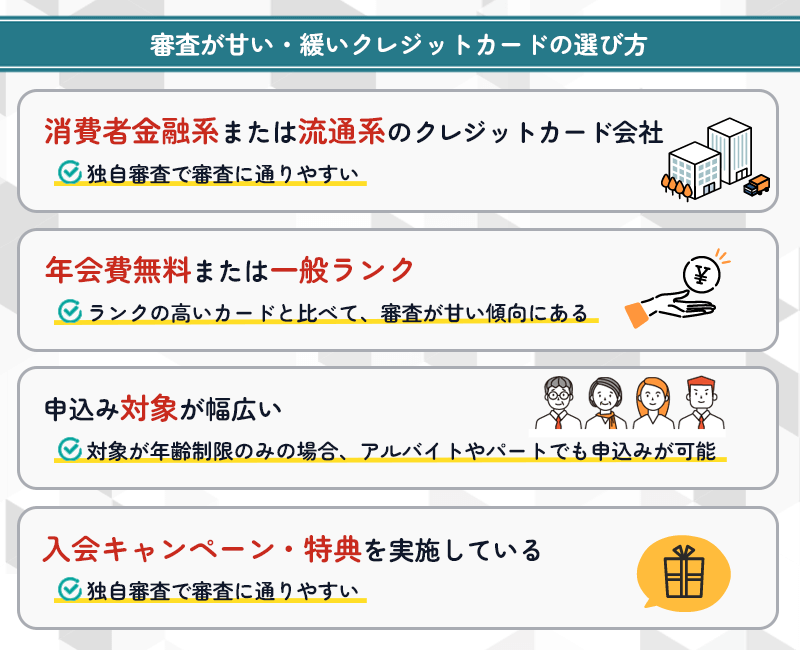

審査の甘いクレジットカードの選び方

クレジットカードの審査基準や内容を明記してるカード会社はありません。

よって審査の厳しさは明確にわかりませんが、発行会社やランクによって審査が甘い・緩い傾向にあるクレジットカードの特徴はあります。

- 消費者金融系・流通系のクレジットカード会社を選ぶ

- 年会費無料または一般ランクのクレジットカードを選ぶ

- 申込み対象が幅広いクレジットカードを選ぶ

- キャンペーンを実施中のクレジットカードを選ぶ

発行会社が消費者金融系のカードは独自審査を採用しているため、他社での審査落ち経験がある方でも通過できる可能性が高いです。

また一般ランクのカードは申込み条件が年齢のみ・年会費無料のケースが多いため、ランクが高いカードと比べて審査が甘い・緩い傾向があります。

ここでは上記4つのポイントについてそれぞれ解説するので、ぜひクレジットカード選びの参考にしてみてください。

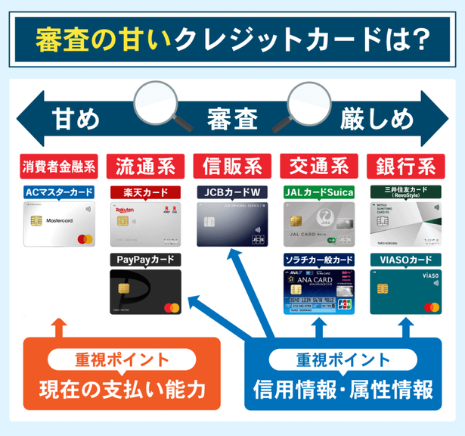

消費者金融系または流通系のクレジットカード会社を選ぶ

クレジットカードは発行会社によって、消費者金融系・流通系・信販系・交通系・銀行系の5つに分類されます。

| 審査で重視する項目 | 特徴 | クレジットカードの例 | |

|---|---|---|---|

| 消費者金融系 | 現在の支払い能力 | カードローンを提供する 会社が発行 | ・ACマスターカード ・ライフカードなど |

| 流通系 | ・信用情報 ・属性情報 | 商品を仕入れて消費者へ販売する 事業を行う小売企業が発行 | ・イオンカードセレクトなど |

| 信販系 | ・信用情報 ・属性情報 | クレジットカードやローン商品を メインで扱う信販会社が発行 | ・JCB CARD W ・Orico Card THE POINTなど |

| 交通系 | ・信用情報 ・属性情報 | 鉄道会社や航空会社が発行 | ・JALカードSuica ・ソラチカ一般カードなど |

| 銀行系 | ・信用情報 ・属性情報 | 銀行や銀行のグループ会社が発行 | ・三井住友カード RevoStyle ・VIASOカードなど |

上記の中でも特に審査が甘いとされるのは、消費者金融系と流通系の2種類です。

ユーザーを幅広く集める傾向にあるため、審査ハードルを低く設定していると考えられます。

また消費者金融系などは独自審査をおこなっており、一般的なクレジットカードとは審査基準が異なる場合があるのです。

- ACマスターカード

- プロミスVisaカード

- ライフカード

そのため、他社で審査落ちしても消費者金融系や流通系は審査に通過することもあります。

審査が不安な方は、消費者金融系または流通系のクレジットカード会社を選びましょう

年会費無料または一般ランクのクレジットカードを選ぶ

年会費無料または一般ランクのクレジットカードはランクが高いカードに比べて審査が甘い・緩い傾向があるため、審査に通る可能性が高いです。

クレジットカードには、一般カード、ゴールドカード、プラチナカード、ブラックカードの4つのランクがあります。

| 年会費 | 特徴 | クレジットカードの例 | |

|---|---|---|---|

| 一般ランク | 無料 ~2,000円程度 | 基本誰でも作れる スタンダードなランク | ・三井住友カード (NL) ・楽天カード ・dカードなど |

| ゴールドランク | 5,000 ~30,000円程度 | 付帯保険やサービスが充実 代表的な付帯サービスは空港ラウンジの利用 | ・三井住友カード ゴールド ・JCBカードゴールド ・アメックスゴールドなど |

| プラチナランク | 30,000 ~100,000円程度 | ワンランク上の特典や優待サービスが付帯 代表的な付帯サービスはコンシェルジュサービス | ・アメックスプラチナ ・JCBプラチナなど |

| ブラックランク | 数十万円程度 | カード会社からの招待制 豪華特典が付帯 | ・アメックスセンチュリオン ・ダイナースプレミアム ・JCB・ザ・クラスなど |

ランクが高いほど年会費が高くなり、特典やサービス・付帯保険なども充実するのが特徴です。

またランクが高くなるほど審査のハードルも上がるため、審査の甘いクレジットカードを探しているなら一般ランクのクレジットカードを選びましょう。

一般ランクのカードなら、申し込みの時に年齢制限しか設けられていないことも少なくありません。

そのため一般ランクのクレジットカードなら、年齢さえクリアすれば申し込めるケースが多いです。

申込対象が幅広いクレジットカードを選ぶ

審査基準が甘い・緩いカードを選ぶなら、申込み対象が幅広いクレジットカードを選びましょう。

クレジットカードにはそれぞれ申込み条件が定められており、一般ランクのカードなら満18歳以上(高校生を除く)なら申込み可能な場合が多いです。

ただし中には満20歳以上、満30歳以上でなければ申し込めないカードもあるため、各クレジットカードの申し込み条件を確認してみてください。

学生や主婦でも申し込めるカードなら、収入面などの審査ハードルが低めに設定されている可能性があります。

申込み対象が幅広いクレジットカードを選び、審査に通過できる確率を高めましょう。

キャンペーンを実施中のクレジットカードを選ぶ

クレジットカードの入会キャンペーンは、新規利用者を増やす目的で開催されるケースが少なくありません。

そのため、キャンペーン中のカードは入会審査が甘くなっている可能性があります。

キャンペーンの内容はクレジットカードによって異なりますが、ポイントのプレゼントやキャッシュバックが多いです。

| 種別 | キャンペーン例 |

|---|---|

| 年会費 | 初年度の年会費無料 |

| ポイント還元 | ・入会で最大5,000ポイントプレゼント ・対象店での決済で最大10%還元 |

中には、初年度の会費が無料になるキャンペーンも存在します。

審査に通る確率が上がるだけでなくお得な特典も獲得できるので、ぜひキャンペーン中のクレジットカードを選んでみてください。

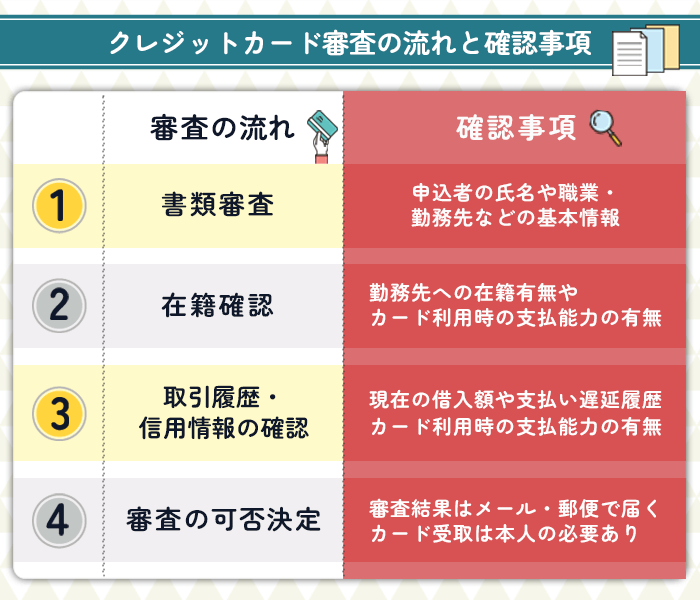

クレジットカード審査の流れを確認

クレジットカードの審査では、申込者の情報確認・カードを利用した際の支払い能力有無を確認されます。

書類審査、在籍確認、取引履歴・信用情報の確認の3つのステップで審査が行われ、段階ごとに確認される事項が異なります。

クレジットカード審査は以下のような流れで行われます。

- 書類審査

申込者の氏名や勤務先などの基本情報を確認 - 在籍確認

勤務先へ電話での在籍確認 - 取引履歴・信用情報の確認

現在の借入額や支払い遅延の履歴など信用情報を確認 - 審査の可否決定

メールや郵送で審査結果が届く

審査の所要時間はカード会社によって異なり、最短で3分~1週間程度など様々です。

実際どれくらいの時間でクレジットカードの審査結果が分かるのか、アンケートで調査してみました。

アンケート調査詳細

質問内容

クレジットカードの審査に通過した人があると答えた人に質問です。

審査通過までにかかった時間を教えてください。

| 回答項目 | 回答数 |

|---|---|

| 申込当日中 | 11名 |

| 3営業日以内 | 41名 |

| 5営業日以内 | 13名 |

| 1週間以内 | 19名 |

| 1週間以上 | 14名 |

| 審査通過経験なし | 2名 |

クレジットカードの審査結果は3営業日以内に分かった方が半数以上でした。

すぐにカードが必要な方は、即日発行のクレジットカードを選ぶのがおすすめです。

WEBからの申込みであれば審査結果がメールで届いたり、カード自体が手元に届く前にカード番号が知れたりとメリットが多くあります。

よって、審査完了までの時間を少しでも短縮したいなら、WEBからの申込みがおすすめです。

ここでは上記各ステップについてそれぞれ詳しく解説します。

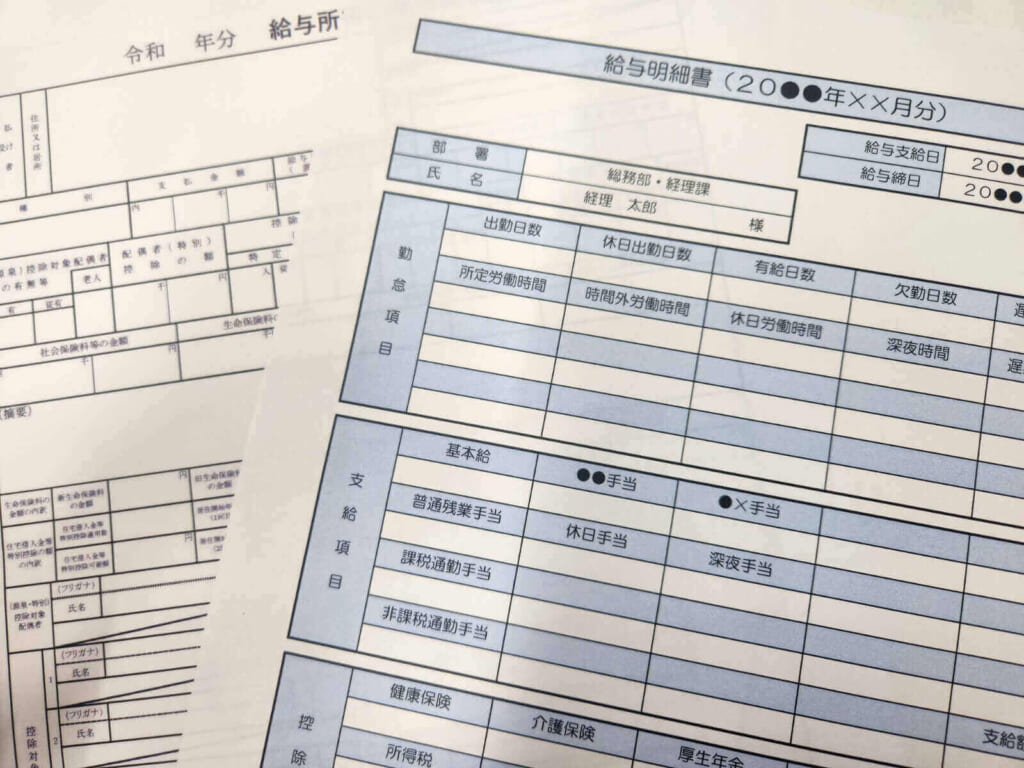

書類審査では本人が申し込んだかを確認される

クレジットカードに申し込むと、最初に申込者の本人確認のため書類審査が行われます。

本人確認は犯罪収益移転防止法(マネー・ロンダリング防止)により必須となっており、収入源や勤務先などを確認されます。

書類審査で必要な書類には以下のようなものがあります。

- 本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

- 引き落とし用の口座情報

- 親権者の同意書(未成年の場合)

18歳以上から申し込めるクレジットカードに未成年が申し込む場合、親権者の同意書の提出が求められる場合があります。

必要書類は発行するクレジットカード会社によって異なるため、申し込みの際に確認しましょう。

| クレジットカード | 必要書類 |

|---|---|

| ACマスターカード | ・運転免許証 ・マイナンバーカード ・パスポート |

| PayPayカード | ・運転免許証 ・運転経歴証明書 ・マイナンバーカード ・キャッシュカード |

| プロミスVisaカード | ・運転免許証 ・マイナンバーカード※ ・パスポート ・在留カード |

必要に応じて勤務先へ在籍確認への電話が入る

書類審査後は、勤務先への在籍確認が行われます。

申し込み情報に虚偽がないか、支払い能力はあるかなどを確認するためのステップです。

在籍確認では、申し込みの際に勤務先として記載した会社に電話連絡をして、申込者が本当に在籍しているのかを確認します。

| クレジットカード | 電話での 在籍確認※ |

|---|---|

| ACマスターカード | 原則なし |

| PayPayカード | 記載なし |

| プロミスVisaカード | 原則なし※2 |

※1:審査状況により電話による確認が必要となる場合、事前にお客さまの同意を得た上で連絡をいたします。

※2:審査の結果によっては電話による在籍確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません。

勤務先への在籍確認は、本人が電話に出られなくても問題ありません。

「本日は休みです」「ただいま席を外しています」など、本人が在籍していることを確認できる一言があれば在籍確認は完了します。

取引履歴・信用情報の確認

取引履歴・信用情報では、信用情報機関に記録されている信用情報をもとに、債務整理や支払いの遅延などの金融事故を起こしていないか確認します。

過去に金融事故を起こしている場合は、審査落ちのリスクが高いです。

金融事故の履歴は最低でも5年残り、早期回復も不可能なため一定期間クレジットカードの発行ができなくなります。

金融事故とは

長期間の支払い滞納・債務整理・保証会社による借金立替え(代位弁済)など、返済ができなかった場合に登録される

➡ローンやクレジットカード発行・分割払いが不可能になる

また信用情報ではクレジットカードへの申し込み状況も確認できます。

同時に複数のカード会社に申し込むとカード会社は貸し倒れリスクが高いため、審査に落とされるケースも少なくありません。

そのため、一度に複数のクレジットカードを申し込まないようにしましょう。

審査通過後はメールまたは郵送で審査結果が届く

書類審査、在籍確認、取引履歴・信用情報の確認が行われたら、審査の可否が決定されます。

審査時間はクレジットカード会社によって異なりますが即日で審査完了するところもあり、WEB申込みであれば審査結果はメールで届きます。

郵送で申込みをした場合は、発行されたカード入りの封書が届くことで審査結果の通知となります。

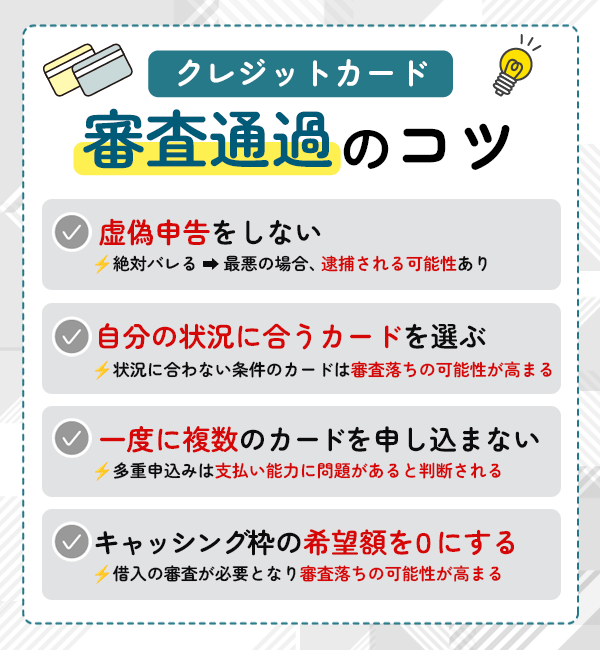

クレジットカード審査を通過するコツ5つ!虚偽申告せず自分の状況に合うカードを選ぶ

クレジットカード審査を通過するコツは以下の5つです。

- 自分の状況に合うカードを選ぶ

- 虚偽申告をせず正確な情報で申し込む

- 一度に複数のクレジットカードを申し込まない

- キャッシング枠の希望額を0にする

虚偽の内容で審査を受けると最悪の場合、逮捕されるケースもあります。

また審査では自分にあったカードを選択し、マイナスな印象を与えないよう動かなければなりません。

以下では、上記4つのコツについてそれぞれ解説します。

自分の状況に合うカードを選ぶ

クレジットカードは申し込み条件を満たしていなければ審査に通過できないため、必ず確認しておきましょう。

申し込み条件はクレジットカードによって異なりますが、年齢や収入に関する制限が設けられているケースが多いです。

またカードランクによっても、審査基準は異なります。

| カードランク | 一般 | ゴールド |

|---|---|---|

| 審査難易度 | 甘い・緩い傾向がある | 一般ランクのカードより厳しい |

| 申込み条件 | 高校生を除く18歳以上 | 満30歳以上 |

| 年会費 | 永年無料 | 1万円以上 |

| 付帯サービス | なし・少ない | 様々な優待や保険あり |

| 還元率 | 0.5%~1% | 1%~10%以上 |

一般ランクなら年齢に関する条件のみのカードが多い一方で、カードランクが高くなるほど年齢や年収など条件が厳しくなる傾向があります。

しかしながらどのカードも共通で審査基準は明記されていないため、条件を満たしたカードへの申込みが審査に通過するベストな方法と言えるでしょう。

申し込み条件を満たし、自分にあったクレジットカードを選びましょう。

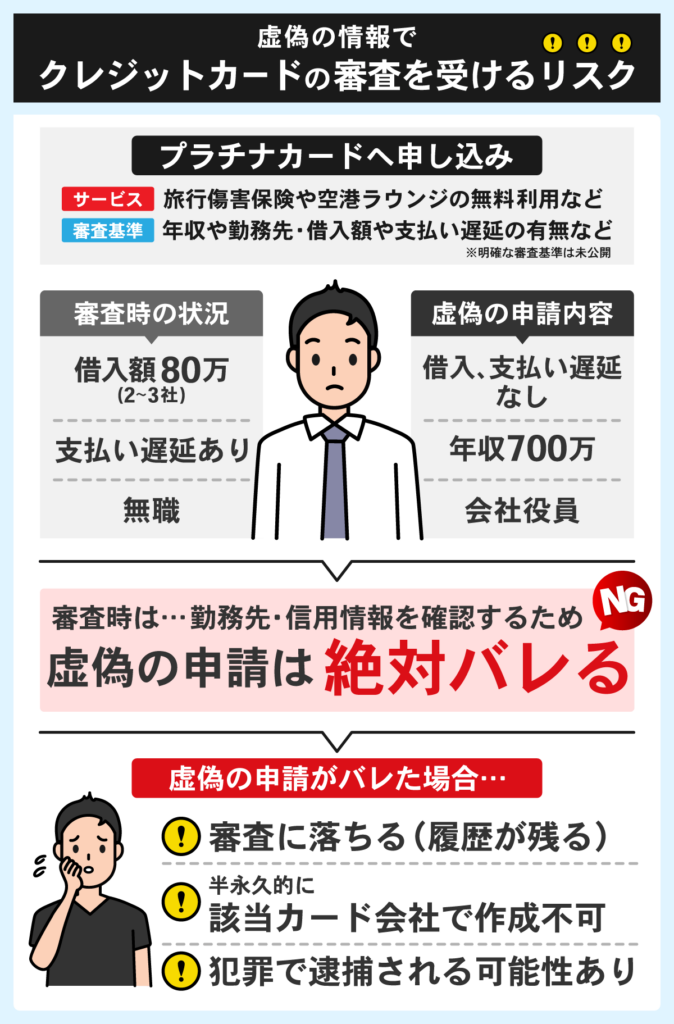

虚偽申告をせず正確な情報で申し込む

虚偽の内容でクレジットカードに申込んでも、審査の段階で絶対にバレます。

虚偽の申請がバレると審査に落ちるのはもちろん、該当のカード会社で半永久的にクレジットカードを作れない他、逮捕された前例もあります。

たとえ故意でなくても誤った情報を記入してしまえば情報を偽っていると判断されるため、正確な情報を記入するようにしましょう。

また偶然審査に通過できたとしても、発行後に虚偽の申告であったことがばれると強制解約となるリスクもあります。

申し込む前に記入したすべての情報を確認し、内容に誤りがないか確認が必須です。

キャッシング枠の希望額を0にする

クレジットカードにはショッピング枠とキャッシング枠があり、キャッシング枠を設定すると貸付をするための審査が必要になります。

よってクレジットカードの審査通過率を上げたいなら、キャッシング枠の希望額を0にするのがおすすめです。

- ショッピング枠:商品やサービスの購入に利用できる枠

- キャッシング枠:現金を借りられる枠

キャッシング枠には総量規制が適用され、借り入れできる金額は年収の3分の1まで※と決められています。

※すべての借入れ先の合計

たとえ3分の1以内であっても、現在の年収や借入状況などから審査通過しなければならず、必ず借りられるわけではありません。

ショッピングでのみクレジットカードを使う場合は、キャッシング枠をゼロにして申し込みましょう。

参考:お借り入れは年収の3分の1まで(総量規制について)|日本貸金業協会

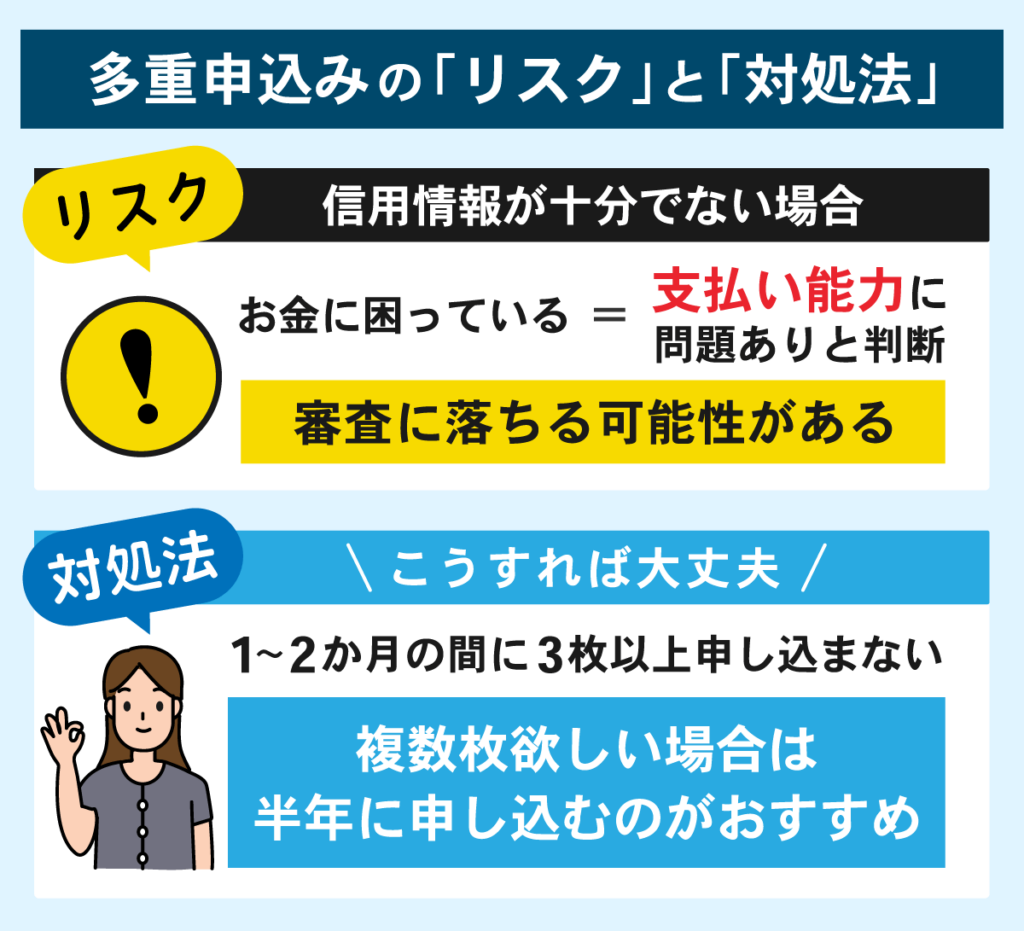

一度に複数のクレジットカードを申し込まない

一度に複数のクレジットカードを申し込む行為は多重申込みといわれ、審査に悪影響を及ぼす恐れがあります。

信用力がない状態で多重申込みをすると、お金に困っている=支払い能力に問題があると警戒される可能性があるのです。

審査に通らないのではないかと不安になる気持ちもわかりますが、1~2か月の間に3枚以上申し込まないように注意しましょう。

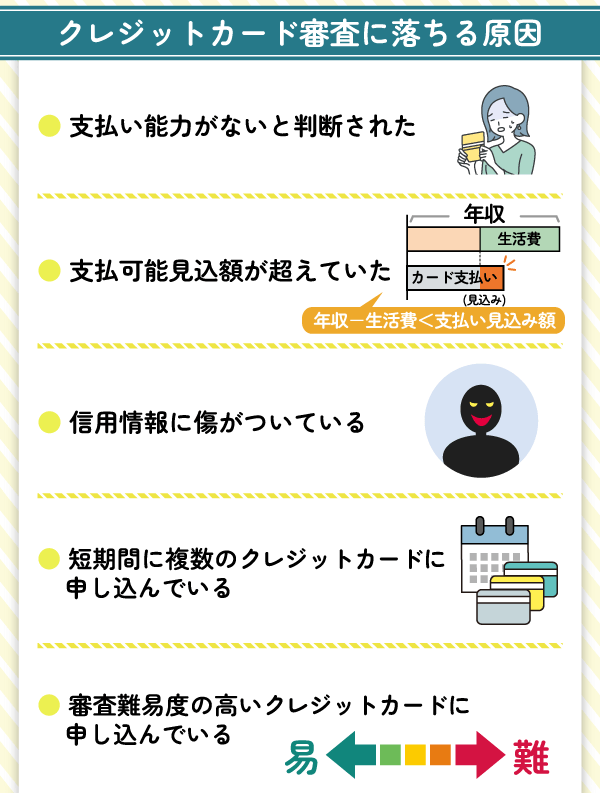

クレジットカード審査に落ちてしまう原因5つ!支払い能力や信用情報に注意

クレジットカード審査に落ちてしまう原因として、支払い能力や信用情報をはじめとした以下の5つが考えられます。

- 収入が不安定で支払い能力がないと判断された

- 支払可能見込額を超えていた

- 信用情報に傷がついている

- 短期間に複数のクレジットカードに申し込んでいる

- 審査難易度の高いクレジットカードに申し込んでいる

ここでは上記5つの原因についてそれぞれ解説します。

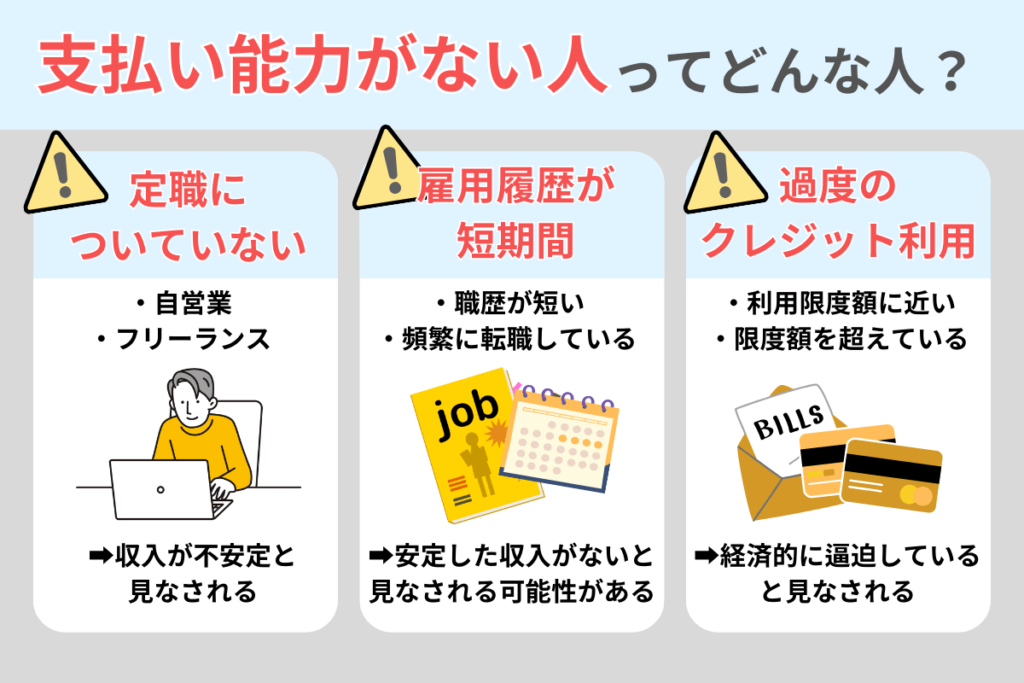

収入が不安定で支払い能力がないと判断された

収入が不安定で支払い能力がない場合、クレジットカード審査に落ちる可能性が高くなります。

支払い能力とは、クレジットカードの利用分を期日までに入金できる能力のことです。

・低収入の人

毎月の支払い能力に不安があると判断される

・雇用履歴が短期間の人

職歴が短い場合や頻繁に転職していると安定収入がないと見なされる可能性がある

・信用情報が傷ついている人

支払い遅延、債務整理、自己破産などの履歴があると信用が低くなる

・定職についていない人

収入が不安定な職業の場合、審査が厳しくなることがある

・クレジット利用が多額な人

利用限度額に近いまたは限度額を超えている場合、経済的に逼迫していると見なされる

このように無職など収入がない方は支払い能力がないと判断され、審査に落ちる可能性が高まるでしょう。

クレジットカードの審査で重視されるのは、継続収入があるかどうかです。

会社員でないと申し込めないわけでなく、雇用形態に関わらず定期収入を得ていれば問題ありません。

主婦や学生でも、アルバイトやパートをすることで審査に通る可能性が高くなります。

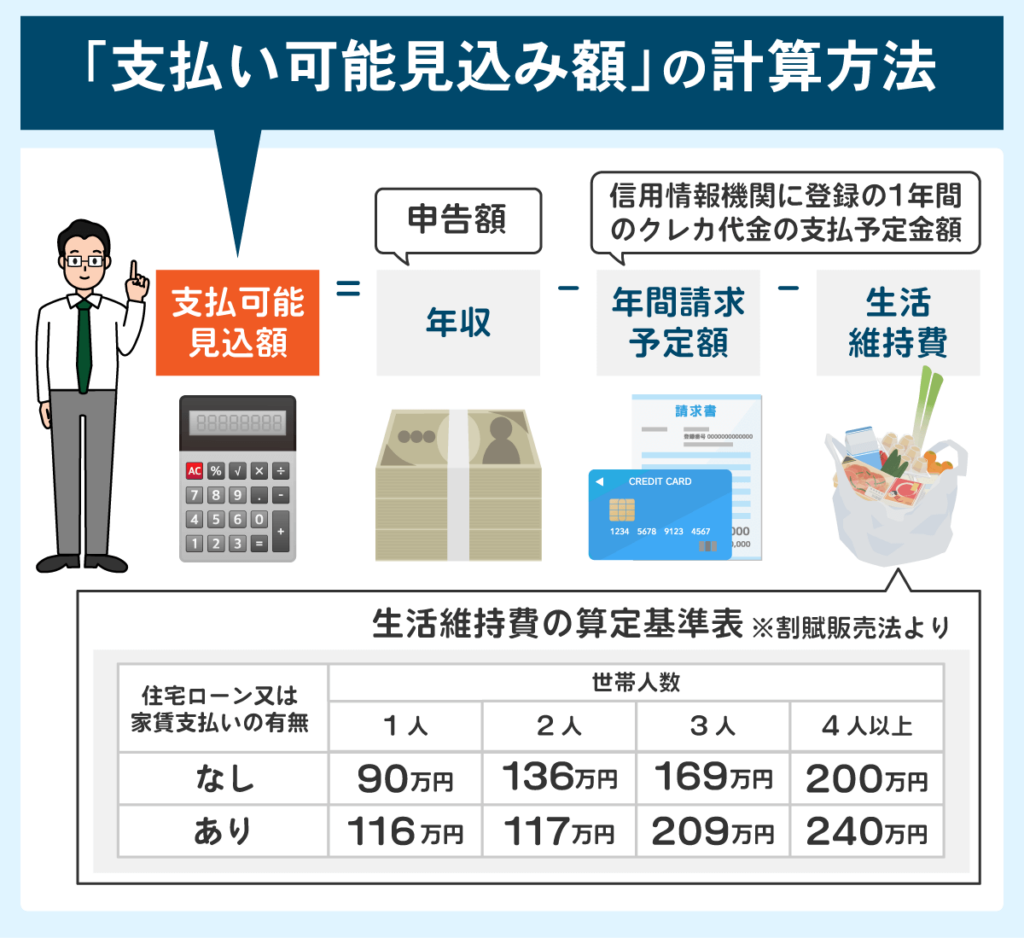

支払可能見込額を超えていた

審査に落ちる原因の一つとして、支払可能見込額を超えていることが挙げられます。

支払可能見込額とは、年収から生活に必要な費用を引き、カードの支払いに充てられると見込まれる金額のことです。

支払可能見込額 = 年収 - 年間請求予定額 - 生活維持費

年収は申込書に記載した申告額で、年間請求予定額は信用情報機関に登録されている情報を基にされます。

また生活維持費は割賦販売法によって定められた基準表に記載されている額です。

この支払可能見込額を超えるクレジットカードの利用は、割賦販売法という法律によって禁止されています。

クレジットカード会社はこの調査を行い、クレジットカード発行の可否を判断します。

支払可能見込額を超えている場合はクレジットカードを発行できないため、ローンやクレジットなどを滞納している場合は返済や支払いを済ませましょう。

信用情報に傷がついている

信用情報に傷がついている場合、審査に通過できない可能性が高いです。

信用情報とは、ローンの契約や借り入れ、返済状況、クレジットカードの支払いなどに関する情報を指します。

長期滞納や債務整理などの金融事故に関する情報が記録されていると、信用情報に傷がついている状態といえるでしょう。

信用情報に傷がつく原因

・支払遅延

クレジットカードやローンの支払いを遅延すると信用度が低下する

・延滞

支払いが数ヶ月滞ると延滞となり、重大な傷として残る

・債務整理

債務整理手続きを行うと長期間にわたり信用に影響を及ぼす

・保証債務の履行

他人の借入の保証人になり延滞や債務整理になると、保証人の信用情報にも傷がつく

・強制解約

クレジットカード会社やローン会社から強制的に契約を解除されること

信用情報に傷がついている状態をブラックリストに載っている状態ということもありますが、この状態ではクレジットカードを作れません。

信用情報はクレジットカードの審査で特に重要視される項目です。

信用情報機関に開示請求を行うと自分の信用情報に傷がついているか確認できるため、不安な方は以下の機関への開示請求を検討してみてください。

- CIC(指定信用情報機関のCIC)

- JICC(日本信用情報機構)

- KSC(全国銀行個人信用情報センター)

また信用情報に傷がついていると一生クレジットカードが作れなくなるわけでなく、金融事故を起こしてから5~7年程度開けてから申し込めば審査を通過できる可能性があります。

信用情報機関に登録された情報は5~7年程度で削除されるためです。

参考:信用分野における個人情報保護に関するガイドライン|経済産業省

短期間に複数のクレジットカードに申し込んでいる

短期間に複数のクレジットカードに申し込んでいる場合、審査に落ちる可能性があります。

理由としては信用リスク、多重申請、信用スコアの低下が挙げられます。

複数申込がダメな理由

・信用リスクの増大

多額の借入が必要あるいは資金繰りに困っていると判断される可能性がある

・多重申請の懸念

複数の借入を同時に行うことで返済能力が低下する恐れがある

・信用スコアの低下

短期間に複数申込すると信用スコアを低下させ、将来のクレジットやローン審査に不利になる

クレジットカードの審査で行う信用情報の確認では、クレジットカードの申し込み状況を確認可能です。

目安として1~2か月の間に3枚以上申し込むと審査に悪影響を及ぼすといわれているため、クレジットカードの3枚持ちがしたい方は注意しましょう。

初めてクレジットカードを作る方やクレジットカードの利用実績が数か月しかない方は、多重申込みに特に注意してください。

4枚目以降のクレジットカードを作る場合は、半年空けてから申し込むようにしましょう。

審査難易度が高いクレジットカードに申し込んでいる

審査に落ちる原因の一つとして、審査難易度が高いクレジットカードに申し込んでいる可能性が考えられるでしょう。

クレジットカードはカードの発行会社やランクなどによって審査難易度が異なります。

カードの発行会社は消費者金融系・流通系・信販系・交通系・銀行系などがあり、審査が不安な方は消費者金融系や流通系がおすすめです。

またカードのランクによっても難易度が異なり一般ランク・ゴールド・プラチナ・ブラックとランクが上がるごとに審査難易度が高くなります。

そのため審査落ちが不安な方には一般ランクのクレジットカードがいいでしょう。

ランクの高いクレジットカードの審査に落ちてしまった場合は、ランクを落としたクレジットカードに申し込んでみましょう。

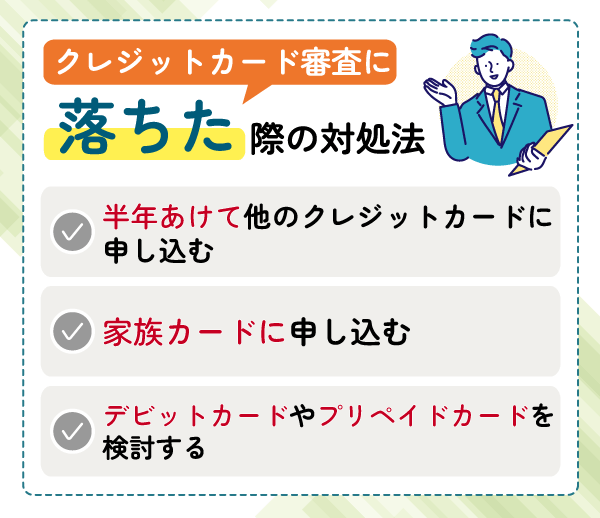

クレジットカード審査に落ちてしまった場合の対処法

クレジットカード審査に落ちてしまった場合は、以下の対処法を試しましょう。

- 半年空けてから他のクレジットカードに申し込む

- 家族カードに申し込む

- デビットカードやプリペイドカードも検討してみる

ここでは上記3つの対処法についてそれぞれ解説します。

半年空けてから他のクレジットカードに申し込む

クレジットカード審査に落ちてしまったら、半年あけてから他のクレジットカードに申し込みましょう。

審査基準はクレジットカードによって異なるため、他のカードなら審査に通る可能性があります。

ただし短期間に複数のクレジットカードに申し込むと審査に落ちるリスクが高くなる点には注意が必要です。

次のカードに申し込むタイミングは、信用情報に登録された申込み履歴が消える6か月後がおすすめです。

登録情報別に情報が消えるまでの期間をまとめましたので、参考にしてください。

| 登録情報 | 期間 |

|---|---|

| クレジットカード 申込履歴 | 6か月 |

| カードローン 利用履歴 | 契約中と解約後約5年 |

| 延滞・任意整理 | 完済後5年 |

| 自己破産・個人再生 | 最長7年 |

また、ブラックリストを早く消すには以下の方法を試してみてください。

- 借金を速く返済する

- 返済日に遅れず支払う

- 誤った情報が登録されていないか確認する

ブラックリストが消える前に申し込みを行うと多重申込となるため、消えたことを確認してから申し込むのがおすすめです。

信用情報が問題で審査に落ちた場合は期間を空けても審査に通らない可能性があるため、金融事故を起こした経験のある方は注意しましょう。

家族内でクレジットカードを使用している人の家族カードに申し込む

クレジットカード審査に落ちてしまったら、家族カードに申し込むとよいでしょう。

家族カードとは、安定した収入のある本会員の家族が利用できるカードのことです。

家族カードの申込方法は以下の通りです。

- 会員専用ページにログイン

- メニューから「申し込み」を選択

- 「家族カード」を選択

クレジットカードの申し込みと同時に家族カードも申し込む場合は、「家族カード」の欄にチェックを入れることで申込完了です。

家族カードの審査は本カード会員に対しておこなわれるため、審査に落ちてしまった方でもクレジットカードを持てる可能性があります。

当記事で紹介しているクレジットカードで家族カードが申込可能なものをまとめましたので参考にしてください。

| クレジット カード | 家族カードの 年会費 | 特徴 |

|---|---|---|

| PayPayカード | 無料 | ゴールド家族カードは 付帯サービスが充実している |

| JCBカードW | 無料 | ポイントが合計されるため 貯まりやすい |

| ライフカード | 無料 | 支払方法が豊富で 返済の負担が少ない |

| 楽天カード | 無料 | 最短60秒で申し込み可能 |

カード名義はカードを利用する家族本人となるため、本会員と同じようにクレジットカードを使用可能です。

また家族カードの利用分は本会員の口座からまとめて引き落とされるため、口座を別で用意する必要がありません。

さらに本会員と家族カードの利用分はポイントが合算されるため、ポイントが貯まりやすいのも大きなメリットです。

クレジットカードを使用している家族がいる場合は、ぜひ家族カードの利用を検討してみてください。

デビットカードやプリペイドカードも検討してみる

キャッシュレスの支払い手段としてクレジットカードを使用したい場合は、デビットカードやプリペイドカードも検討してみるのがおすすめです。

デビットカードやプリペイドカードは銀行口座からの引き落としまたは事前に現金をチャージする方法のため、審査なしで発行できます。

| デビットカード | プリペイドカード | |

|---|---|---|

| 支払い方法 | 銀行口座から 即時引き落とし | 事前にチャージ |

| 支払い上限 | 口座残高 | チャージ金額 |

| 年齢制限 | 満15歳以上 (中学生を除く) | ない場合が多い |

| 審査 | 不要 | 不要 |

上記のようにクレジットカードよりも申し込み条件が緩く設定されているため、審査に落ちてしまった方でも所持できる可能性があるのです。

デビットカードやプリペイドカードは口座残高やチャージ金額の範囲内で使用できるため、使い過ぎも防止できます。

クレジットカードの審査に落ちてしまった方はもちろん、お金を使いすぎてしまうのが心配な方にもデビットカードやプリペイドカードがおすすめです。

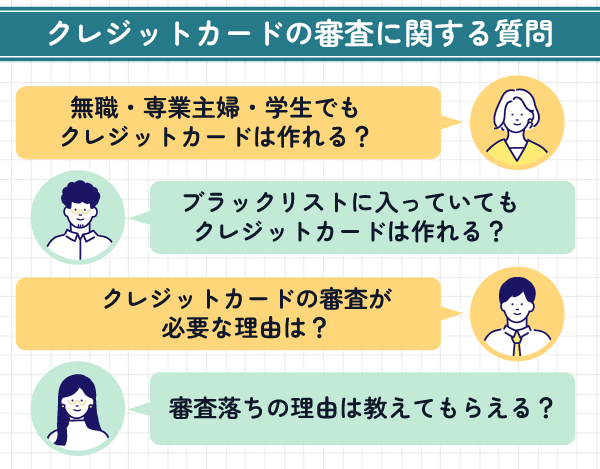

クレジットカードの審査に関するよくある質問

クレジットカードの審査に関するよくある質問をまとめました。

| 無職や専業主婦でも クレジットカードは作れる? | 無職・専業主婦・学生でも クレジットカードを作ることは可能 |

|---|---|

| ブラックリストでも クレジットカードは作れる? | 基本的に作れない |

| クレジットカードの 審査が必要な理由は? | 返済能力の見極めや 利用可能額の設定のため |

| 審査落ちの理由は 教えてもらえる? | 審査落ちの理由は 教えてもらえない |

ここではそれぞれの質問について解説します。

無職・専業主婦・学生でもクレジットカードは作れる?

無職・専業主婦・学生でもクレジットカードを作ることは可能です。

- 専業主婦として申し込む

- 学生カードに申し込む

- 家族カードを作る

専業主婦の場合、配偶者などを合わせた世帯年収や預貯金の情報で審査が進められます。

そのため世帯年収などの欄を記載ミスがないかどうか確認しておきましょう。

また学生でクレジットカードを持ちたい場合は、学生カードに申し込むと良いでしょう。

学生カードは学生を対象としたクレジットカードのため、年収が重視されない傾向です。

さらに将来性があり長期の利用が望めるため、審査基準が比較的緩めに設定されている可能性があります。

もし家族にクレジットカードを持っている人がいるなら、家族カードを作るのもおすすめです。

本会員である家族が審査対象となるため、年齢や収入面で審査通過が難しい方でもクレジットカードを持てます。

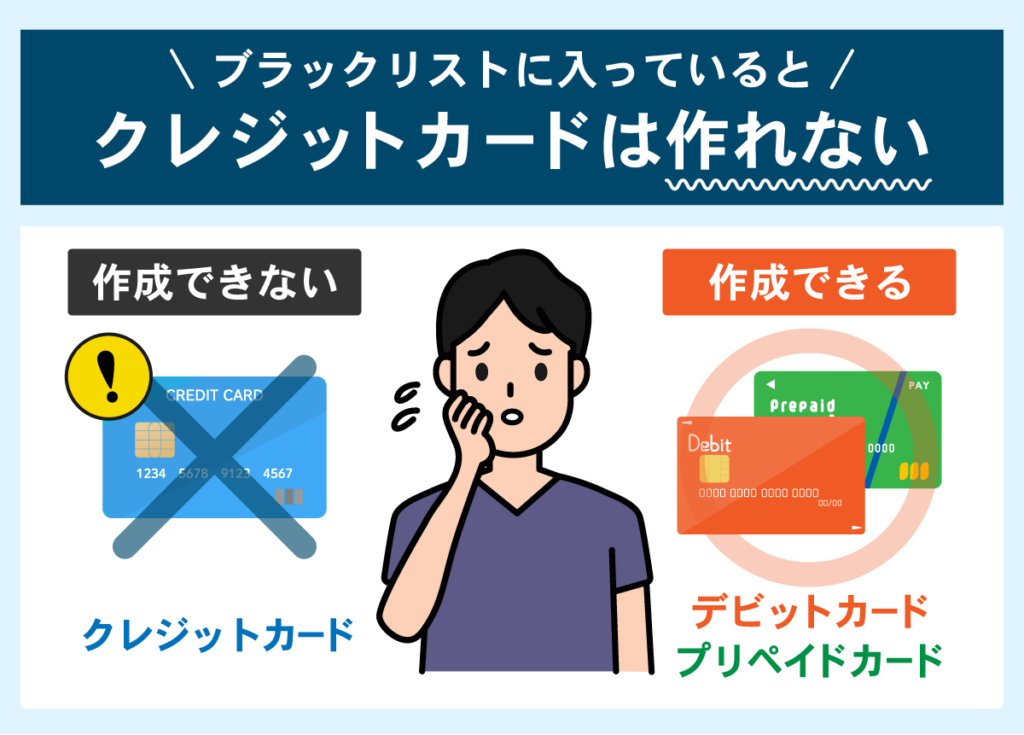

ブラックリストに入っていてもクレジットカードは作れる?

ブラックリストに入っていると、基本的にクレジットカードを作れません。

ブラックリストとは、信用情報機関に金融事故情報が登録されている状態のことです。

事故情報は登録される信用情報機関によって5~7年ほど保管されます。

5~7年経過後、事故情報が削除された後なら再びクレジットカードを作れる可能性が高いです。

ブラックでも作れるクレジットカードをお探しの方は、審査不要のデビットカードやプリペイドカードの利用を検討してみてください。

クレジットカードの審査が必要な理由は?

クレジットカードの審査が必要な理由は大きく2つあります。

- クレジットカードの利用額の返済能力を見極めるため

- クレジットカードの利用可能枠を決定するため

返済能力がない人にカードを発行するときちんと返済してもらえない可能性があるため、クレジットカードを発行できません。

返済能力があると判断されれば、その能力に見合った限度額が設定される仕組みです。

年収別の利用限度額は次の表を参考にしてください。

| 年収 | 利用限度額※ |

|---|---|

| 150万円以下 | 10万~30万円 |

| 300万円以下 | 10万~50万円 |

| 400万円以下 | 30万~150万円 |

| 500万円前後 | 50万~300万円 |

| 1,000万円以上 | 100万円以上 |

限度額の設定には収入や雇用形態などを考慮して審査されます。

審査落ちの理由は教えてもらえる?

基本的に審査落ちの理由は教えてもらえません。

クレジットカードは各会社独自の基準や総合的な判断に基づいて審査を行っており、審査基準も非公開です。

ただしクレジットカード会社は個人信用情報を利用して審査を行うため、審査落ちの理由を推測することはできます。

審査落ちの理由として考えられるのは以下の5つです。

- 支払い能力がないと判断された

- 支払い可能見込額を超えていた

- 信用情報に傷がついていた

- 多重申込みをしていた

- 申込み条件を満たしていない

審査時に確認された個人信用情報は確認できるので、自分の信用情報に不安がある方は信用情報機関に一度開示請求をして確認してみるとよいでしょう。

参考:クレジットを申込み、断られたのですが、CICで理由はわかりますか?|CIC

まとめ

審査が不安な方におすすめのクレジットカードを11枚紹介しました。

厳密にいうと審査が甘い・緩いクレジットカードは存在しませんが、ランクや発行会社の属性などによって審査難易度を推測することは可能です。

審査の甘いクレジットカードに申し込みたいなら、一般ランクのカードや消費者金融系や流通系のクレジットカード会社を選びましょう。

審査を通過するコツとしては、虚偽申告せずに自分の状況に合うカードを選ぶことが挙げられます。

万が一クレジットカード審査に落ちてしまったら、半年あけてから他のクレジットカードに申し込んでみましょう。

まずは今回紹介した11枚の中から自分の状況に合うカードを選ぶことから始めてみてください。